Tras las fluctuaciones multidireccionales provocadas por la publicación de los datos del mercado laboral estadounidense de agosto el viernes (12:30 GMT), el dólar finalmente volvió a subir, pero aún así no logró terminar la semana pasada en terreno positivo. Esto probablemente fue impedido por las débiles NFP: el sector no agrícola de la economía de EE.UU. creó sólo +142,0k nuevos puestos de trabajo en agosto, por debajo de las expectativas de +160,0k, mientras que la cifra anterior de +114k fue revisada a un peor +89,0k.

De no ser por los datos positivos sobre la aceleración del crecimiento salarial en EE.UU. en agosto, la caída del dólar podría haberse acelerado dada la próxima reunión de la Fed la semana que viene.

Según el informe presentado por el Departamento de Trabajo estadounidense, el crecimiento del salario medio por hora se aceleró en agosto del +0,2% al +0,4% y del +3,6% al +3,8% interanual, frente a las previsiones del +0,3% y el +3,7%, respectivamente. Por su parte, el desempleo bajó como se esperaba al 4,2% desde el 4,3% de julio.

Esta parte positiva del informe del Departamento de Trabajo de EE.UU. no logró cambiar el estado de ánimo del mercado con respecto al recorte de las tasas de interés por parte de la Reserva Federal en la reunión de los días 17 y 18 de septiembre.

Los participantes en el mercado siguen poniendo en precio el recorte de las tasas en septiembre. Sin embargo, ahora estas expectativas se basan en la hipótesis de una bajada del 0,25% en septiembre y otra más antes de finales de año. En concreto, la herramienta FedWatch de CME muestra que la probabilidad de un recorte de tasas de 50 puntos básicos en septiembre ha caído al 29,0%.

Ya en agosto, estas expectativas sugerían un recorte de las tasas de interés de la Fed del 0,50% en septiembre y 2 recortes más antes de fin de año por un total de 100 puntos básicos.

Hoy, sin embargo, se considera que el dólar sigue subiendo ante la falta de noticias y publicaciones importantes en el calendario económico.

Éstas aparecerán el miércoles, cuando a las 12:30 (GMT) la Oficina de Estadísticas Laborales estadounidense presente nuevos datos sobre la dinámica de la inflación. Se espera que el IPC anual se desacelere en agosto del +2,9% al +2,6%. Valores anteriores del IPC (anualizado): +2,9%, +3,0%, +3,3%, +3,4%, +3,5%. Los datos sugieren una continua ralentización de la inflación en EE.UU., lo que hace irracional que el Banco Central del país mantenga unos parámetros de política monetaria (relativamente) restrictivos. La lectura del IPC también está muy por debajo de la lectura de 2022, cuando la inflación anual de EE.UU. alcanzó un máximo de 40 años del 9,1% en junio. Por otra parte, la inflación estadounidense sigue estando por encima del objetivo del 2% de la Fed, lo que hará que los responsables políticos del Banco Central de EE.UU. se muestren prudentes ante la idea de recortes agresivos de las tasas de interés por ahora, especialmente porque la dinámica de crecimiento del PIB de EE.UU. se mantiene bastante estable, incluso en un entorno de altas tasas de interés. En otras palabras, los dirigentes de la Fed disponen aún de un amplio margen de maniobra en este asunto.

«Si la economía estadounidense sigue gozando de buena salud, ¿por qué debería la Fed recortar las tasas?», afirmó hace un par de meses Neel Kashkari, miembro del equipo directivo de la Fed y jefe del FRB de Minneapolis. En su opinión, es posible que la Fed sólo recorte las tasas dos veces, y tal vez incluso sólo una vez en 2024, con «otro brote de inflación podría justificar una subida de tasas». Si la inflación se muestra más resistente de lo que se pensaba inicialmente, el primer paso sería mantener los tipos más tiempo.»

Según la mayoría de los responsables políticos de la Fed, los mercados siguen sobreestimando sus expectativas de recortes de tipos. Aunque los banqueros centrales estadounidenses no niegan la posibilidad de un recorte, ahora para apoyar el mercado laboral.

El informe de empleo de agosto y otros datos recientes apoyan la opinión de una moderación continuada en el mercado laboral, y «a la luz del significativo y continuo progreso hacia el objetivo de inflación del 2% del FOMC, el equilibrio de riesgos se ha desplazado hacia el empleo», dijo Christopher Waller, miembro del equipo directivo de la Fed, el pasado viernes.

El presidente de la Fed, Powell, dijo más o menos lo mismo cuando habló a finales de agosto en el simposio económico anual de Jackson Hole. «El calendario y el ritmo de los recortes de las tasas dependerán de los datos que lleguen, de las perspectivas y del equilibrio de riesgos», dijo Powell, y la atención de la Fed se centrará en mantener la solidez del mercado laboral del país.

En cuanto al principal rival del dólar en el mercado de divisas, el euro, la atención de los participantes en el mercado que siguen su dinámica se centrará en la reunión del BCE, prevista para este jueves.

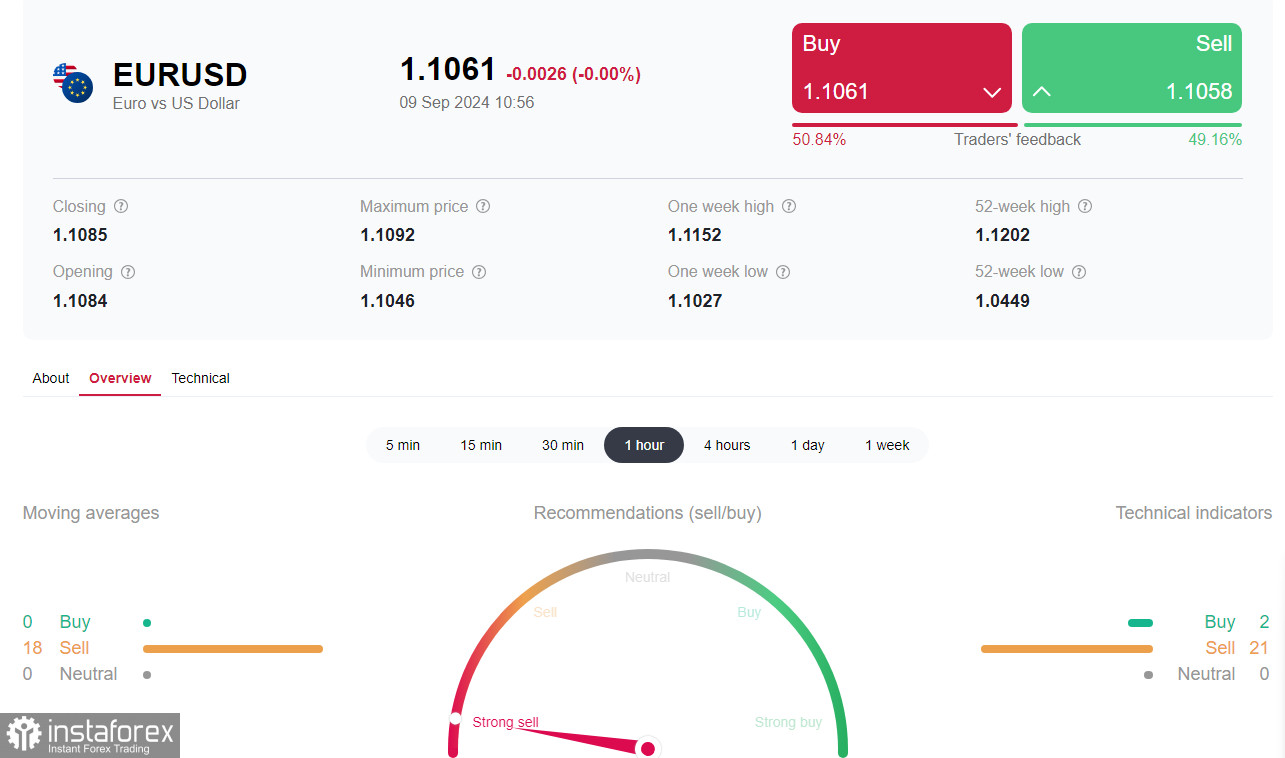

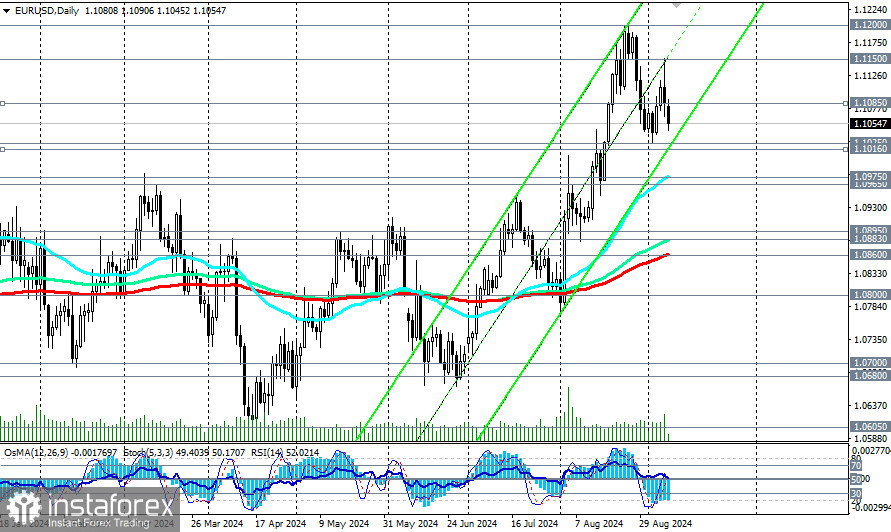

*) ver también:

- Indicadores de negociación de Instaforex en el par EUR/USD

- Herramientas de análisis fundamental. Indicadores de inflación

- Herramientas de análisis fundamental. Política monetaria del Banco Central

Se espera que los dirigentes del BCE recorten las tasa de interés oficial del 4,25% al 4,00% y la tasa de depósito del 3,75% al 3,00%, dado que la inflación subyacente se acerca al 2%.

Quizá sea más interesante la conferencia de prensa del BCE, que comienza media hora después de la publicación de la decisión sobre las tasas, y el comportamiento del euro dependerá mucho de la retórica de las declaraciones que la acompañen y de los planes de los dirigentes del BCE para los próximos meses. Si declaran la necesidad de una mayor flexibilización monetaria, el euro podría seguir bajando. Si el BCE dice que necesita tomarse una pausa para evaluar las implicaciones de este recorte de las tasas o la posibilidad de un alza de las tasas si la inflación se reanuda, la caída del euro podría no ser profunda y lo suficientemente fuerte como para que el par EUR/USD regrese a la zona del mercado bajista (para más información sobre la dinámica del par, véase

EUR/USD: Escenarios de negociación para el 09 - 13.09.2024)

Probablemente, los inversores más cautelosos preferirán mantenerse al margen del mercado durante la publicación de la decisión del BCE y la conferencia de prensa, y esto también será una decisión de trading.

Cabe recordar que la decisión del BCE sobre las tasas de interés se publicará a las 12:15 y la conferencia de prensa comenzará a las 12:45 (GMT).