EE. UU. y China anunciaron nuevos acuerdos comerciales, una noticia que hace no mucho podría haber sido un salvavidas para el dólar. Pero no esta vez. La mañana del viernes, la moneda estadounidense solo recuperó ligeramente sus posiciones en medio del deshielo diplomático y sigue bajo presión. Analizamos qué preocupa realmente a los mercados y por qué los riesgos para el dólar no han desaparecido

Acuerdo con China: un avance diplomático sin euforia en los mercados

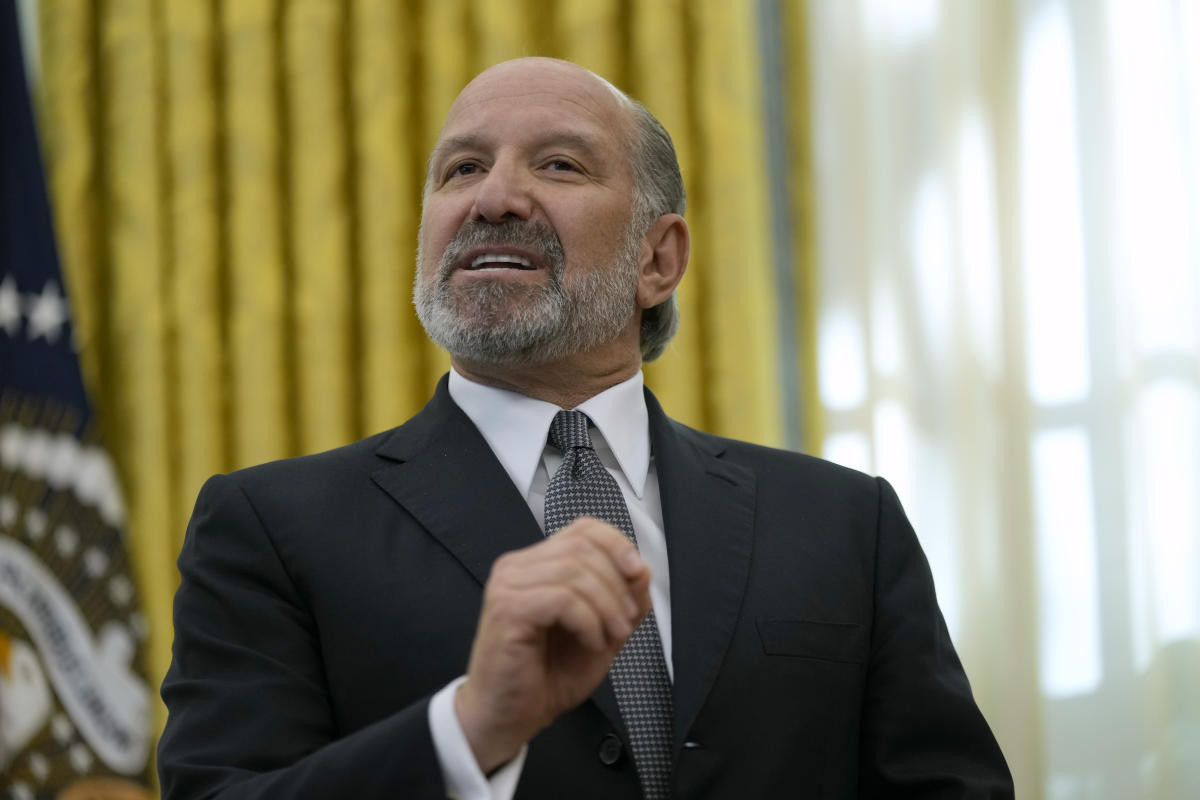

EE. UU. y China finalizaron oficialmente el acuerdo comercial alcanzado el mes pasado en Ginebra. Así lo anunció el secretario de Comercio de EE. UU., Howard Latnick, subrayando que el documento consolida los principales acuerdos logrados durante largas negociaciones entre Washington y Pekín.

En el centro del acuerdo está el compromiso de China de suministrar a EE. UU. elementos de tierras raras necesarios para la producción de tecnología avanzada: desde turbinas eólicas hasta motores a reacción.

– Ellos planean suministrarnos metales de tierras raras, – señaló Latnick en una conversación con periodistas. – Y tan pronto como lo hagan, cancelaremos nuestras contramedidas.

Desde la Casa Blanca se confirmó que EE. UU. y China acordaron los términos de cumplimiento del llamado Acuerdo de Ginebra. Al mismo tiempo, la parte china se abstuvo de hacer comentarios oficiales, y el Ministerio de Asuntos Exteriores de la República Popular China en Pekín no respondió a las solicitudes de la prensa.

La firma del acuerdo se convirtió en un hito importante tras meses de acusaciones mutuas de incumplimiento de acuerdos anteriores. No obstante, el desarrollo futuro de los acontecimientos seguirá dependiendo de acciones concretas de ambas partes, incluida la implementación de los compromisos de exportación por parte de China.

Por ahora, la base del acuerdo consiste en levantar las contramedidas estadounidenses solo después de recibir efectivamente los suministros. Se trata, en particular, de productos estratégicamente importantes como etano, componentes para software basado en microchips y elementos para motores a reacción.

Según Latnick, la administración del presidente Donald Trump espera finalizar en las próximas semanas la preparación de otros diez acuerdos comerciales con socios clave. Se prevé que, como resultado de estos acuerdos, los países se clasifiquen en "grupos", en los que cada uno quedará incluido en la lista de socios comerciales que han conseguido concesiones o correrá el riesgo de enfrentar tarifas más elevadas.

– Vamos a cerrar los 10 mejores acuerdos, los clasificaremos en la categoría adecuada, y entonces los demás países quedarán rezagados, – declaró Latnick. Al mismo tiempo, el presidente de EE. UU. se reserva el derecho de extender los plazos de introducción de aranceles para llevar a cabo negociaciones adicionales. Aquellos que no lleguen a tiempo recibirán, según el ministro, una "carta" donde se expondrá la posición final de Washington.

De esta forma, EE. UU. suspendió oficialmente los aranceles de hasta el 50%, impuestos anteriormente como parte de las "apuestas mutuas" anunciadas en abril. El acuerdo con China se convirtió en el primer paso de esta campaña, pero, como subrayan los expertos, está lejos de ser considerado integral: aún quedan cuestiones sin resolver sobre el acceso de los exportadores estadounidenses al mercado chino, así como sobre la lucha contra el tráfico ilegal de fentanilo.

No obstante, la Casa Blanca considera este acuerdo como un éxito político y diplomático, especialmente en el contexto de sus intentos por reducir la presión inflacionaria interna sin aplicar una corrección monetaria severa.

El desbloqueo de las exportaciones de etano a China y el alivio en varias posiciones sensibles están destinados a ser una señal de constructividad, a pesar del continuo enfoque proteccionista de la política de EE. UU.

Sin embargo, la reacción del mercado de divisas fue sorprendentemente moderada. La mañana del viernes, el dólar solo se fortaleció ligeramente: el tipo de cambio del euro se mantuvo en $1,1693, tras alcanzar $1,1745 el día anterior – su nivel más alto desde septiembre de 2021. La libra esterlina se cotizaba a $1,3733, retrocediendo desde su pico local de $1,37701 registrado el jueves.

El índice del dólar seguía cerca de los mínimos de marzo – 97,378, a pesar de un aumento del 0,1%. Así, incluso con el deshielo geopolítico, la moneda estadounidense continúa bajo presión.

La Fed bajo fuego: la Casa Blanca apunta a Powell y el dólar tiembla

Si el acuerdo comercial con China fue una sorpresa para el mercado, el ataque de Donald Trump a la Reserva Federal ya es casi una realidad habitual. Esta semana, el presidente de EE. UU. volvió a calificar a Jerome Powell como un "horrible" presidente de la Fed y dio a entender que está considerando seriamente su reemplazo.

Según fuentes familiarizadas con la situación en la Casa Blanca, Trump está considerando anunciar el cambio de presidente de la Fed ya en septiembre u octubre. Esto significa que las seis reuniones restantes bajo la presidencia de Powell podrían celebrarse bajo la sombra de su sucesor.

Según informó The Wall Street Journal, los candidatos al puesto incluyen:

– Christopher Waller, actual miembro de la Junta de Gobernadores de la Fed,,

– Kevin Warsh, exjefe del banco central,

– Kevin Hassett, asesor económico de la Casa Blanca,

– Scott Bessent, secretario del Tesoro,

– Judy Shelton, cuya candidatura fue retirada anteriormente por la administración de Biden.

La plataforma en línea Kalshi da las mayores probabilidades a Waller, seguido por Warsh. Según Polymarket, las probabilidades se distribuyen de manera similar.

El nombramiento de un presidente de la Fed más "blando" es un tema clave para los mercados. Trump declaró directamente que las tasas de interés deben reducirse entre dos y tres puntos para apoyar el crecimiento, la inversión y la implementación de sus iniciativas económicas.

El portavoz de la Casa Blanca, Kush Desai, añadió que "ha llegado el momento de que la política monetaria complemente el programa de renacimiento de América".

El propio Powell, en su intervención ante el Congreso, advirtió contra acciones precipitadas y señaló que los aranceles podrían aumentar la inflación en verano.

No obstante, las declaraciones de otros miembros de la Fed se han vuelto más suaves. Así, Michelle Bowman –nombrada por Trump como jefa de supervisión bancaria– declaró abiertamente la posibilidad de recortes de tasas en un futuro próximo. Y Waller, en esencia uno de los favoritos para reemplazar a Powell, no descartó tal medida en la reunión de julio.

En este contexto, el mercado ya anticipa una aceleración del relajamiento de la política. A principios de semana, los operadores estimaban en un 12,5% la probabilidad de un recorte de tasas en julio; al final de la semana, ya era casi del 25%. En los futuros de los fondos federales, ya se descuenta una reducción de aproximadamente 64 puntos básicos para fin de año, frente a los 46 p.b. de la semana anterior.

Los expertos ven en todo esto no solo un cambio de tono, sino una posible amenaza sistémica a la independencia de la Fed. El analista Jack Ablin considera que la expectativa de un presidente más "amistoso" con la Casa Blanca es uno de los principales factores detrás de la divergencia del mercado con respecto a la trayectoria de tasas proyectada y la postura oficial del banco central.

Sin embargo, no todos los estrategas creen que un cambio de presidente conducirá automáticamente a un giro drástico de política. "El presidente no es un comité, – recordó el economista Mark Malek. – Las decisiones de la Fed se toman de forma colegiada, y hasta un candidato leal al presidente se verá obligado a buscar consenso. Pero a corto plazo, el simple hecho de presionar a la institución puede tener un impacto destructivo en la confianza en el dólar".

Según una encuesta de 75 gestores de reservas de bancos centrales realizada por OMFIF, el 70% de los encuestados afirmó que la inestabilidad política en EE. UU. reduce su interés en los activos denominados en dólares. Hace un año, esta cifra era inferior al 30%.

El estratega de mercado Brian Jacobsen lo dice sin rodeos: "Sea quien sea el próximo jefe de la Fed, su mandato comenzará con una sombra – es demasiado evidente que Trump está moviendo los hilos. No me preocupa demasiado que volvamos por completo a la era en que la Fed estaba en el bolsillo de la Casa Blanca, como con Nixon, pero la dirección ya está trazada, y es peligrosa".

El dólar pierde no solo valor, sino también futuro

Así que, resumamos. El principal factor de presión sobre el dólar hoy no es la tensión comercial ni los conflictos de política exterior, sino la pérdida de confianza en la estabilidad de la arquitectura económica interna de EE. UU.

Los acuerdos firmados con China aportaron solo un alivio temporal a los mercados. Pero para el dólar, esto no fue suficiente para revertir la tendencia. La moneda sigue en una posición vulnerable, y el problema no está en Pekín, sino en Washington.

El mercado percibe cada vez con mayor claridad: el principal riesgo es la presión política sobre la Reserva Federal. Los ataques de Trump a Jerome Powell, la discusión sobre un posible reemplazo del presidente de la Fed y la creciente probabilidad de que la política monetaria sea ajustada a una agenda política —todo esto socava el fundamento mismo de la estabilidad del dólar. Como señalan los estrategas, la moneda estadounidense pierde no tanto valor nominal como legitimidad institucional.

Es revelador que, incluso en medio de acuerdos diplomáticos y una distensión exterior, el dólar no haya mostrado un crecimiento sostenido. La reacción fue moderada, el impulso – de corto plazo. La agenda geopolítica ya no respalda al dólar como antes. Los inversores lo perciben cada vez más como un activo expuesto a oscilaciones internas – y comienzan a buscar alternativas.

¿Qué pasará después? Por ahora, el mercado anticipa una debilitación gradual del dólar, especialmente en el contexto de inestabilidad política y crecientes riesgos de cambio de presidente en la Fed. Cualquier nueva intervención en el funcionamiento del Banco Central, especialmente si se percibe como un intento de privarlo de su independencia, podría intensificar la salida de capitales de los activos en dólares y agravar la dinámica actual.

Para una reversión sostenida, el dólar necesita no acuerdos, sino previsibilidad institucional. Por ahora, el mercado recibe señales de lo contrario. Y si el tipo de cambio de la moneda estadounidense ha encontrado un apoyo temporal, no es un fundamento, sino un hielo fino.

Cómo operar con el dólar: apuesta por la incertidumbre

En un contexto de inestabilidad política y evidente crisis de confianza en las instituciones de EE. UU., el dólar sigue bajo presión – y esto abre varias oportunidades de posicionamiento para los traders. Apostar por un "dólar sobrevalorado" ya no parece una estrategia contraria a la tendencia: el mercado está adoptando activamente escenarios de debilitamiento de la moneda estadounidense, y los niveles técnicos comienzan a confirmar el cambio en el sentimiento.

Los analistas de ING subrayan que la ruptura del tipo de cambio del euro por encima de $1,17 fue un momento simbólicamente importante: abrió el camino hacia el siguiente objetivo – $1,20. Pero aclaran: este movimiento solo será posible si se mantiene y se intensifica el entorno negativo hacia el dólar. "La actitud contra la moneda estadounidense debe seguir deteriorándose", – dicen los estrategas.

Una opinión similar expresa su colega Nick Ries: "En este momento estamos revisando nuestras previsiones a corto plazo. Antes pensábamos que el dólar se estabilizaría porque los datos macroeconómicos pronto serían positivos. Pero las señales actuales apuntan claramente a lo contrario".

Así, incluso con apoyo fundamental – en forma de estadísticas sólidas o una inflación moderada – el dólar puede seguir siendo débil debido a la presión política y los riesgos de reemplazo del presidente de la Fed. Esto crea oportunidades para posicionarse a favor del euro, la libra, el franco, el yen, especialmente en períodos de aumento de la turbulencia del mercado o de nuevas declaraciones desde la Casa Blanca.