หุ้นสหรัฐร่วง: สองวันติด

ตลาดหุ้นสหรัฐลดลงอีกครั้งในวันศุกร์ โดยดัชนี Nasdaq Composite ยังคงอยู่ในเขตการปรับฐาน สาเหตุมาจากรายงานการจ้างงานที่อ่อนแอ ทำให้เกิดความกังวลเกี่ยวกับการเสี่ยงต่อภาวะเศรษฐกิจถดถอย

ข้อมูลการจ้างงานที่น่าผิดหวัง

การจ้างงานนอกภาคการเกษตรเพิ่มขึ้นเพียง 114,000 ในเดือนกรกฎาคม ตามรายงานของกระทรวงแรงงาน ซึ่งต่ำกว่าที่นักวิเคราะห์คาดการณ์ไว้ที่ 175,000 และต่ำกว่า 200,000 ที่เป็นจำนวนขั้นต่ำที่จำเป็นในการรักษาการเติบโตของประชากร อัตราการว่างงานสูงขึ้นเป็น 4.3% สูงสุดในรอบสามปี

ความเสี่ยงต่อเศรษฐกิจ

ข้อมูลการจ้างงานที่อ่อนแอได้เพิ่มความกังวลว่า การเจริญเติบโตทางเศรษฐกิจกำลังชะลอตัวเร็วกว่าที่คาด ทำให้เกิดคำถามเกี่ยวกับการตัดสินใจของ Federal Reserve ที่คงอัตราดอกเบี้ยในการประชุมเมื่อวันพุธที่ผ่านมา

ความมั่นใจเปลี่ยนเป็นความกังวล

นักลงทุนมีความมั่นใจมาหลายเดือน โดยอาศัยการลดลงของเงินเฟ้อและการชะลอตัวในระดับปานกลางของการจ้างงานเป็นเหตุผลในการลดอัตราดอกเบี้ย ความมั่นใจนั้นช่วยให้หุ้นพุ่งขึ้น โดยดัชนี S&P 500 พุ่งขึ้น 12% ในปีนี้ และดัชนี Nasdaq พุ่งขึ้นเกือบ 12% แม้จะมีการขาดทุนล่าสุด

แต่ด้วยโอกาสในการลดอัตราดอกเบี้ยในเดือนกันยายนหลังจากการประชุมของ Federal Reserve นักลงทุนกังวลว่า ต้นทุนการกู้ยืมที่สูงขึ้นอาจเป็นภาระต่อการเจริญเติบโตทางเศรษฐกิจ รายงานผลประกอบการที่น่าผิดหวังจากยักษ์ใหญ่เช่น Amazon, Alphabet และ Intel เพิ่มความกังวลนั่นเอง เติมไฟแก่ตลาดที่กำลังลุกขึ้น

คำสาปของความคาดหวังสูง

James St. Aubyn หัวหน้าเจ้าหน้าที่การลงทุนของ Ocean Park Asset Management กล่าวว่า นักลงทุนเห็นผลของความคาดหวังที่มากเกินไป "เรากำลังเห็นผลของคำสาปของความคาดหวังสูง การลงจอดอย่างนุ่มนวลดูเหมือนจะเป็นทางเลือกเดียว และใดๆ ที่ไม่เป็นเช่นนั้นทำให้เกิดความกังวล" เขากล่าว

ความคาดหวังในการลดอัตราดอกเบี้ยเพิ่มขึ้น

โอกาสในการลดอัตราดอกเบี้ย 50 จุดพื้นฐานในการประชุมของ Federal Reserve ในเดือนกันยายน พุ่งขึ้นเป็น 69.5% จาก 22% ในการประชุมก่อนหน้า ตามข้อมูลจาก CME's FedWatch Tool "เราทุกคนเคยชินกับแนวคิดที่ว่า Federal Reserve จะลดอัตราดอกเบี้ย คำถามตอนนี้คือ: พวกเขารอเกินไปหรือเปล่า? ภาวะถดถอยกำลังมาใกล้หรือไม่?" St. Aubyn ถาม

ตัวทำนายภาวะถดถอย

ข้อมูลการจ้างงานที่อ่อนแอได้กระตุ้น "กฎของ Sahma" ซึ่งมักถูกมองว่าเป็นตัวทำนายภาวะถดถอยที่แน่นอน ทำให้เกิดการขายหุ้นออก

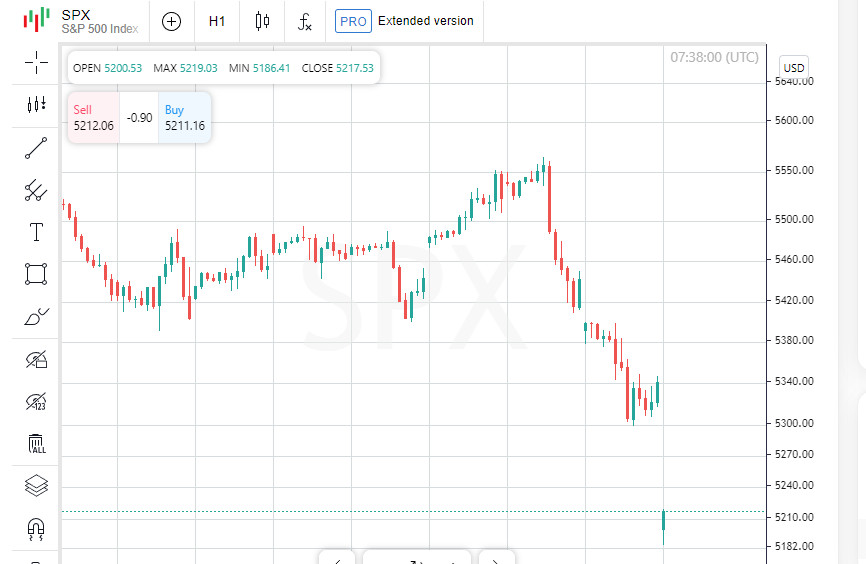

ดัชนีหลักลดลง

Dow Jones Industrial Average ลดลง 610.71 จุด หรือ 1.51% ปิดที่ 39,737.26 ดัชนี S&P 500 สูญเสีย 100.12 จุด หรือ 1.84% ปิดที่ 5,346.56 ดัชนี Nasdaq Composite สูญเสียมากที่สุดในหมู่ดัชนีหลักทั้งหลาย โดยสูญเสีย 417.98 จุด หรือ 2.43% ปิดที่ 16,776.16

ยักษ์ใหญ่เทคโนโลยีภายใต้แรงกดดัน

ยักษ์ใหญ่เทคโนโลยีกดดันตลาดหนัก Amazon ลดลง 8.79% และ Intel ลดลง 26.06% หลังจากผลประกอบการและการคาดการณ์ที่น่าผิดหวัง ผลดังกล่าวเพิ่มความเครียดให้แก่นักลงทุนและบังคับให้พิจารณาการเติบโตทางเศรษฐกิจใหม่

Nasdaq Composite: ดำดิ่งสู่การปรับฐาน

หลังจากพุ่งถึงจุดสูงสุดในเดือนกรกฎาคม ดัชนี Nasdaq Composite ลดลงเกิน 10% แสดงให้เห็นว่ากำลังเข้าสู่การปรับฐาน ทั้งนี้เนื่องจากความกังวลเกี่ยวกับการประเมินราคาที่สูงท่ามกลางเศรษฐกิจที่อ่อนแอ

S&P 500 และ Dow: ลดลงมากที่สุดตั้งแต่เดือนมีนาคม

ดัชนี S&P 500 ปิดที่ต่ำสุดตั้งแต่ 4 มิถุนายน เกิดการลดลงอย่างมีนัยสำคัญ ขณะเดียวกัน Dow Jones Industrial Average และดัชนีสำคัญ S&P 500 ประสบการลดลงสองวันใหญ่ที่สุดตั้งแต่มีนาคม 2023

หุ้นขนาดเล็กและเซมิคอนดักเตอร์ลดลง

ดัชนี Russell 2000 ซึ่งติดตามบริษัทขนาดเล็กลดลง 3.52% ปิดที่ระดับต่ำสุดในสามสัปดาห์ นับเป็นการลดลงสองวันที่ใหญ่ที่สุดตั้งแต่เดือนมิถุนายน 2022 หุ้นชิปยังลดลงต่อเนื่อง โดยดัชนีฟิลาเดลเฟีย SE semiconductor ปิดที่ระดับต่ำสุดในรอบสามเดือน นับเป็นการลดลงสองวันที่ใหญ่ที่สุดตั้งแต่มีนาคม 2020

ยกเว้นแนวโน้มทั่วไป

ในช่วงที่ตลาดหุ้นตกลงทั่วไป หุ้นของ Apple โดดเด่นขึ้นมา โดยปรับตัวขึ้น 0.69% เนื่องจากยอดขาย iPhone ในไตรมาสที่สามเกินความคาดหมายและแนวโน้มที่ดีของบริษัท ซึ่งกำลังเดิมพันในปัญญาประดิษฐ์เพื่อดึงดูดลูกค้าใหม่

ภาคส่วนที่เสี่ยง

จาก 11 ภาคหลักของ S&P 500 มีเพียงภาคป้องกัน เช่น สินค้าอุปโภคบริโภค พลังงาน และ อสังหาริมทรัพย์ ที่แสดงการเพิ่มขึ้น การลดลงที่ใหญ่ที่สุดคือในภาคสินค้าอุปโภคบริโภค ซึ่งอิทธิพลของ Amazon ทำให้เกิดการลดลงสองวันที่ใหญ่ที่สุดตั้งแต่เดือนมิถุนายน 2022

ความผันผวนพุ่งสูง: วอลล์สตรีทกังวล

ดัชนีความผันผวน CBOE หรือที่รู้จักกันว่า "มาตรวัดความกลัว" ของวอลล์สตรีท ได้ทะลุค่าเฉลี่ยระยะยาวของ 20 จุด เพื่อไปถึง 29.66 ซึ่งเป็นระดับสูงสุดตั้งแต่เดือนมีนาคม 2023 การปิดอยู่ที่ 23.39 ซึ่งบ่งบอกถึงความวิตกกังวลอย่างมากในกลุ่มนักลงทุน

โอกาสในการซื้อในตลาดที่ตกลง

แม้จะมีการขายออกอย่างมาก แต่บางส่วนของกลุ่มผู้เข้าร่วมตลาดมองเห็นโอกาสในการซื้อ Jonathan Golub นักยุทธศาสตร์ที่ UBS กล่าวในบันทึกถึงลูกค้าว่าตลาดมักจะทำได้ดีที่สุดเมื่อดัชนี VIX กว้างขึ้น ซึ่งแสดงให้เห็นโอกาสในการลงทุนระยะสั้น

มุมมองขาลงครอบงำ

หุ้นที่ลดลงเกินไกลกว่าให้หุ้นที่ปรับตัวขึ้นในตลาดหุ้นนิวยอร์ก โดยมีอัตราส่วน 2.92 ต่อ 1 ขณะที่ Nasdaq มีอัตราส่วน 4.52 ต่อ 1 S&P 500 โพสต์ 62 จุดสูงสุดใหม่ในรอบ 52 สัปดาห์และ 15 จุดต่ำสุดใหม่ ในขณะที่ดัชนีคอมโพสิต Nasdaq โพสต์มีจุดสูงสุดใหม่ 34 จุดและจุดต่ำสุดใหม่ 297 จุด

ปริมาณการซื้อขายและคาดการณ์รายได้

ปริมาณการซื้อขายในตลาดสหรัฐอยู่ที่ 14.75 พันล้านหุ้น สูงกว่าค่าเฉลี่ย 20 วันซึ่งอยู่ที่ 11.97 พันล้านหุ้น

มุ่งเน้นไปที่รายได้ที่จะมาถึง

นักลงทุนจะเฝ้าดูรายงานรายได้จากยักษ์ใหญ่อย่าง Caterpillar และ Walt Disney สัปดาห์หน้า ซึ่งจะให้ข้อมูลสำคัญเกี่ยวกับสุขภาพของผู้บริโภคและภาคการผลิต ผู้นำด้านการดูแลสุขภาพ เช่น Eli Lilly ก็คาดว่าจะรายงานรายได้ ซึ่งจะให้ข้อมูลเชิงลึกเกี่ยวกับสุขภาพของภาคเภสัชกรรมและแนวโน้มในอนาคต

ความผันผวนที่เพิ่มขึ้นและความต้องการที่หลบภัย

ดัชนีความผันผวน CBOE หรือที่รู้จักกันว่า มาตรวัดความกลัวของวอลล์สตรีท ถึงระดับสูงสุดตั้งแต่เดือนมีนาคม 2023 ในวันศุกร์ ที่เนื่องจากความต้องการที่เพิ่มขึ้นสำหรับตัวเลือกที่ป้องกันการขาดทุนในตลาดหุ้น แสดงให้เห็นว่านักลงทุนกำลังพยายามลดความเสี่ยงให้น้อยที่สุด

การเสริมสร้างที่หลบภัย

ด้วยความกังวลที่เพิ่มขึ้น นักลงทุนต่างพากันกลับไปหาพันธบัตรที่หลบภัยและสินทรัพย์อื่น ๆ อัตราผลตอบแทนของพันธบัตรรัฐบาล 10 ปีตกลงไปที่ 3.79% ต่ำสุดตั้งแต่เดือนธันวาคม ซึ่งตัวชี้วัดนี้เคลื่อนไหวโดยตรงกับราคาพันธบัตร แสดงถึงความต้องการที่เพิ่มขึ้นสำหรับที่หลบภัย

ภาคส่วนที่มั่นคงที่เป็นที่นิยม

ท่ามกลางความไม่แน่นอนทางเศรษฐกิจ ภาคส่วนที่ถือว่าเป็นเสถียรภาพโดยทั่วไปได้ดึงดูดความสนใจเพิ่มขึ้น นักลงทุนพากันไปยังพื้นที่เหล่านี้เพื่อปกป้องทุนของตนและลดความสูญเสียที่อาจเกิดขึ้น

ประสิทธิภาพของภาคส่วน: การดูแลสุขภาพและบริการสาธารณูปโภคกำลังเพิ่มขึ้น

ในช่วงเดือนที่ผ่านมา ภาคการดูแลสุขภาพมีการเพิ่มขึ้น 4% ขณะที่บริการสาธารณูปโภคมีการเพิ่มขึ้นมากกว่า 9% ภาคส่วนเหล่านี้กลายเป็นที่หลบภัยสำหรับนักลงทุนท่ามกลางความไม่แน่นอนทางเศรษฐกิจ ในขณะเดียวกัน ดัชนีเซมิคอนดักเตอร์ Philadelphia SE (SOX) ได้ลดลงเกือบ 17% นำโดยการขาดทุนอย่างหนักในชื่อที่นิยมเช่น Nvidia และ Broadcom

มองไปข้างหน้า: การรับผลกำไรหรือการเริ่มต้นการแก้ไข?

นักลงทุนบางรายเชื่อว่าข้อมูลปัจจุบันอาจสะท้อนเพียงความปรารถนาที่จะรับผลกำไรหลังจากที่ตลาดได้รับการฟื้นตัวอย่างมากในปี 2024 วิธีนี้ไม่ปิดโอกาสของการเติบโตต่อไป แต่ก็แสดงถึงการเริ่มต้นการแก้ไขโดยเฉพาะในภาคส่วนที่เคยแสดงการปรับขึ้นอย่างมั่นใจมาก่อนหน้านี้