รายงานตลาดแรงงานยืนยันเรื่องเล่าที่เป็นที่แพร่หลายในตลาด: การค้าขายที่ให้ผลประโยชน์แก่ Donald Trump ในช่วงปี 2023–2024 การถกเถียงเกี่ยวกับ American exceptionalism นำไปสู่การเพิ่มขึ้นของค่าเงินดอลลาร์ ซึ่งมีผลให้ดัชนีหุ้นสหรัฐฯ พุ่งสูงขึ้น ในช่วงต้นปี 2025 ผู้คนต่างทำตามหลักการว่า "ขายหุ้นอเมริกัน" ค่าเงินดอลลาร์สหรัฐตกลงพร้อมกับ S&P 500 ตั้งแต่เดือนพฤษภาคม เส้นทางของพวกเขาแยกทางกัน โดยประธานาธิบดีสหรัฐฯ มีบทบาทสำคัญ

ในช่วงสมัยแรก ดัชนีหุ้นเป็นมาตรฐานวัดความสำเร็จของ Trump ในฐานะประมุขแห่งรัฐ ซึ่งตั้งแต่นั้นมาก็ไม่มีอะไรเปลี่ยนแปลง Trump และทีมงานของเขาจะใช้ทุกโอกาสที่มีในการแสดงความคิดเห็นในเชิงบวกเกี่ยวกับ S&P 500 ตัวอย่างล่าสุดคือการประกาศผ่านโซเชียลมีเดียเกี่ยวกับข้อตกลงการค้ากับเวียดนาม แม้ว่าเวียดนามจะยอมจ่ายภาษีศุลกากรขนาดใหญ่ถึง 20–40% นักลงทุนยังคงซื้อหุ้นสหรัฐฯ ต่อไป

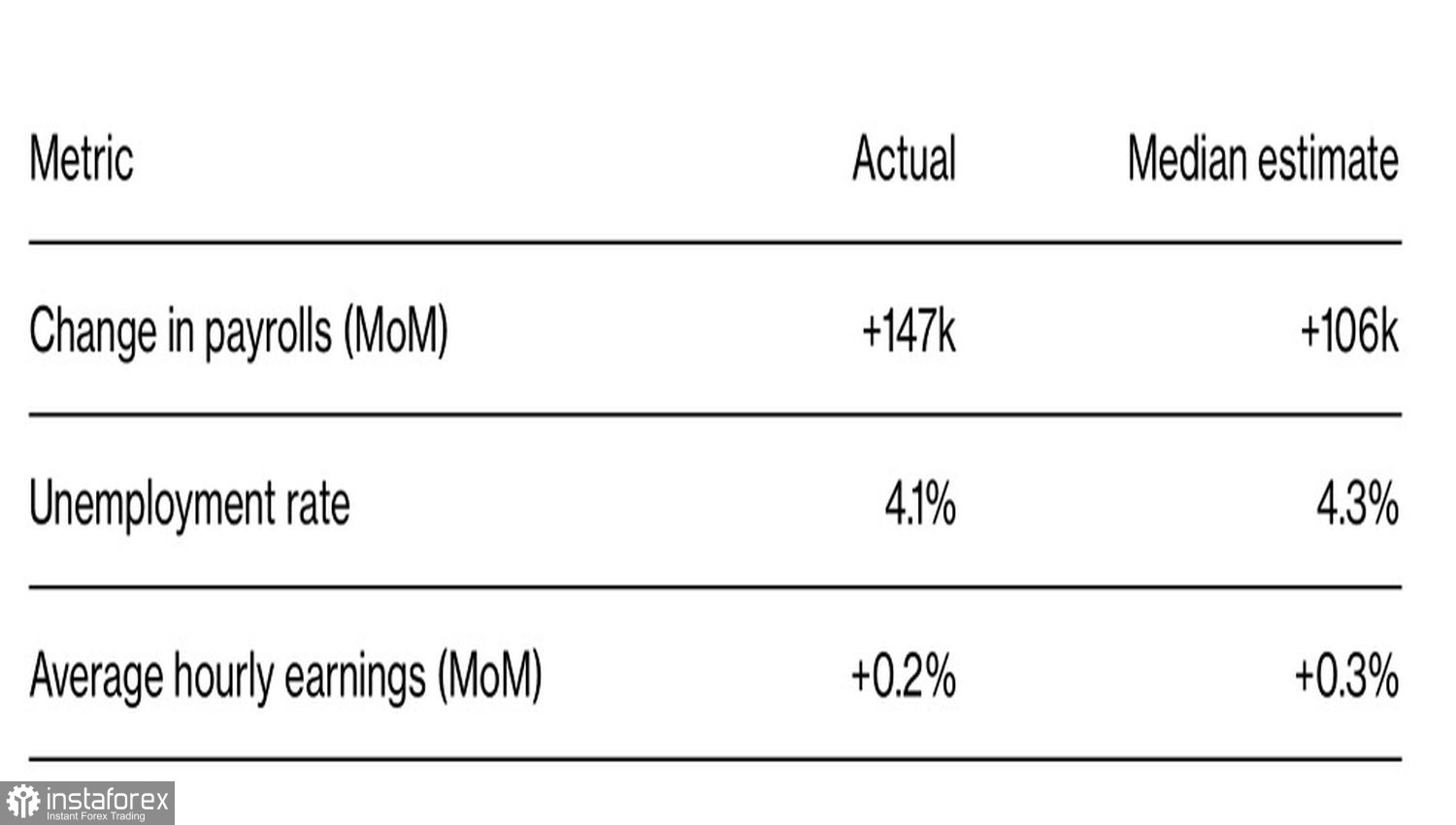

ประสิทธิภาพของตัวชี้วัดตลาดแรงงาน

รายงานการจ้างงานของสหรัฐฯ ในเดือนมิถุนายนเติมเชื้อไฟเข้าไปอีก ความตัวเลขการจ้างงานเพิ่มขึ้น 147,000 ตำแหน่ง ซึ่งเกินการคาดการณ์ของผู้เชี่ยวชาญจาก Bloomberg ไม่มีนักวิเคราะห์คนใดคาดการณ์ว่าตัวเลขอัตราการว่างงานจะลดลงเหลือ 4.1% ผลลัพธ์นี้สะท้อนถึงความแข็งแกร่งของเศรษฐกิจสหรัฐฯ สนับสนุนการพุ่งขึ้นอย่างต่อเนื่องของ S&P 500 และอนุญาตให้ Federal Reserve หยุดพักไปจนถึงปลายฤดูร้อน

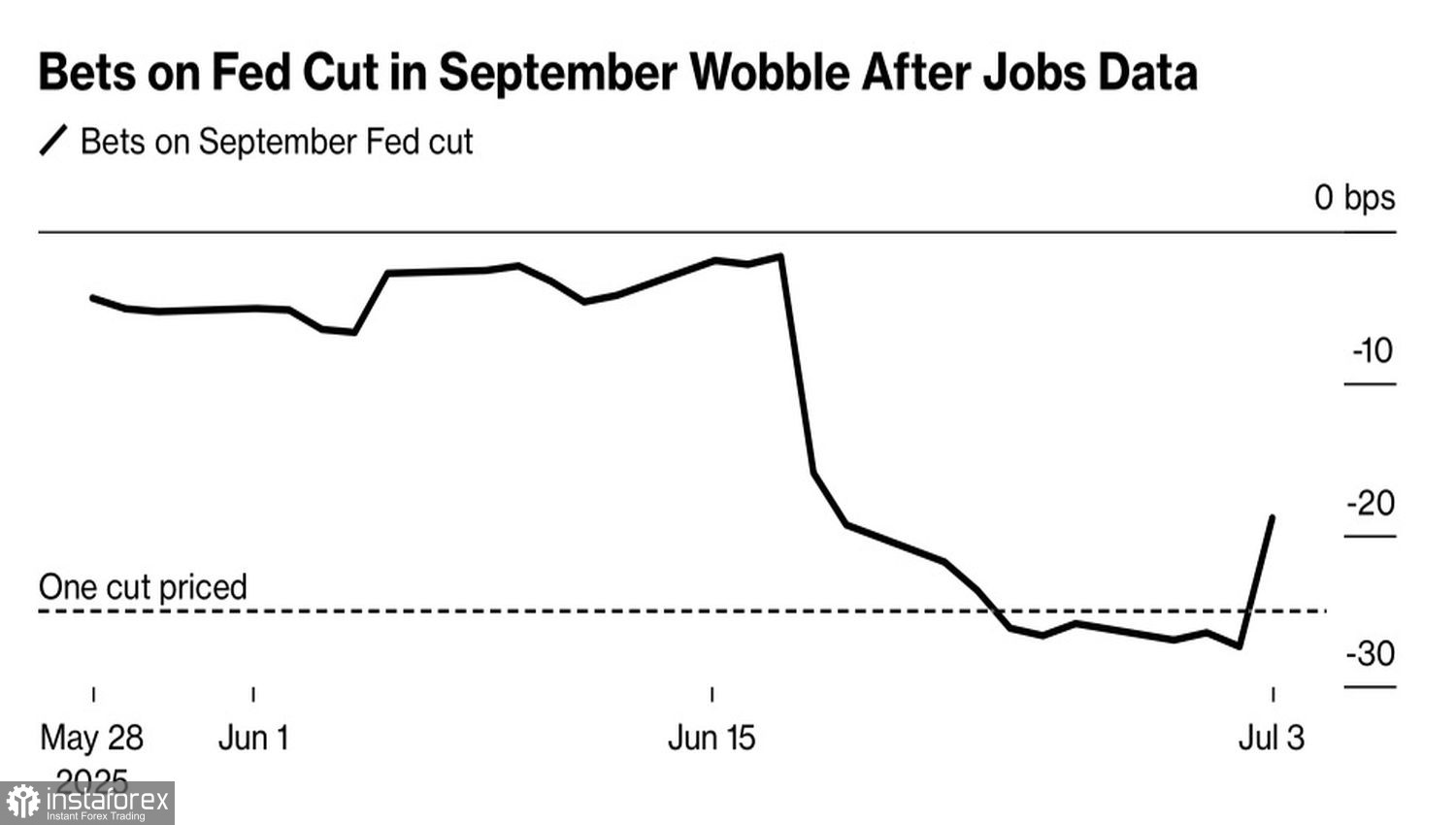

ตลาดฟิวเจอร์เกือบจะหยุดเชื่อในเรื่องการลดอัตราดอกเบี้ยของ Fed ในเดือนกรกฎาคม — ก่อนหน้าที่จะมีรายงานการจ้างงาน โอกาสอยู่ที่ 1 ใน 4 การประเมินราคาของอนุพันธ์แสดงถึงความน่าจะเป็นที่ลดลงของการผ่อนคลายทางการเงิน ทำให้ผู้ค้าขาย EUR/USD สามารถตอบโต้ได้

แนวโน้มการเปลี่ยนแปลงอัตราดอกเบี้ยของ Fed ที่คาดการณ์

อย่างไรก็ตาม ราคาสำหรับผู้ขาย EUR/USD ไม่ได้อยู่ในขาขึ้นนานนัก นักลงทุนระลึกได้ว่า Trump ไม่ต้องการค่าเงินดอลลาร์ที่แข็งแกร่ง ตามข้อมูลของ Deutsche Bank เพื่อปรับปรุงดุลบัญชีเดินสะพัดให้ตรงกับระดับที่ทำเนียบขาวต้องการ จำเป็นต้องให้ค่าเงินดอลลาร์สหรัฐอ่อนตัวลง 30–35% ดังนั้นกลุ่มคนที่รอคอยจึงรีบเข้าซื้อขาลง เหมือนกับกลุ่มคนที่คอยซื้อขาลงของ S&P 500 อย่างสม่ำเสมอ

ตามข้อมูลของ Morgan Stanley การลดลงของดัชนีดอลลาร์นั้นยังเป็นเพียงช่วงการหยุดพัก ไม่ใช่ช่วงสิ้นสุด แม้ว่าช่วงครึ่งแรกของปีนี้จะเป็นผลงานที่แย่ที่สุดตั้งแต่ปี 1973 แต่ค่าเงินดอลลาร์สหรัฐยังคงอยู่ในระดับที่สูงเมื่อเปรียบเทียบกับประวัติศาสตร์ อัตราแลกเปลี่ยนเฉลี่ยของ EUR/USD ในช่วงสองทศวรรษที่ผ่านมาอยู่ที่ 1.22 ในวันพฤหัสบดี คู่สกุลเงินนี้ซื้อขายต่ำกว่าหลายจุดจากช่วงนั้น

ธนาคารกลางสหรัฐฯ อาจรอจนถึงเดือนกันยายนเพื่อปรับลดอัตราดอกเบี้ย แต่อย่างไรก็ตาม ธนาคารกลางอื่นๆ บางแห่งได้จบวงจรการผ่อนคลายไปแล้วหรือใกล้จะถึงจุดจบ ในทางตรงกันข้าม ธนาคารกลางสหรัฐฯ มีแนวโน้มที่จะกลับมาขยายตัวทางการเงินอีกครั้ง ซึ่งเป็นผลลบต่อค่าเงินดอลลาร์สหรัฐฯ

จากมุมมองทางเทคนิค ในกราฟรายวันของ EUR/USD แสดงถึงความพยายามของกลุ่มหมีกลับมาตอบโต้ อย่างไรก็ตาม ไม่มีเหตุผลที่จะสงสัยในความแข็งแกร่งของแนวโน้มขาขึ้น การดีดตัวจากที่ระดับ 1.1695 หรือการกลับมาที่ระดับเหนือ 1.1800 จะเป็นสัญญาณเริ่มต้นในการถือสถานะซื้อยูโรต่อดอลลาร์สหรัฐฯ