За березень 2022 року змінилося ставлення інвесторів до розподілу капіталу. Це було викликано каскадом шокуючих геополітичних та економічних чинників. Спочатку інвестори скептично ставилися до криптовалют, які мали певні переваги, але не сприймалися як повноцінний фінансовий інструмент. Проте згодом ситуація змінилася і тепер немає жодних сумнівів у тому, що Біткоїн та криптовалюти набули нового покликання в умовах загальної кризи.

У головної криптовалюти більш ніж за десятирічну історію утворилося кілька фундаментальних функцій. Насамперед це висока прибутковість та паралельне хеджування ризиків. Обидві ці якості виявилися ще кориснішими з урахуванням підвищення ключової ставки ФРС. Однак головною перевагою Біткоїна на поточному етапі стала можливість його використання як резервного засобу. В умовах жорсткої ліквідності та подальшого підвищення ключової ставки, Bitcoin став інструментом, здатним зберегти та примножити капітал за рахунок обмеженої емісії та високої прибутковості.

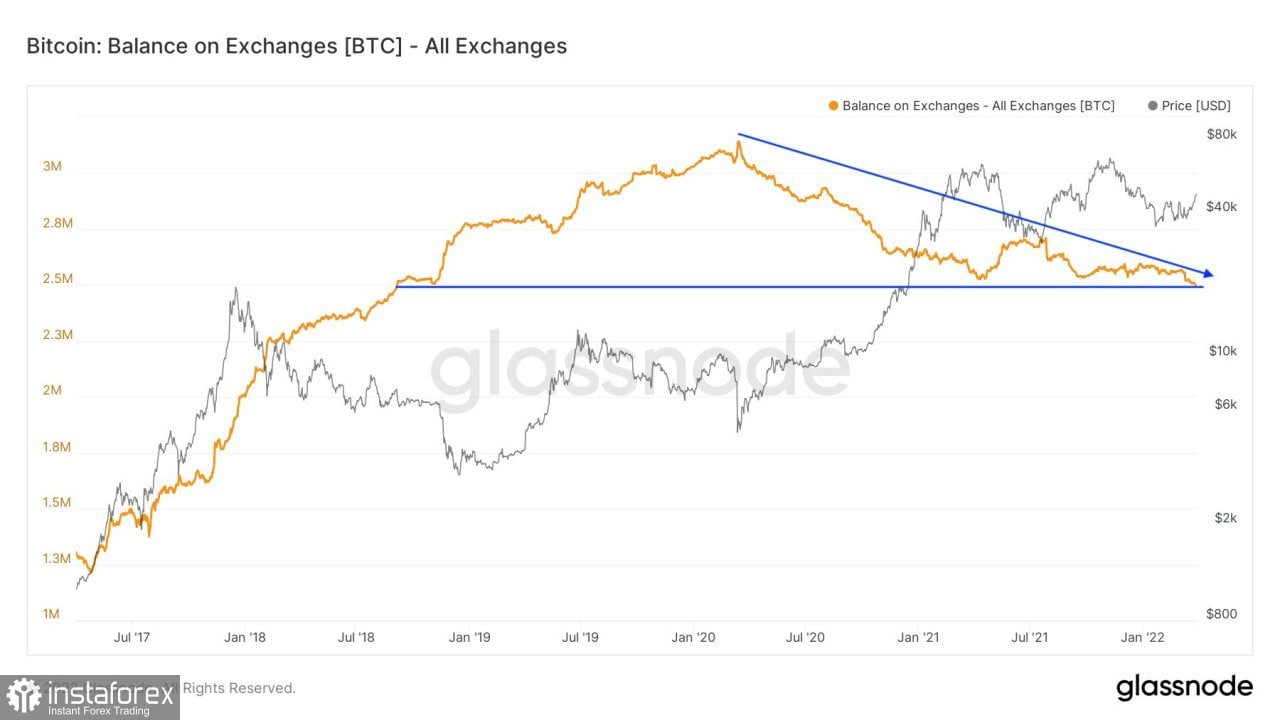

Заява ФРС про подальше підвищення ставки протягом 9 місяців до діапазону 3-3,5% змусило інвесторів знову перерозподіляти капітал. Криптовалюта стала головною знахідкою інституціоналів із кількох причин. Насамперед інвестори почали розуміти, що поява державного регулювання галузі дозволить їм здійснювати інвестиційні маневри та бути впевненими у безпеці свого капіталу. Крім того, важливу роль відіграло поступове завершення ведмежого ринку криптовалюти. По-друге, у інвесторів з'явилася можливість збільшити капітал у середньостроковій перспективі. Крім цього, частина гравців почали фіксувати прибуток і на ринку з'явилися великі обсяги монет, які зараз активно викуповуються інституціоналами.

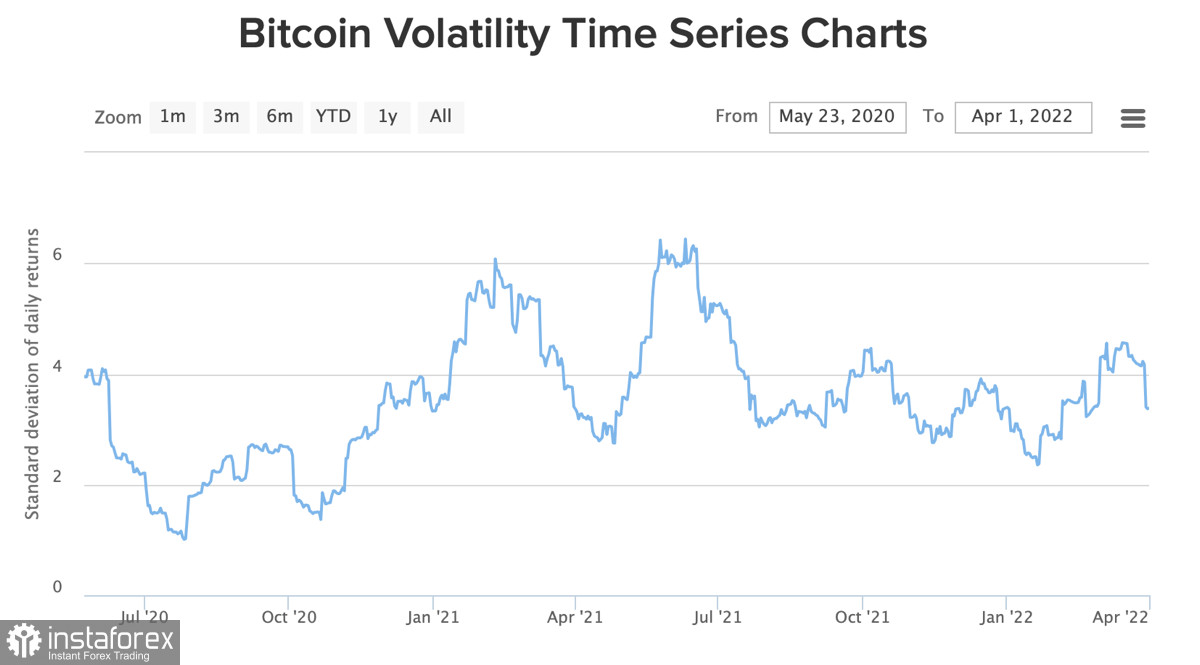

Найбільш наочним прикладом покупки Біткоїна як резервний засіб є компанія Terraform. У березні фірма придбала BTC на суму понад 1,4 мільярда доларів. Представники компанії заявили, що інвестиції в Біткоїн дозволять забезпечити алгоритмічний стейблкоїн UST. За заявами керівників, інвестиції в головну криптовалюту на цьому не припиняться. Такої стратегії дотримується MicroStrategy: компанія купила BTC ще на $205 мільйонів. Важливо також відзначити, що Біткоїн почав використовуватися як основний резервний засіб, що дозволяє збільшити аудиторію довгострокових інвесторів і значно зменшити волатильність монети.

І найголовніше, що це лише перші приклади такого використання криптовалюти. З розвитком нормативної бази дедалі більше великих фондів інвестуватимуть Біткоїн, багаторазово підвищуючи його ринкову капіталізацію. Експерти Bloomberg навіть зважилися на припущення, що в 2023 році SEC схвалить перший спотовий ETF на Біткоїні, а тому довгоочікувана позначка $100k не виглядає маревною. І цілком імовірно, що в міру виникнення або посилення кризових ситуацій, Bitcoin розкриватиметься з нових сторін і використовуватиметься найнесподіванішим чином. Це дозволяє стверджувати, що криптовалюта має всі необхідні якості для всебічного використання.

Попри фундаментальний позитив, криптовалюті не вдалося закріпитися вище за $48k. Через це актив просів на 4,5% та потягнув за собою весь ринок. Станом на 1 квітня Біткоїн торгується в районі $44,7k. Як ми й припускали, монета намацала локальну зону підтримки в районі $44k-$45,6k. Технічні індикатори натякають на подальше зниження ціни та посилення позицій продавців. При цьому важливо розуміти, що метрики перебували у зоні перекупленності, а тому локальне зниження зіграє на руку активу. З огляду на це слід очікувати локальної консолідації в поточному діапазоні, або подальшого зниження в область $42,4k-$44k. У будь-якому випадку інвестори продовжують активно накопичувати BTC, тому зниження ціни має тимчасовий характер.