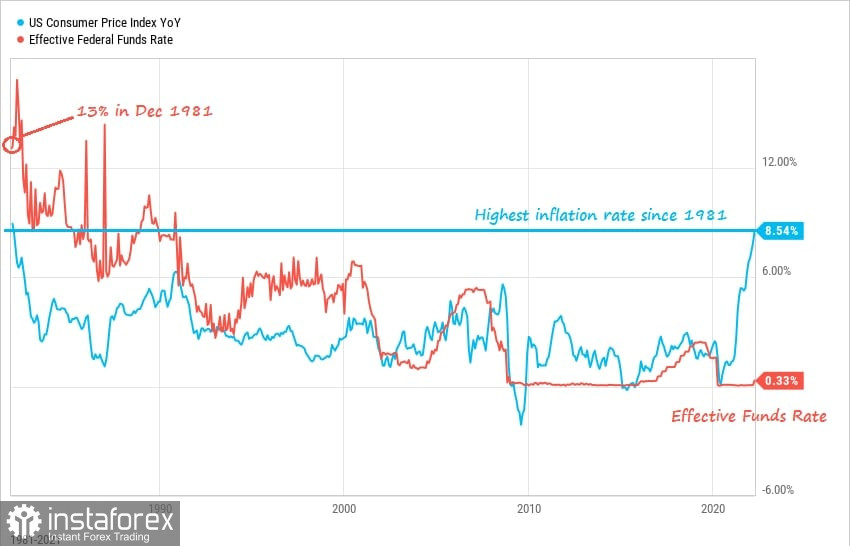

За останні три роки світову спільноту і світову економіку істотно потрясло кілька історичних подій. Серед основних підсумків ми маємо рекордну за 30 років інфляцію, з одного боку, і роздутий крипто і фондовий ринок – з іншого. Це дві частини одного цілого, які призвели до 8,5% рівня інфляції в березні 2022 року і посилення монетарної політики ФРС. Однак події, що вибухнули в кінці лютого 2022 року, значним чином посилили інфляційні процеси та загнали глобальну економіку в скрутне становище.

Світова громадськість, і насамперед колективний Захід, не могли спокійно дивитися на військове вторгнення РФ на територію України. Санкційний тиск виявився безпрецедентним і негативно вплинув як на економіку РФ, так і на глобальні ланцюжки постачань. Фондові ринки, а потім і криптовалюти, почали падати в міру ескалації війни. Додало масла у вогонь рішення ФРС підняти ключову ставку на 25 базисних пунктів і почати програму кількісного посилення у травні. У підсумку склалася ситуація, де до рекордного рівня інфляції додалася економічна криза. Іншими словами, долар США наближається до стагфляції.

ФРС спробує змінити ситуацію шляхом більш жорсткої монетарної політики і масового продажу активів. Першим постраждає фондовий ринок, адже саме ця інституція була головним бенефіціаром друкарського верстата Федрезерву під час коронакризи. І тут ми плавно підходимо до криптовалютного ринку, який на початку березня міг повністю позбутися кореляції з фондовими індексами. Однак згодом ми бачимо рекордний рівень кореляції з NASDAQ. При цьому великі інвестори виявляють інтерес до першої криптовалюти, але в умовах посилення ліквідності не поспішають робити активні дії для ралі ціни.

Можна припустити, що основною стратегією «китів» на даному етапі є фіксація частини прибутку, коли ціна була в районі $45k-$48k, і подальший тиск на BTC. Далі великі інвестори масово «підбирають» монети в районі $30k-$35k і влаштовують дефіцитність на ринку. Таким чином, цінність біткоїна зростає пропорційно з його капіталізацією та котируваннями. Однак якщо інвестори, дійсно, дотримуються такої позиції, то Bitcoin буде знижуватися мінімум до середини травня, коли стане зрозумілий ефект від продажу резервів ФРС на фонду і крипторинок. З урахуванням цього в найближчий місяць активна інвестиційна діяльність щодо криптовалют ризикована. Найбільш вигідним стане усереднення позицій у провідних цифрових активах по ходу зниження ціни в травні.

Головним переможцем у поточній ситуації стане золото та інші товари широкого вжитку. Великі компанії відновили інвестиції в золото, інші дорогоцінні метали, а також токени, забезпечені золотом, на кшталт PAXG. Однак перевага золота буде обмежена не більше ніж 20%-40% від загального інвестиційного портфеля. У довгостроковій перспективі дорогоцінний метал програє біткоїну унаслідок підвищеної прибутковості та дефіцитності. Однак для реалізації такого сценарію активу необхідно запустити бичачий тренд, а також поліпшити державне регулювання. З урахуванням цих факторів в найближчому майбутньому фондові ринки чекає сильне падіння, як і криптовалюти. А основний інвестиційний інтерес буде зосереджений на золоті та товарах масового споживання.