Цього тижня відбудеться два виступи Джерома Пауелла в Конгресі перед різними комітетами. Ми цілком можемо вважати ці два виступи одним, оскільки їхній текст буде однаковим. Різними можуть бути лише відповіді на запитання сенаторів, але ми, зі зрозумілих причин, не можемо їх знати заздалегідь. Як і відповіді Джерома Пауелла. Тому відштовхуватися будемо від тієї інформації, яка наявна на даний час. А загальна консенсус-думка ринку на цей момент – підвищення ставки в липні ще на 25 базисних пунктів. Саме таку думку вклав у голови сам Пауелл минулого тижня після того, як озвучив рішення регулятора взяти паузу в червні. Тепер ринок вірить у те, що травневе посилення було не останнім, а у 2023 році можливі навіть ще два підвищення процентної ставки. Як бачимо, долару ця інформація поки що не надає жодної підтримки, але ще не вечір...

У моєму розумінні ФРС вже домоглася відмінного прогресу в зниженні індексу споживчих цін, який за підсумками травня сповільнився до 4%. Також відмінну динаміку показав й індекс цін виробників. Темпи економічного зростання в Америці знижуються, але знижується й інфляція. Якщо в червні та липні (до наступного засідання встигнуть вийти два місячних звіти) інфляція покаже сповільнення, наприклад, до 3,2%, то навіщо FOMC позапланово підвищувати ставку ще раз? Адже 3,2% – це вже дуже близько до 2%, а посилення грошово-кредитної політики має довгостроковий вплив на економіку та її показники. Ми цілком можемо розраховувати на подальше зниження інфляції навіть без нових підвищень ставок.

Виходячи з цього, на мій погляд, нове посилення в липні, попри обіцянки Пауелла, не очевидне. Завтра і післязавтра на нього може чинитися серйозний тиск у Конгресі, де вочевидь не задоволені занадто високою вартістю запозичень, що гальмує економічне зростання. Цілком може бути, що уряд США згодний на інфляцію близько 3% протягом деякого часу, аби тільки економіка не впала в рецесію, а її темпи не впали до нуля, як у Євросоюзі або Великій Британії. Тому виступи Пауелла в Конгресі матимуть важливе значення для ринку і для долара, тому що президент ФРС може трохи скоригувати свою думку з приводу липневого рішення щодо ставки. Американська валюта, безумовно, не хотіла б, щоб травневе підвищення стало останнім. Однак у Британії та ЄС найближчими місяцями ми теж можемо побачити останні підвищення ставки. Вважаю, що майбутньому підвищенню долара ця інформація не завадить.

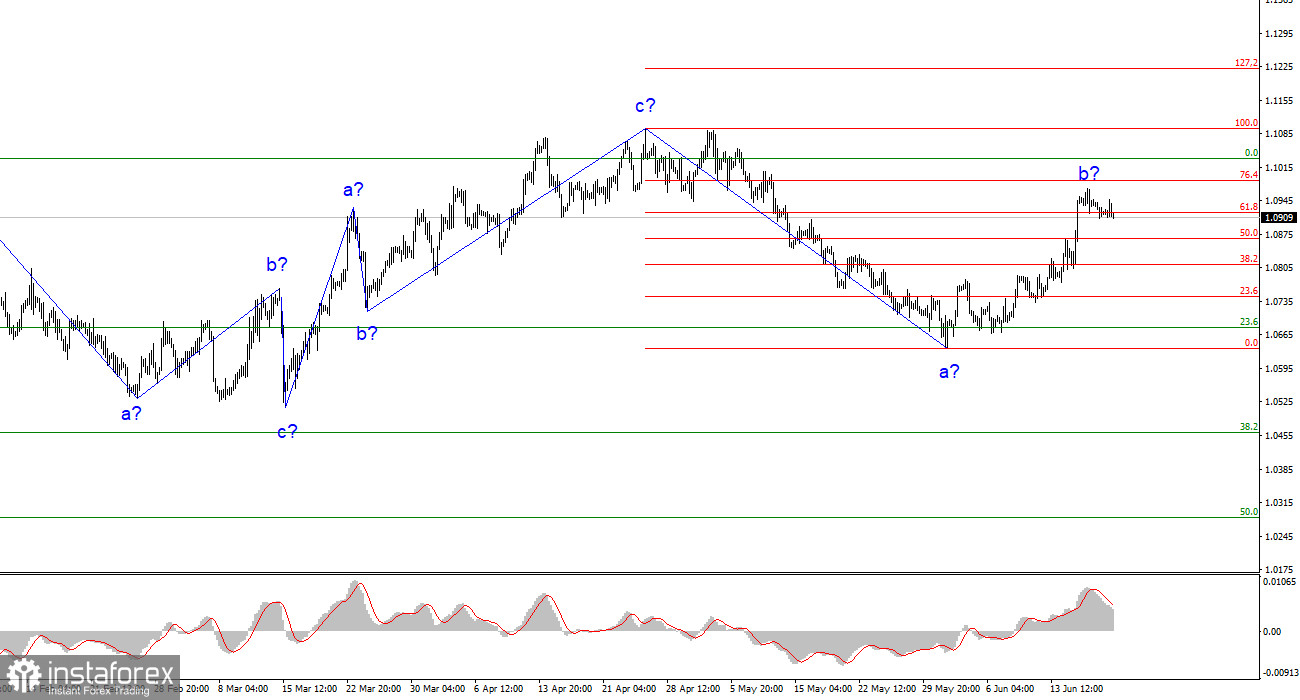

Виходячи з проведеного аналізу, я роблю висновок, що триває побудова нової знижувальної ділянки тренду. Інструмент знову має досить великий простір для зниження. Я, як і раніше, вважаю цілі в районі 1,0500-1,0600 цілком реальними, і з цими цілями я і раджу продажі інструменту. Вважаю, що зараз досить висока ймовірність завершення побудови хвилі b, а індикатор MACD утворив сигнал "вниз". Можна продавати зі Стоп Лосс вище за поточний пік передбачуваної хвилі b.

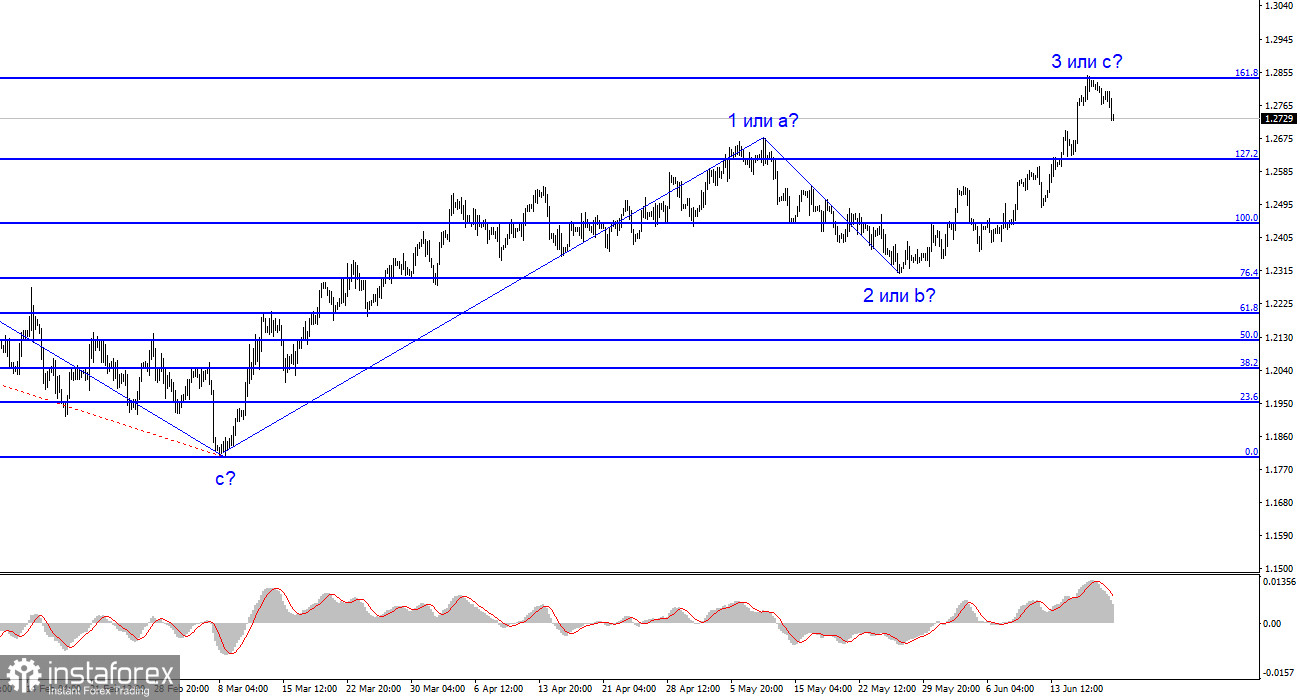

Хвильова картина інструменту Фунт/Долар змінилася і тепер передбачає побудову підвищувальної хвилі, яка може завершитися в будь-яку мить. Зараз можна було б порадити купівлю інструменту, але тільки в разі вдалої спроби прориву позначки 1,2842. Продажі також можна порадити, оскільки перша спроба прориву цієї позначки виявилася невдалою, а Стоп Лос – виставити вище за неї. Але будьте обережні в четвер – реакція ринку на засідання Банку Англії може бути бурхливою.