Ринок продовжує відігравати уповільнення інфляції у США. Індекс долара за підсумками вівторка впав на 1.4%, зниження відбулося проти всіх валют g10, широкомасштабне падіння прибутковості. Ринки оцінюють зниження ставки ФРС у 2024 р. на 100п. проти 74п на день раніше, очікуване пом'якшення фінансових умов призвело до бурхливого зростання фондових індексів.

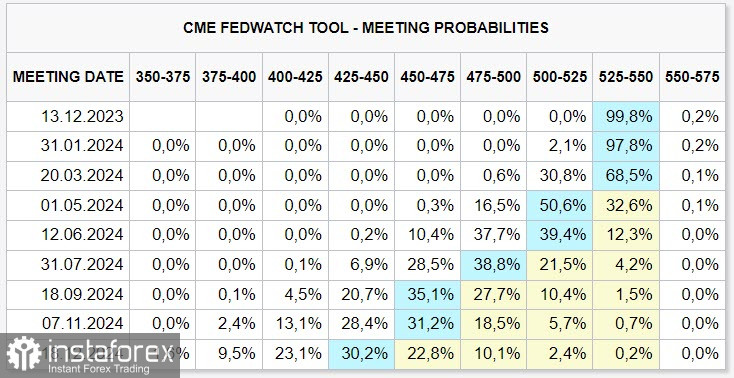

Перше зниження з 30% ймовірністю ринок ф'ючерсів CME бачить вже в березні.

Декілька членів ФРС виступили після виходу даних, але були у своїх коментарях обережні. Гулсбі із ФРБ Чикаго оголосив про те, що «прогрес продовжується», і що, на його думку, ключем до подальшої динаміки інфляції буде ринок житла. Баркін із ФРБ Річмонда попередив, що він «просто не впевнений, що інфляція знаходиться на плавному шляху зниження до 2%», і також наголосив на важливості ринку житла.

Також слід зазначити заяву МЕА, з якої випливає, що агентство очікує на повернення ринку нафти до профіциту на початку 2024 р., навіть якщо Саудівська Аравія продовжить скорочення видобутку. Очевидно, що причиною в цьому випадку буде уповільнення глобального економічного зростання, яке й спричинить зниження попиту, ця новина є негативною для сировинних валют.

Сьогодні будуть опубліковані дані щодо роздрібних продажів, які дозволять оцінити динаміку внутрішнього споживання в США. Якщо обсяг роздрібних продажів сповільниться, це буде ще одним чинником на користь слабкого долара і може викликати нову хвилю розпродажів.

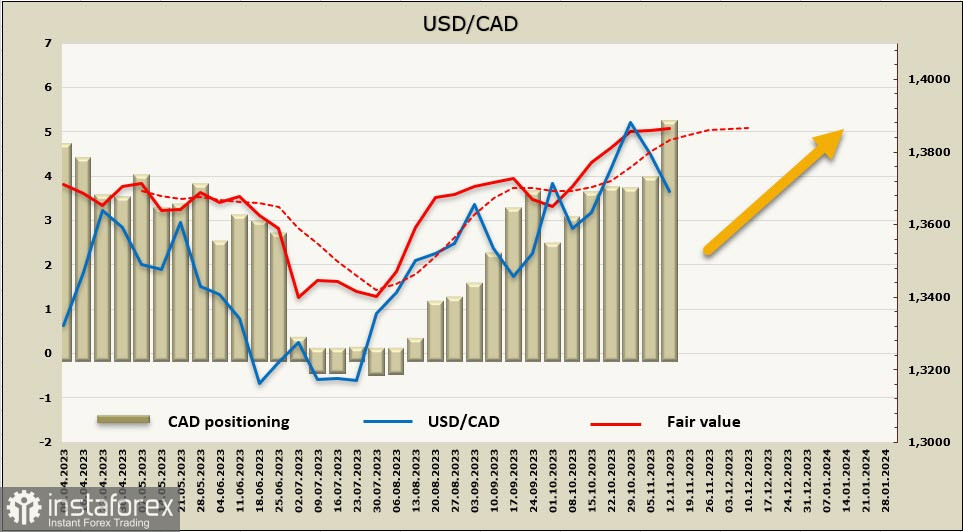

USD/CAD

Останні дані з Канади свідчать, що економіка починає сповільнюватися. Оскільки останні дані щодо інфляції вказують на деяке уповільнення зростання цін, ризик додаткового посилення грошово-кредитної політики зменшився. Банк Канади, найімовірніше, залишить базову ставку на рівні 5,00% і оцінить, як розвиватиметься економіка протягом найближчих кількох місяців, перш ніж вирішити, чи необхідні додаткові кроки.

Основними перешкодами до зміцнення луні стали негативні спреди прибутковості щодо долара США, зниження цін на сировинні товари без урахування енергоносіїв та невизначене тло ризиків. Оскільки ймовірність подальшого посилення політики ФРС знизилася і бичачий імпульс щодо долара США явно сповільнився, місяць навряд чи зможе скористатися поліпшенням зовнішньої кон'юнктури. Його здатність до зростання залежатиме в першу чергу від зростання ризикових настроїв, що малоймовірно, і від сили споживчого попиту в США, який також уповільнюється.

Чиста коротка позиція щодо CAD виросла за звітний тиждень на 1.4 млрд до -4.9 млрд, позиціювання впевнено ведмеже. Розрахункова ціна вища за довгострокову середню, і, попри уповільнення динаміки до зростання, очікувати вираженого руху вниз явно рано.

USD/CAD може знайти підтримку на рівні 1.3650/70 для більш глибокого зниження причин, крім уповільнення інфляції в США та зміни прогнозів за ставкою ФРС, на цей момент зовсім небагато. Очікуємо, що після формування підстави зростання відновиться, мета 1.3897, далі можлива спроба протестувати на міцність локальний максимум 1.3975.

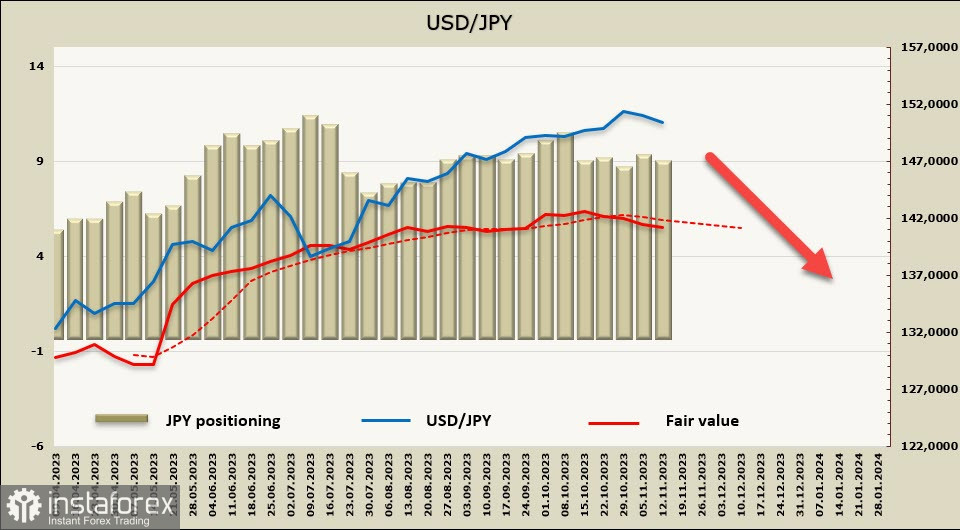

USD/JPY

Зниження прибутковості американських облігацій сприяє зростанню попиту єну. Попри те, що пара USD/JPY, як і раніше, поблизу рівня 150, є підстави розраховувати на зниження.

Ще одним фактором, який може підштовхнути USD/JPY донизу, є динаміка реальної заробітної плати, яка знижується вже 18 місяців поспіль. Це основний фактор, який дає підстави вважати поточну інфляцію в Японії запозиченою із зовнішніх ринків, влада Японії виходить з розуміння, що як тільки зовнішній приплив інфляції скоротиться, в країну негайно повернеться дефляція, з якою влада безуспішно боролася протягом багатьох років.

Щомісячний огляд праці за вересень, опублікований 7 листопада, показує, що загальний обсяг грошових доходів зріс на 1,2% р/р, але реальна заробітна плата впала на 2,4%, оскільки індекс споживчих цін залишається на рівні +3,6%.

Для того, щоб підвищити реальну заробітну плату, уряд Японії розглядає низку заходів, серед яких зниження прибуткового податку, та підтримує прямі переговори профспілок із роботодавцями. Якщо намічені заходи будуть реалізовані, і реальна заробітна плата почне зростання, то тільки тоді можна буде чекати на кроки в нормалізації монетарної політики. Поки цього не сталося, єна залишиться слабкою, навіть попри зниження прибутковості у США.

Чиста коротка позиція щодо JPY зросла за звітний тиждень на 0.1 млрд до -8.6 млрд, спекулятивне позиціювання впевнено ведмеже, проте тенденція до розпродажів єни практично зникла. Розрахункова ціна спрямована вниз.

Єна, як і очікувалося, протестувала опір 151.96, тест виявився невдалим. З технічної точки зору тренд залишається бичачим, тому ще одна спроба піти вище не виключена, проте напрямок грошових потоків повільно змінюється на користь єни, яка може отримати вигоду як з очікуваного скорочення цін на сировину, так і з тенденції до послаблення долара, що починається. Очікуємо відкату до середини каналу 146.10/40.