Ринками часто рухають емоції. Однак іноді інвесторам потрібен час, щоб оговтатися та переварити інформацію, що надійшла. Зростання зайнятості поза сільськогосподарським сектором США на 216 тис. у грудні могло б здатися приголомшливим на тлі прогнозу експертів Bloomberg у +175 тис. Однак дані за жовтень і листопад були переглянуті у бік зниження, тому після початкового падіння EUR/USD різко злетіла вгору, а потім повернулася до тих рівнів, з яких стартувала.

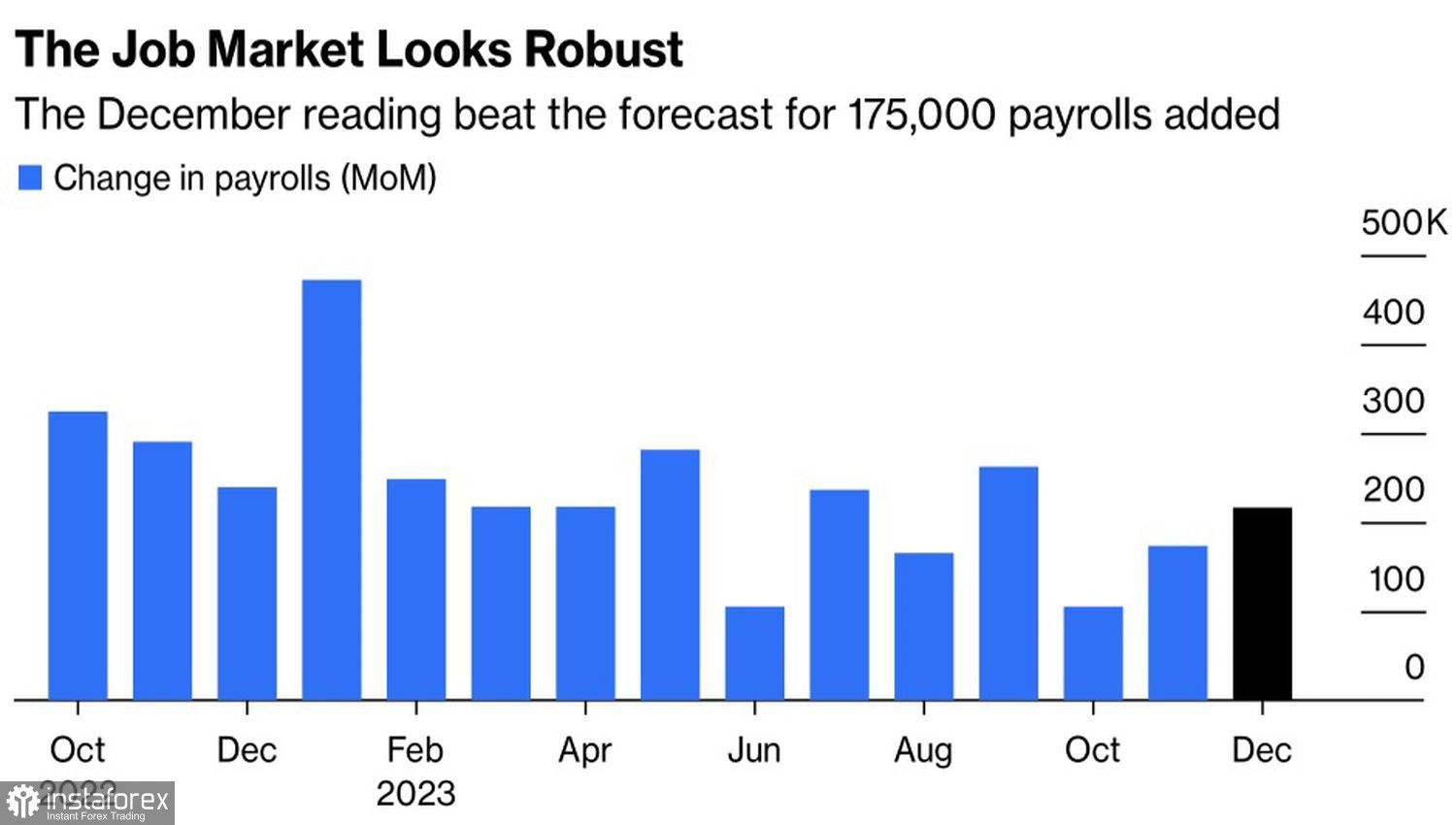

Динаміка зайнятості у США

На думку Goldman Sachs, динаміка non-farm payrolls, безробіття та оплати праці сигналізують про м'яку посадку економіки США. Банк прогнозує чотири зниження ставки за федеральними фондами на 100 б.п., до 4,5%. Це більше, ніж очікує зробити FOMC, але менше, ніж хотіли б бачити фінансові ринки. Переоцінка їхніх поглядів призводить до зростання прибутковості скарбничих облігацій і падіння S&P 500. Тобто, створює сприятливі умови для "ведмедів" за EUR/USD.

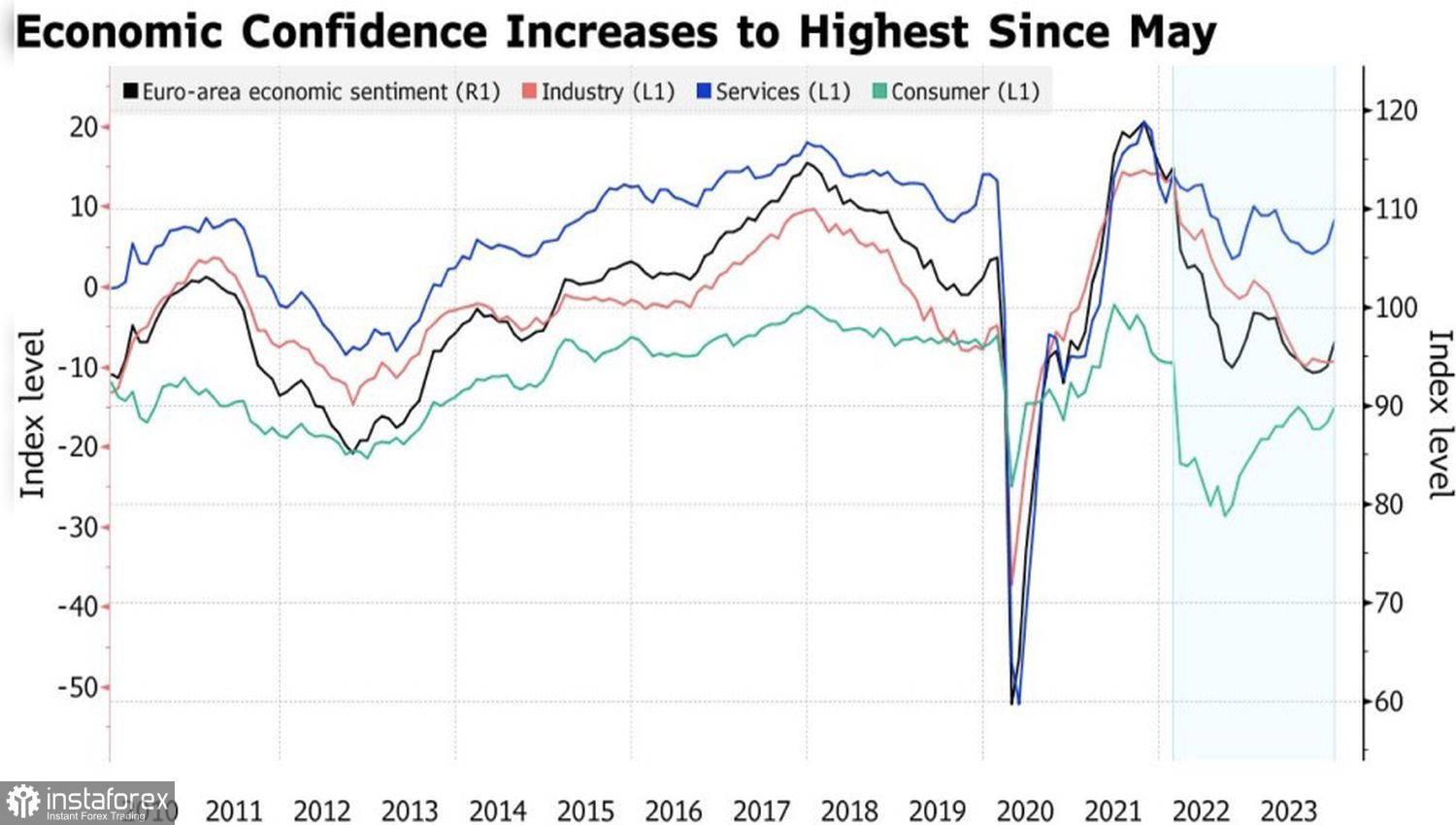

Водночас для відновлення висхідного тренду за основною валютною парою потрібне скорочення дивергенції в економічному зростанні США і єврозони. Тобто позитивна макростатистика щодо валютного блоку. І якщо поліпшення економічної довіри протягом третього місяця поспіль сигналізує, що регіон може рухатися до поступового відновлення, то невтішні дані щодо німецьких виробничих замовлень змушують у цьому сумніватися.

Динаміка європейської економічної довіри

Таким чином, для відновлення висхідного тренда за EUR/USD потрібно або ралі фондових індексів США і падіння прибутковості держскарбничих облігацій. Або їхня стабілізація на поточному рівні з одночасними приємними сюрпризами від економіки єврозони. У разі падіння S&P 500 погіршення глобального апетиту до ризику й далі простягатиме руку допомоги американському долару як активу-притулку.

Ключовою подією тижня до 12 січня виглядає реліз даних щодо інфляції в США. Експерти Bloomberg прогнозують зростання споживчих цін з 3,1% до 3,2% та уповільнення базової інфляції з 4% до 3,8% у річному обчисленні. Така динаміка індикаторів сигналізуватиме, що знизити CPI та PCE з 3% до 2% ФРС буде складніше, ніж з 9% до 3%. Власне це є ще одним аргументом на користь повільного послаблення грошово-кредитної політики у 2024 році. Не того, на яке розраховує ринок. Хороша новина для "ведмедів" по EUR/USD.

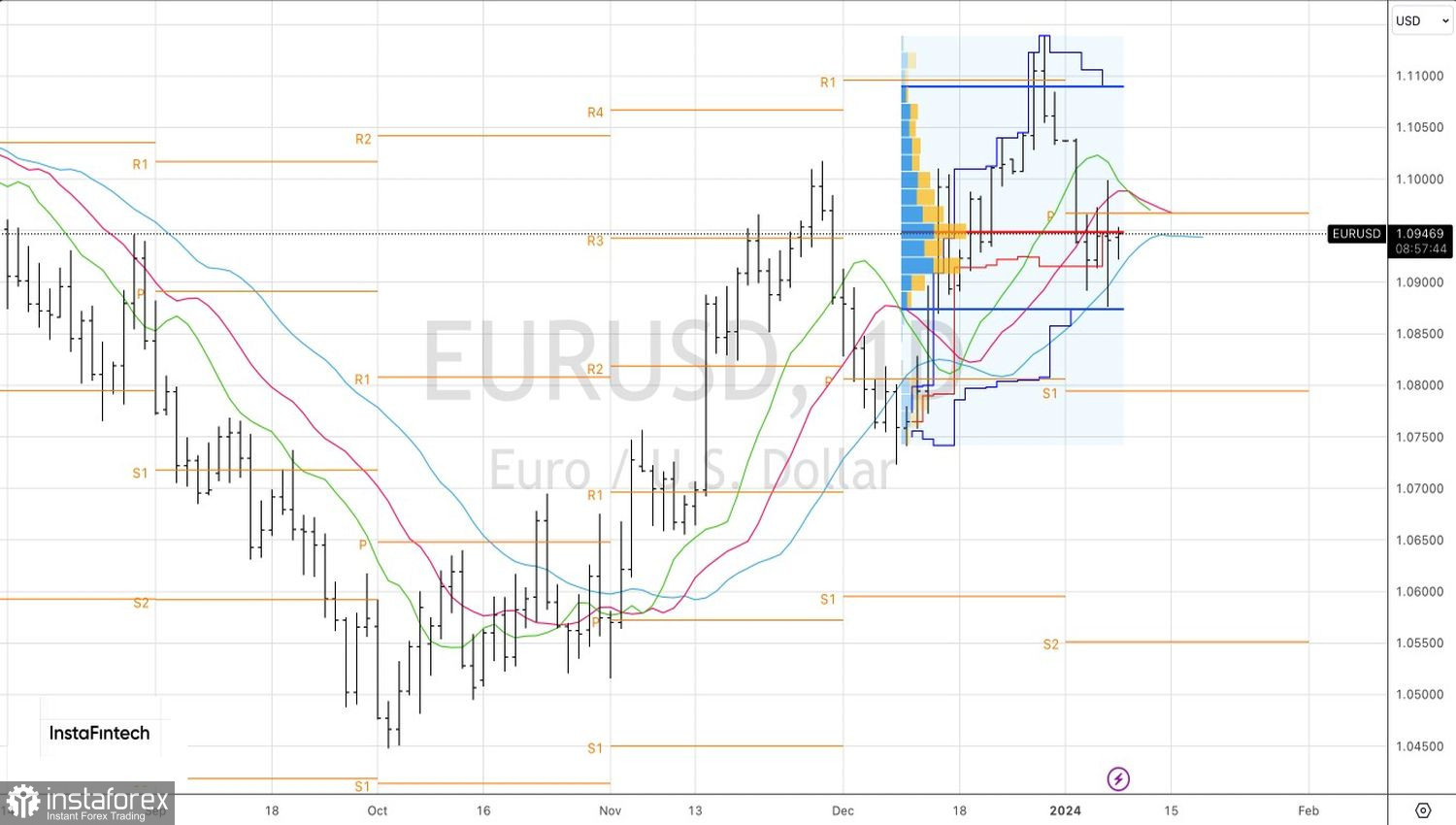

Загалом слід поважати цінову дію. Інвестори хочуть відступити від своїх нещодавніх "бичачих" ставок за американськими фондовими індексами та за EUR/USD. Краще прийняти це і шукати можливості для середньо- і довгострокових лонгів за привабливішими рівнями.

Технічно на денному графіку основної валютної пари відбувається формування внутрішнього бару і штурм "биками" справедливої вартості. Якщо ринок закриється на поточних рівнях, у трейдерів з'явиться можливість увійти в короткі позиції від 1,0925, або купити EUR/USD від 1,096.