Долар США почав 2024 р. на підйомі, ставши найкращим серед валют G10. Стійкі економічні дані та коментарі з боку спікерів ФРС знизили очікування щодо темпів скорочення ставки. Коментатори від ФРС не обов'язково виступали проти першого зниження ставки в березні, як це бачив ринок, але наполягали на поступовому пом'якшенні. У результаті ймовірність зниження ставки в березні знизилася до 50% у порівнянні з більш ніж 80% кілька тижнів тому.

Ще один фактор, що безпосередньо впливає на курс долара, ─ фондовий ринок. Різниця в темпах економічного зростання в США, які показували дуже високий результат, та іншими країнами G10, що балансують за один крок від скочування в рецесію, виступили каталізатором зростання попиту на долар. Останні дані щодо ринку праці, роздрібних продажів, промвиробництва та житла виглядають стійкими, тоді як дані, що надходять з Китаю, значно слабші, а отже, підтримка сировинних валют знижується.

Величезний та неухильно зростаючий дефіцит бюджету змушує Держскарбницю США відновити великомасштабну емісію векселів. Чиста емісія векселів у США в грудні була близько нуля, до цього протягом півроку чиста емісія коливалася в розмірі 200-500 млрд доларів США на місяць. Ринок повинен буде поглинути нові обсяги, що підтримуватиме високу прибутковість.

Найближчий тиждень буде особливо важливим для ринку скарбничих облігацій США. Крім засідання FOMC, цього тижня буде представлено останній випуск щоквартального оголошення Міністерства фінансів про відшкодування коштів, що охоплює перший та другий квартали 2024 року. У понеділок, 29 січня, буде розкрито сукупні оцінки фінансування, і увагу буде звернено на деталі аукціону, запланованого на середу, 31 січня.

Особливого значення набуває розуміння того, як Держскарбниця бачить структуру та тривалість випусків облігацій. У серпні 2023 р., коли Держскарбниця розкрила плани подальшого збільшення розмірів купонних аукціонів, спостерігалося швидке зростання прибутковості, що призвело до зміцнення долара. Зараз ситуація може повторитися ─ дефіцит бюджету, який швидко зростає, потребує фінансування, Держскарбниця це фінансування надасть завдяки випуску облігацій, графік їхнього розміщення дасть змогу оцінити обсяги та строки, як наслідок ─ прибутковість знову зростатиме. На тлі зростання прибутковості розмови про ослаблення долара США стануть неактуальними.

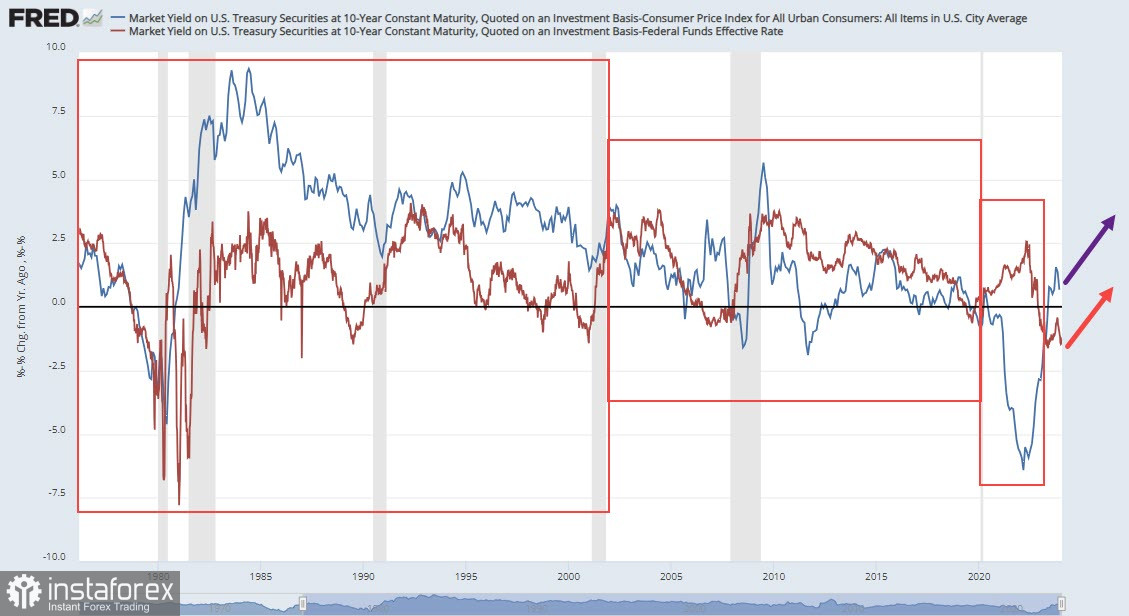

Інфляція, прибутковість і ставка ФРС зазвичай тісно пов'язані. Підвищення інфляції веде до підвищення ставки як способу сповільнити економічну активність та знизити попит як основний фактор зростання цін, прибутковість облігацій безпосередньо залежить від ставки ФРС, яка визначає вартість запозичень. Так було протягом тривалого періоду, на графіку нижче можна побачити, що прибутковість 10-річних облігацій за вирахуванням інфляції зазвичай була позитивною, а прибутковість за вирахуванням ставки ФРС була меншою і коливалася синхронно з першим показником.

Можна зазначити, що якщо прибутковість за вирахуванням ставки ФРС опускається нижче нуля, то це зазвичай закінчується рецесією.

На словах основний мандат ФРС ─ це зниження інфляції, й на цьому постійно наголошують і у виступах представників ФРС, і в протоколах FOMC. Але прихований сенс дій ФРС полягає в іншому ─ в підтримці рівня прибутковості, що дає змогу підтримувати й попит на долар.

На поточний момент прибутковість за вирахуванням ставки нижча за нуль, і, очевидно, вона має піти вище, з урахуванням планів Держскарбниці з розміщення облігацій. Прибутковість за вирахуванням інфляції й без того вище нуля, тобто це менш важливий показник. Зростання прибутковості матиме кілька наслідків. По-перше, актуальність боротьби з інфляцією відійде на другий план, незалежно від того, як динаміку інфляції коментуватимуть члени FOMC, по-друге, ймовірне зниження ставки ФРС дасть змогу прибутковості за вирахуванням ставки піти ще вище.

Але чим вища реальна прибутковість, тим вищий попит на валюту. Відповідно, чим вищими відносно нуля будуть обидва показники, тим більшим буде попит на долар.

Високий рівень ставки не призводить ані до помітного скорочення споживання, ані до швидкого уповільнення економіки. А можливий зсув у бік більш інфляційної політики (це трапиться в разі перемоги республіканців на виборах) може призвести до більш високої інфляції. Для ринків така перспектива полягає в тому, що м'яка податково-бюджетна політика створює ризики підвищення відсоткових ставок, а не їх зниження. Як наголосив минулого тижня керуючий ФРС Воллер, відсоткові ставки, найімовірніше, знижуватимуться більш поступово, ніж у попередні цикли пом'якшення, оскільки економіка залишається стійкою до наслідків обмежувальної грошово-кредитної політики.

Таким чином ми доходимо висновку, що динаміка випуску Держскарбницею США облігацій матиме не менше значення для індексу долара, ніж графік зниження ставки ФРС. Щойно ринок побачить графік емісії, при тому, що економіка США більш стійка, ніж більшість конкурентів, то з високою ймовірністю індекс долара піде вгору. Цей сценарій на поточний момент виглядає більш реалістичним, ніж орієнтація на графік зниження ставки.