У п'ятницю після публікації звітів про несподівано високу інфляцію в єврозоні в лютому євро спробував зрости. У Morgan Stanley налаштовані песимістично і рекомендують розглянути ідеї з продажем єдиної валюти. Чому? Зараз подивимося.

Виробничий індекс PMI для єврозони був скоригований вгору з 46,1 до 46,5, що свідчить про менш суттєве скорочення активності, ніж передбачалося.

Важливіше те, що зниження інфляції в єврозоні в лютому виявилося меншим, ніж передбачали прогнози. Базова інфляція також перевищила очікування, послабивши очікування щодо швидкого зниження відсоткової ставки.

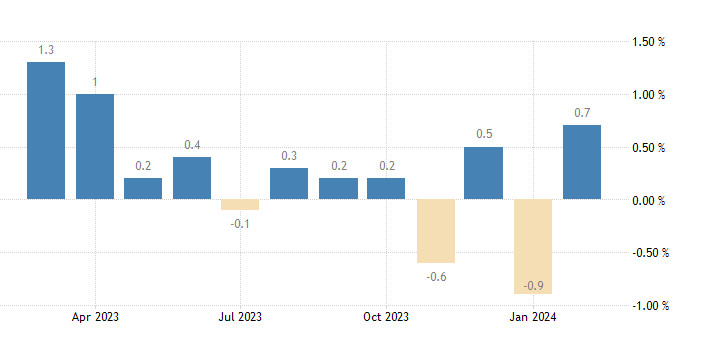

Базова інфляція в місячному вираженні в лютому збільшилася на 0,7%, що значно перевищило показник попереднього місяця -0,9%. Річний показник базової інфляції знизився з 3,3 до 3,1%.

Напередодні березневого засідання ЄЦБ з питань монетарної політики у світлі останніх даних про ІСЦ очікується, що банк може відкласти рішення знижувати ставки найближчим часом.

Відгук євро на інформацію про інфляцію в єврозоні міг бути гострішим, якби за день до цього не було опубліковано даних, що вказують на несподіване зростання в деяких країнах.

Так, в Іспанії рівень інфляції виявився вищим за очікуване, що особливо важливо, враховуючи, що динаміка цін у цій країні часто випереджає загальноєвропейські тенденції через більш швидкі зміни в ціноутворенні.

Глава економічного відділу VP Bank у Ліхтенштейні зазначає, що інфляція в єврозоні зараз перебуває на переломному етапі.

Він пояснює, що недавнє уповільнення інфляції здебільшого зумовлене базовим ефектом, оскільки рік тому ціни на енергоносії були виключно високим і знизилися на 3,7% у річному вираженні.

Точніше уявлення про динаміку інфляції дає місячне порівняння, що демонструє менш оптимістичну картину. Зростання цін на 0,6% порівняно з попереднім місяцем є значним.

У контексті базової інфляції він свідчить про початок критичного періоду, особливо у секторі послуг, де ціни залишаються високими. У лютому вони були на 3,9% вищими, ніж роком раніше, а місячне зростання склало 0,8%.

У секторі послуг спостерігається значне зростання заробітної плати, що посилює ризик інфляції другого порядку. Ця обставина не дозволяє ЄЦБ знижувати ступінь пильності щодо інфляції та утримує її від зниження відсоткових ставок у найближчому майбутньому.

Очікується, що перше зниження ставок ЄЦБ відбудеться у червні.

Песимістичний євро

Morgan Stanley вважають, що сьогоднішні дані навряд чи можуть підтримати євро. Максимум – слабкий короткочасний рух нагору в рамках корекції. Якщо дивитися далі, то там немає зросту. Йому просто нема на чому ґрунтуватися.

У банку висловлюють думку, яка йде на противагу поширеному уявленню про те, що євро очікує зміцнення щодо долара у 2024 та 2025 роках. На думку економістів, євро має потенціал для коригування вниз у рамках прискореного та інтенсивного циклу зниження ставок.

Ця заява прозвучала на тлі відносного спокою на валютних ринках, де курс євро до долара залишається у порівняно стабільному діапазоні між 1,0700 та 1,0900, що пов'язано зі зменшенням глобальної волатильності на валютному ринку.

Аналітики зазначають, що ситуація є наслідком очікувань ринку щодо одночасного зниження ставок провідними центральними банками, починаючи з червня.

Це призводить до того, що короткострокові прогнози за відсотковими ставками стають практично ідентичними, що впливає на основні тенденції обмінних курсів.

Слід пам'ятати, що очікування відсоткових ставок відіграють ключову роль визначенні валютного курсу. Нині складно говорити про розгін волатильності. Проблема полягає в тому, що прогнози ставок глобальних ЦП значною мірою повторюють кроки ФРС у 2024 році, що обмежує можливості для коливань.

На думку стратегів Morgan Stanley, ринок продовжить наголосити на тісному зв'язку між тимчасовими рамками першого зниження ставок ЦП, що може забезпечити стійкість курсу євро до долара у першій половині року.

Спровокувати падіння може ЄЦБ, якщо почне інтенсивніший і глибший цикл скорочення ставок з метою усунення значного розриву обсягом виробництва в єврозоні.

З початком зниження ставок ЄЦБ євро стане дуже вразливим, враховуючи значно нижче, ніж потенційне зростання єврозони. Негативний виробничий розрив веде до дезінфляції, викликаної спадом попиту, що може призвести до зниження відсоткових ставок ЄЦБ як до нейтрального рівня, а й нижче.

Такі дії передбачають зниження вартості EUR/USD, збільшення волатильності.

Є сумніви щодо аргументів про можливе посилення зростання єврозони на тлі низької бази. Увага до несподіваних даних відволікає від важливості рівня даних, особливо у контексті економічного зростання.

Стійко слабке зростання може посилити дезінфляцію та збільшити ймовірність необхідності глибшого зниження ставок ЄЦБ, вважають аналітики.

У світлі таких вони рекомендують використовувати короткі позиції з пари EUR/USD через опціони як хеджування проти різних макроекономічних сценаріїв, включаючи зниження ставок ЄЦБ. У банку підтримують покупку однорічних ф'ючерсів на EUR/USD за ціною 1,0700.

Що не так із виробництвом

У Morgan Stanley вказують на проблему негативного розриву в обсязі виробництва в єврозоні як на основну причину, через яку ЄЦБ може почати більш рішучий і глибокий цикл зниження відсоткових ставок.

Це зниження необхідне для стимулювання економічного зростання та скорочення розриву між поточним обсягом виробництва та його потенційним рівнем, який, за оцінками ЄК, становить близько 1,3–1,4% у річному обчисленні.

Згідно з аналізом Morgan Stanley, уповільнення економічного зростання в 2023 році призвело до переходу розриву в обсязі виробництва з позитивного в негативне значення. При продовженні зростання нижче потенційного в 2024 і 2025 роках, команда аналітиків банку прогнозує, що розрив може досягти позначки -1,3% ВВП до кінця 2025 року.

Це можна порівняти з рівнями, що спостерігалися під час боргової кризи в єврозоні в 2010-2015 роках, за винятком періоду пандемії. Навіть при використанні більш оптимістичних прогнозів ЄЦБ, Morgan Stanley все одно очікує помірно негативного розриву -0,5% ВВП.

Негативний розрив обсягом виробництва свідчить про те, що економіка виробляє менше, ніж здатна за умов повної зайнятості і без інфляційного тиску, що зазвичай призводить до зниження інфляції через слабкого попиту.

У таких умовах ЦП, включаючи ЄЦБ, можуть бути змушені знижувати ставки для стимулювання економічної активності та усунення цього розриву. Це, на думку Morgan Stanley, може чинити тиск на євро щодо долара та збільшити волатильність на валютних ринках.

Техкартина

Аналізуючи недавню корекцію в парі EUR/USD можна відзначити, що відкат на рівні 38,2% по Фібоначчі, який дорівнює 1,0865, став точкою, де продаж зупинили можливе зростання в останні дні.

У той же час, підтримка на рівні 23,6% від цього ж зниження, що знаходиться на позначці 1,0799, дозволила покупцям стримувати подальше падіння. При цьому пара EUR / USD коливається в межах цих рівнів Фібоначчі.

Для того, щоб привернути увагу спекулянтів, парі необхідно подолати одну з цих крайніх точок. Поки що зростання, що спостерігається, здається лише тимчасовою корекцією, і для підтвердження довгострокового відновлення курсу EUR/USD потрібно прорив через 1,0970, що відповідає рівню відкату в 61,8% по Фібоначчі.

Незважаючи на це, поточна слабкість євро ставить під сумнів можливість бичачого сценарію.

Тим часом зона рівня 1,0800 продовжує відігравати роль підтримки та прорив нижче цієї позначки може відкрити шлях до тестування мінімальних значень місяця.

Ймовірно, пара залишиться у фазі консолідації до появи значущого каталізатора, який зможе остаточно визначити напрямок руху в контексті очікувань ринку щодо майбутніх дій ФРС.