Американські акції падають: друга сесія поспіль

У п'ятницю американський фондовий ринок знову зіткнувся з падінням, а індекс Nasdaq Composite підтвердив своє перебування в зоні корекції. Причиною стала слабка трудова звітність, що посилила побоювання з приводу можливої рецесії.

Дані по зайнятості, що розчаровують

За даними Міністерства праці США, у липні кількість робочих місць у несільськогосподарському секторі збільшилася лише на 114 000. Цей показник значно нижчий за прогноз аналітиків, який становив 175 000, та мінімальної позначки в 200 000, необхідної для підтримки темпів зростання населення. Рівень безробіття зріс до 4,3%, що є найвищим показником за останні три роки.

Ризики для економіки

Публікація слабких даних по зайнятості посилила побоювання, що економічне зростання сповільнюється швидше від очікуваного. Це викликає питання щодо правильності рішення Федеральної резервної системи (ФРС) залишити процентні ставки без змін на засіданні, що відбулося у середу.

Оптимізм змінюється тривогою

Протягом кількох місяців інвестори залишалися оптимістичними, відзначаючи зниження інфляції й помірне уповільнення зайнятості, що, на їхню думку, могло стати підставою для зниження процентних ставок. Цей оптимізм сприяв зростанню акцій: індекс S&P 500 піднявся на 12% з початку року, а Nasdaq — майже на 12%, попри останні втрати.

Однак на тлі явної перспективи зниження ставки у вересні після засідання ФРС, інвестори занепокоєні тим, що підвищені витрати по позиках можуть уже гальмувати економічне зростання. Звітність таких гігантів, як Amazon, Alphabet і Intel, що розчаровує, посилює ці побоювання, підливаючи масла у вогонь на ринку.

Прокляття високих очікувань

Головний інвестиційний директор компанії Ocean Park Asset Management Джеймс Сент-Обін зазначив, що інвестори зіткнулися з наслідками надмірно оптимістичних очікувань. "Ми бачимо, як прокляття високих очікувань дає про себе знати. Сценарій м'якої посадки здавався єдино можливим, і будь-які натяки на інший розвиток подій викликають занепокоєння", — прокоментував він.

Наростальні очікування зниження ставки

За даними інструменту CMEs FedWatch Tool, ймовірність зниження ставки на 50 базисних пунктів на майбутньому вересневому засіданні ФРС різко зросла до 69,5% порівняно з 22% на попередній сесії. "Ми всі вже звикли до думки, що ФРС буде знижувати ставки. Тепер питання в іншому: чи не надто довго вони чекали? Можливо, рецесія вже на порозі?" — ставить питання Сент-Обін.

Передвісники рецесії

Слабкі показники зайнятості активізували так зване "правило Сахма", яке часто розглядається як точний передвісник рецесії. Це призвело до масових розпродажів на фондових ринках.

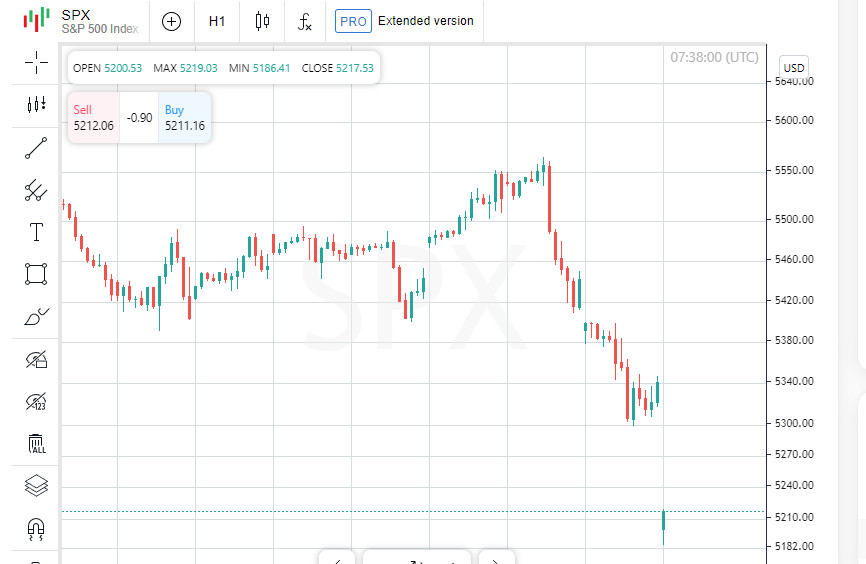

Великі індекси в мінусі

Індекс Dow Jones Industrial Average знизився на 610,71 пункту, що становить 1,51%, зупинившись на позначці 39 737,26. Індекс S&P 500 втратив 100,12 пункту (1,84%), завершивши день на рівні 5 346,56. Nasdaq Composite показав найбільше падіння серед основних індексів, втративши 417,98 пункту, або 2,43%, до 16 776,16.

Тиск з боку технологічних гігантів

Сильний тиск на ринок спричинили акції технологічних гігантів. Папери Amazon упали на 8,79%, а Intel — на 26,06% після виходу невтішних квартальних звітів і прогнозів. Ці результати посилили песимістичні настрої серед інвесторів і змусили їх переоцінити свої очікування щодо майбутнього економічного зростання.

Nasdaq Composite: занурення у корекцію

Після досягнення піка у липні, індекс Nasdaq Composite впав більш ніж на 10%, що сигналізує про вступ у стадію корекції. Це стало наслідком зростальних побоювань з приводу завищених оцінок на тлі економіки, що слабшає.

S&P 500 і Dow: максимальні падіння з березня

Індекс S&P 500 закрився на найнижчій позначці з 4 червня, демонструючи значне зниження. Водночас, індекс Dow Jones і базовий індекс S&P 500 пережили найбільші дводенні падіння з березня 2023 року.

Падіння дрібних компаній і напівпровідників

Індекс Russell 2000, що відстежує динаміку малих компаній, також упав на 3,52%, завершивши торгову сесію на тритижневому мінімумі. Це найбільше дводенне падіння з червня 2022 року. Акції виробників мікросхем також продовжили своє падіння: індекс напівпровідників Philadelphia SE закрився на тримісячному мінімумі, зафіксувавши найбільше дводенне зниження з березня 2020 року.

Винятки з загального тренду

На тлі загального падіння виділилися акції Apple, які подорожчали на 0,69%. Це пов'язано з кращими, ніж очікувалося, продажами iPhone у третьому кварталі й позитивними прогнозами компанії, що робить ставку на штучний інтелект для залучення нових клієнтів.

Сектори в зоні ризику

З 11 основних секторів S&P 500, тільки захисні, такі як споживчі товари масового попиту, комунальні послуги й рухомість, показали зростання. Найбільше падіння зазнав сектор споживчих товарів, де вплив Amazon призвів до найбільшого дводенного зниження з червня 2022 року.

Зліт волатильності: Волл-стріт у тривозі

Індекс волатильності CBOE, також відомий як "індикатор страху" Волл-стріт, подолав свій довгостроковий середній рівень у 20 пунктів і досяг позначки 29,66, що стало найвищим показником з березня 2023 року. Закриття відбулося на рівні 23,39, що свідчить про значне занепокоєння серед інвесторів.

Можливості для покупок на падаючому ринку

Попри розпродажі, деякі учасники ринку побачили в цьому можливість для вигідних покупок. Джонатан Голуб, стратег UBS, у своїй записці для клієнтів зазначив, що історично ринок показує найбільшу дохідність, коли індекс VIX розширюється, що являє собою можливістьдля короткострокових інвестицій.

Переважання ведмежих настроїв

На Нью-Йоркській фондовій біржі кількість акцій, що падають, майже втричі перевищувала число акцій, що зростають, у співвідношенні 2,92 до 1, а на Nasdaq це співвідношення становило 4,52 до 1. Індекс S&P 500 зареєстрував 62 нових 52-тижневих максимуми й 15 нових мінімумів, тоді як Nasdaq Composite показав 34 нові максимуми та 297 нових мінімумів.

Обсяг торгів і очікування звітності

Обсяг торгів на американських біржах досяг 14,75 млрд акцій, що значно вище за середній показник за останні 20 торгових днів, який становить 11,97 млрд акцій.

Погляди на майбутні звіти

Наступного тижня інвестори будуть уважно стежити за звітами таких гігантів, як Caterpillar і Walt Disney, які нададуть важливу інформацію про стан споживчого ринку й виробничої сфери. Також очікуються звіти від лідерів охорони здоров'я, включаючи Eli Lilly, що дасть уявлення про стан фармацевтичного сектора та його перспективи.

Зростання волатильності й попит на захисні активи

Індекс волатильності Cboe, відомий як індикатор страху на Волл-стріт, у п'ятницю досяг свого найвищого рівня з березня 2023 року. Це було пов'язано з підвищенням попиту на опціони, що захищають від можливих втрат на фондовому ринку, що свідчить про прагнення інвесторів мінімізувати ризики.

Зміцнення захисних активів

На тлі посилення побоювань інвестори почали активно купувати облігації-укриття й інші захисні активи. Дохідність 10-річних скарбничих облігацій США впала до 3,79%, досягнувши найнижчого рівня з грудня. Цей показник рухається обернено пропорційно до цін на облігації, що свідчить про підвищений попит на безпечні вкладення.

Популярність стабільних секторів

В умовах економічної невизначеності підвищену увагу привернули сектори, традиційно вважаються стабільними. Інвестори спрямували свої капітали в ці області, намагаючись захистити свої капітали й мінімізувати можливі збитки.

Результати секторів: охорона здоров'я й комунальні послуги на підйомі

Протягом останнього місяця сектор охорони здоров'я продемонстрував зростання на 4%, тоді як комунальні послуги зросли більш ніж на 9%. Ці сектори стали надійною гаванню для інвесторів на тлі економічної невизначеності. Водночас, індекс Philadelphia SE Semiconductor (SOX) знизився майже на 17%, що зумовлено різкими втратами в акціях таких популярних компаній, як Nvidia й Broadcom.

Погляд на перспективи: фіксація прибутку чи початок корекції?

Деякі інвестори вважають, що поточні дані можуть відображати лише бажання зафіксувати прибуток після значного зростання ринку в 2024 році. Цей підхід не виключає можливості подальшого зростання, однак також вказує на можливий початок корекції, особливо в секторах, що раніше демонстрували впевнене піднесення.