FX.co ★ Назустріч ризику: 5 грандіозних скандалів на глобальному ринку фінансів

Назустріч ризику: 5 грандіозних скандалів на глобальному ринку фінансів

Джордж Сорос: "банкрутство" Банку Англії

Відомому американському фінансисту Дж. Соросу довічно заборонили в'їзд до Великобританії після інциденту, зафіксованого 16 вересня 1992 року. У цей час стався потужний обвал британської валюти. Багато хто вважає, що американський фінансист планував цю операцію кілька років. Такі висновки зроблені після тривалої скупки фунтів невеликими партіями. Надалі, використовуючи сформовані валютні резерви, 15 вересня 1992 Дж. Сорос одномоментно продав близько 5 млрд фунтів в обмін на 15 млрд німецьких марок за курсом 2,82 GBP/DEM через свій фонд «Квантум». У підсумку стерлінг стрімко просів. Через день фінансист зробив зворотну покупку валюти, що подешевшала. Це дозволило Дж. Соросу заробити близько $1,5 млрд. Щоб врятувати фунт від подальшого обвалення, Банк Англії провів валютні інтервенції, намагаючись стабілізувати курс. Однак це не допомогло, і регулятору довелося підняти відсоткову ставку з 10% до 12%, а потім і до 15%. Згодом уряду Великобританії довелося девальвувати фунт і вийти з європейської валютної системи.

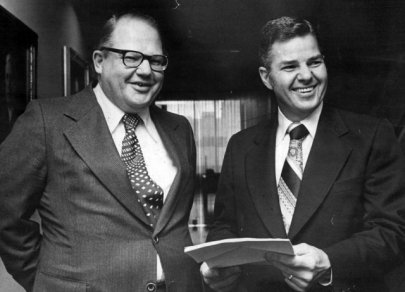

Брати Ханти: нереалізовані монополісти ринку срібла

У 1973 році валютні стратеги, брати Герберт і Нельсон Ханти, вирішили стати монополістами на ринку білого металу. Вони купували срібло великими обсягами по $2,90 за 1 унцію. Ця стратегія принесла свої плоди через два місяці: ціна дорогоцінного металу зросла до $6,70 за 1 унцію. Накопичивши за 10 років понад 5 000 т фізичного срібла, тобто 15% від усіх світових запасів цього металу, брати почали скуповувати «паперове» срібло у вигляді ф'ючерсних контрактів. Зростання білого металу було блискавичним: 31 грудня 1979 року за 1 унцію давали $34,45, а 17 січня 1980 року срібло досягло історичного піку – $52,50 за 1 унцію. Стрімкий обвал стався 27 березня 1980 року, в так званий «срібний четвер». Після посилення маржинальних вимог з боку біржі Comex братам знадобилося внести додаткові $136 млн, яких у них не було. Їм довелося терміново продавати срібло і ф'ючерсні контракти. У підсумку ціна білого металу обвалилася до $10,80 за 1 унцію. У 1988 році брати Ханти оголосили себе банкрутами.

Білл Екман: "ефективне схуднення" акцій Herbalife

У 2012 році Білл Екман, керуючий інвестиційним фондом Pershing Square Capital Management, публічно заявив про намір грати на ринку проти Herbalife. Валютний стратег відкрив величезну кількість коротких позицій, що працюють на зниження цінних паперів компанії. На думку Б. Екмана, постачальник товарів для спеціалізованого харчування є пірамідою за своєю структурою. Він стверджував, що компанія витрачає більше коштів на розширення мережі дистриб'юторів, аніж на продаж продукції. Після заяв Б. Екмана папери Herbalife обвалилися на понад 30%. Ця історія тривала кілька років. За цей час фінансист витратив понад $50 млн на дослідження й боротьбу з Herbalife. Однак у підсумку Фонд Білла Екмана, що грав проти акцій компанії, опинився під підозрою в поширенні неправдивої інформації. Надалі Herbalife виграла суд, довівши, що не є пірамідою. У 2016 році вона врегулювала суперечку з Федеральною торговою комісією США (FTC), яка визнала правоту Herbalife.

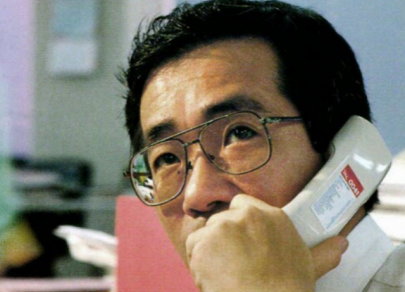

Ясуо Хаманака: перетворення міді в золото

На початку 1990-х років XX століття на японському фінансовому ринку з'явився Ясуо Хаманака, в планах якого було завоювання глобального ринку міді. Спочатку валютний гравець забезпечив стійке зростання цін на червоний метал. Я. Хаманака прагнув створити на ринку міді дефіцит, купивши величезну кількість червоного металу. У підсумку його запаси досягли 2 млн т. Я. Хаманака чекав зльоту ціни на мідь і продавав її з великою вигодою. Грандіозна спекуляція дозволила йому протягом п'яти років перетворювати мідь в золото. За цей час Я. Хаманака одноосібно утримував штучні ціни на мідь у всьому світі, формуючи їх дефіцит. Однак в 1996 році на ринок вийшов Канадський трейдер Херберт Блек, що грав на пониження. У підсумку ринок міді змінив напрямок, а червоний метал просів на третину. Це вдарило по корпорації невдалого "мідного короля", яка втратила $2,6 млрд. У 1998 році його засудили до восьми років ув’язнення.

Майкл Мілкен: поразки і перемоги "сміттєвого короля"

У 1970-і рр. минулого століття біржовий гравець Майкл Мілкен створив ринок так званих «сміттєвих облігацій». Валютний стратег фінансував багатомільярдні захоплення найбільших корпорацій. Випуск «сміттєвих облігацій» вимагав від М. Мілкена та його соратників підтримки ліквідності цих паперів. Для цього компанія Drexel, підконтрольна М. Мілкену, торгувала ними через підставні контори. Ключову роль на ринку «сміттєвих облігацій» відігравали інвестори, серед яких – пенсійні та страхові фонди, а також позико-ощадні банки. Вони зіткнулися з серйозними втратами від своїх інвестицій. У 1990 році М. Мілкен отримав 10 років за махінації на ринку облігацій, проте вийшов на свободу, відсидівши не більше двох років.