История се повтаря. Ако се придържаме към този принцип, биткойн трябва да се движи като пеперуда. През април той приключи четвърти пореден месец в зелена зона, демонстрирайки най-дългата поредица от победи от 2020-2021 г. Когато в миналото токенът се повишаваше четири или повече месеца в ред, през следващата година той добавяше 260% към своята стойност. Съгласно текущите цени, това означава, че BTC/USD може да достигне 100 000. Все пак, в действителност не винаги е така.

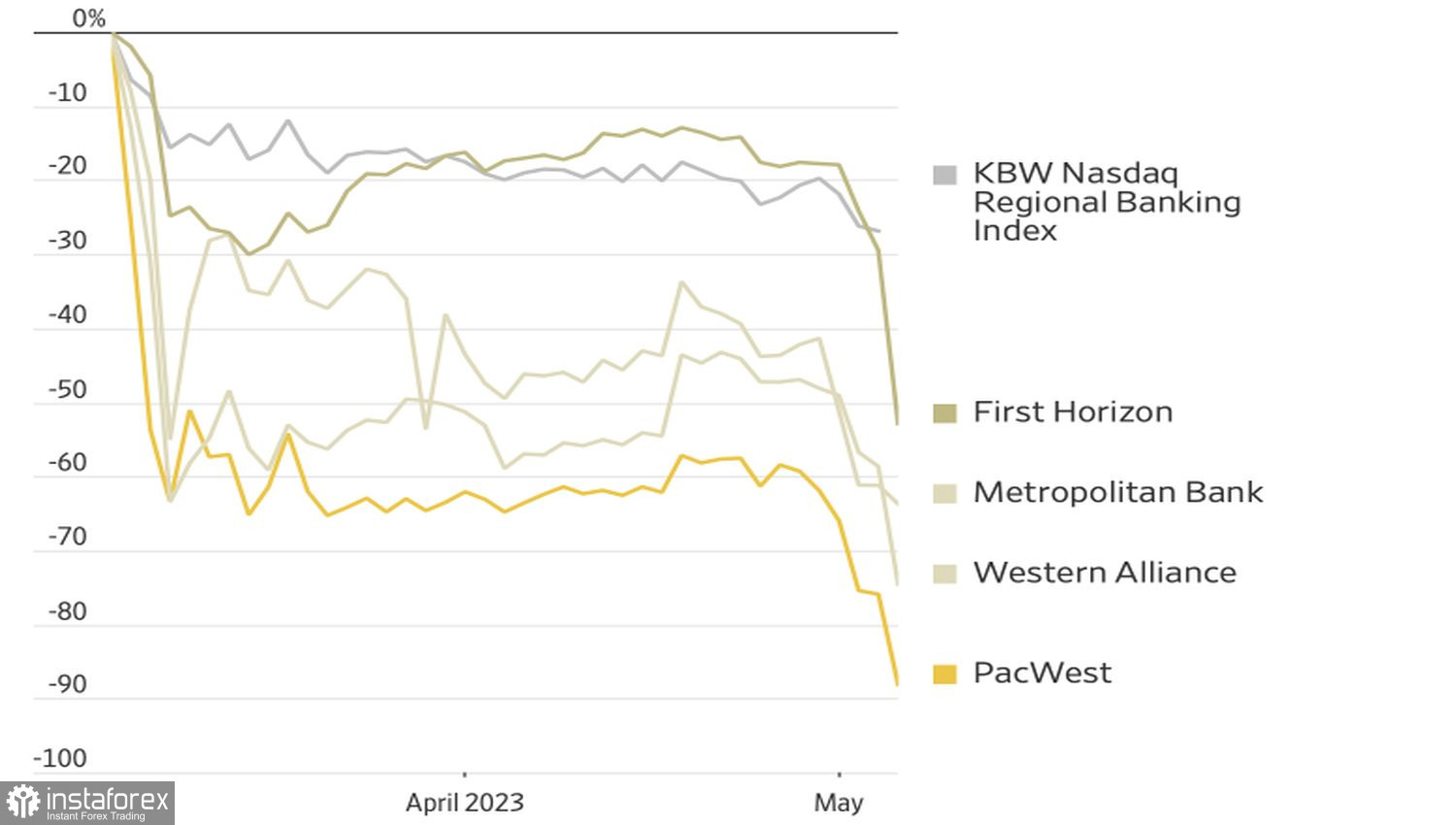

На пръв поглед главният двигател на растежа на биткойн е банковата криза. Подкопаването на доверието към кредитните институции поради техния банкрут и към фиатни валути допринася за преливането на капитал в крипто сферата. Токените са алтернатива на банковите депозити, оттеглянето на които е основата на настоящата криза. Ако е така, то падането на акциите на регионалните банки трябваше да повиши котировките на BTC/USD над 30000. Но това не се случи. Защо?

Динамика на акциите на американските банки

Първо, има риск от загуба. От 40000 емитирани токена през 2022 г., четвърт от тях са измама. Дори инвестирането в най-надеждните криптоактиви и криптоинституции не гарантира запазването на парите. Това се доказва от краховете на Terra и FTX. В момента Комисията по ценни книжа има претенции срещу Binance, а банкрутството на един от най-големите крипто-кредитори Genesis е сравнимо с излизането от живота на First Republic.

Второ, падащите в бездната акции на банките влачат след със фондовите индекси на САЩ. В резултат апетитът за риск се влошава и първите, които попадат под удар, са доходните активи. И биткойн, който е нараснал с 70% от началото на годината, е сред пострадалите. Стойността на токена обаче се устои. Това води до намаляване на корелацията между BTC/USD и S&P 500.

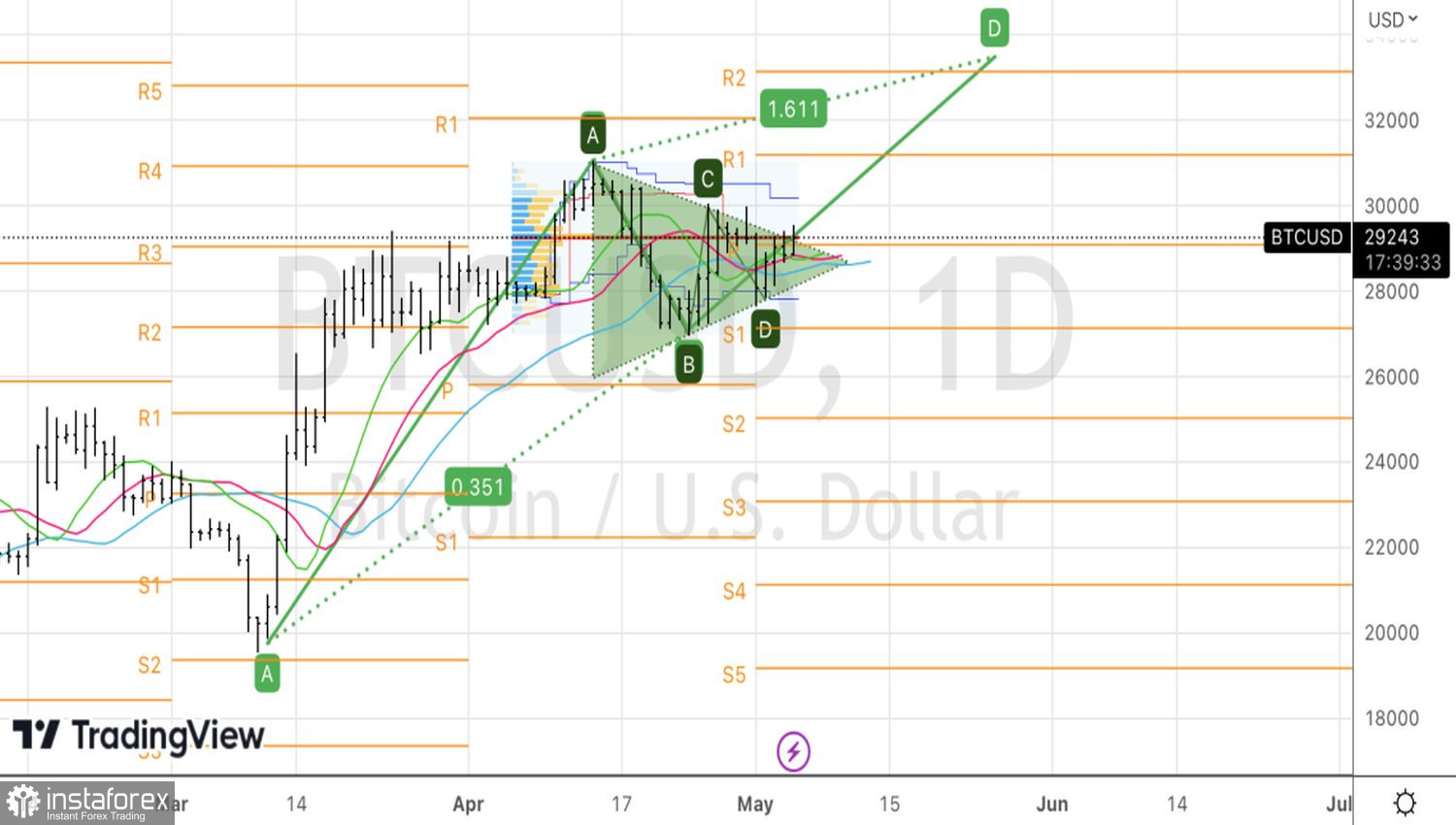

Динамиката на биткойна и неговата корелация с S&P 500

Въпреки това, фондовият индекс не е еднакъв на фондовия индекс. Най-голямата връзка на лидера в криптовалутния сектор е с Nasdaq Composite. Препоръката на JP Morgan да се купува този актив, както и златото в случай на рецесия в икономиката на САЩ, затопля ушите на феновете на биткойн.

По мое мнение, банковата криза носи повече ползи за криптоактивите, отколкото негативи. Крахът на акциите на кредитните институции в условията, когато на пазара всичко изглеждаше спокойно, е своеобразно налягане върху Федералния резервен банк. Наистина, много от емитентите, чиито акции паднаха, имаха печалби през първото тримесечие. First Republic беше погълнат от по-голяма банка. Всичко е спокойно? Не е! Федералният резервен банк просто трябва да направи "гълъбов" завой, за да спаси цялата система.

Ако Централната банка започне да намалява лихвите, доларът ще се ослаби. Това е добра новина за целия сектор на криптоактивите. Ако доверието към фиатните пари е подкопано, биткойн и неговите аналози ще процъфтяват.

Техническият изход на BTC/USD от триъгълника и закрепването му над справедливата стойност от 29250 са необходими условия за възстановяване на възходящата тенденция. При такъв сценарий увеличаваме покупките си към целта от 161,8% спрямо AB=CD шаблона. Той се намира близо до отметката от 33500.