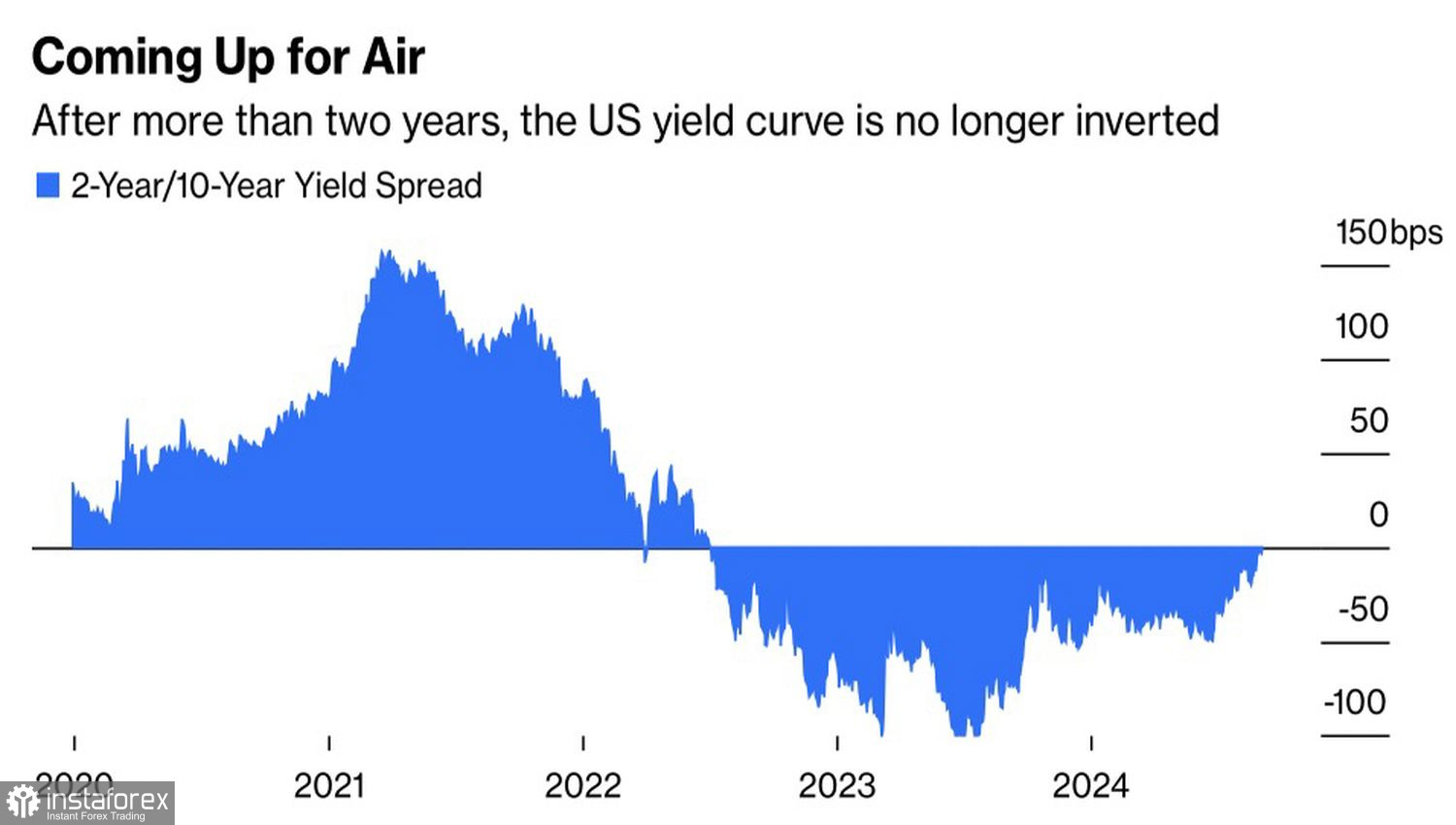

Страхът има големи очи. Щом данните за отворените работни места и съкращенията потвърдиха слабостта на трудовия пазар в САЩ, вероятността от понижение на федералния лихвен процент с 50 базисни точки през септември скочи до почти 50%, а доходността на дългосрочните облигации излезе от състояние на инверсия. Разликата в лихвените проценти на 2- и 10-годишните облигации беше в това състояние в продължение на 26 месеца. Обикновено връщането на показателя над нулевата граница сигнализира за спад в икономиката на САЩ, което веднага се отрази на EUR/USD. Двойката поскъпна. Но колко дълго ще продължи празникът на биковете?

Динамика на кривата на доходността в САЩ

Инвеститорите бързо си спомниха, че Федералният резерв преди е помагал на икономиката по време на рецесии. Централната банка предоставяше подкрепа чрез стартиране на програми за количествено улесняване или рязко намаляване на федералния фондов процент. Нейният баланс вече е силно увеличен, а ефективността на QE е под въпрос, така че не е изненада, че дериватите увеличиха мащаба на очакваното намаление на разходите за заемане. Те прогнозират, че лихвените проценти ще паднат до 3% през 2024-2025 г.

Такива очаквания изглеждат прекалено агресивни. Пазарите поискаха приблизително същото от Федералния резерв по време на инвазията на Саддам Хюсеин в Кувейт, балона на дот-ком компаниите и глобалната финансова криза от 2008 г. Настоящата ситуация има малко общо с тези събития. Да, икономиката на САЩ се охлажда, но е прекалено рано да се говори за рецесия, когато БВП се разширява с 3% през второто тримесечие.

Динамика на пазарните очаквания за лихвените проценти на Федералния резерв и Европейската централна банка

Глобалната икономика е взаимосвързана. Поглеждайки към очакванията за федералния лихвен процент, прогнозите за намаление на паричната политика на ЕЦБ през 2024 г. започнаха да се увеличават. Пазарите очакват ръст от 60 базисни точки, което предполага две действия за намаление на паричната политика с възможност за трето. Разходите по заеми в еврозоната могат да паднат до 3%, а поддържането на широка разлика с американския си аналог ще създаде насрещен вятър за EUR/USD мечките.

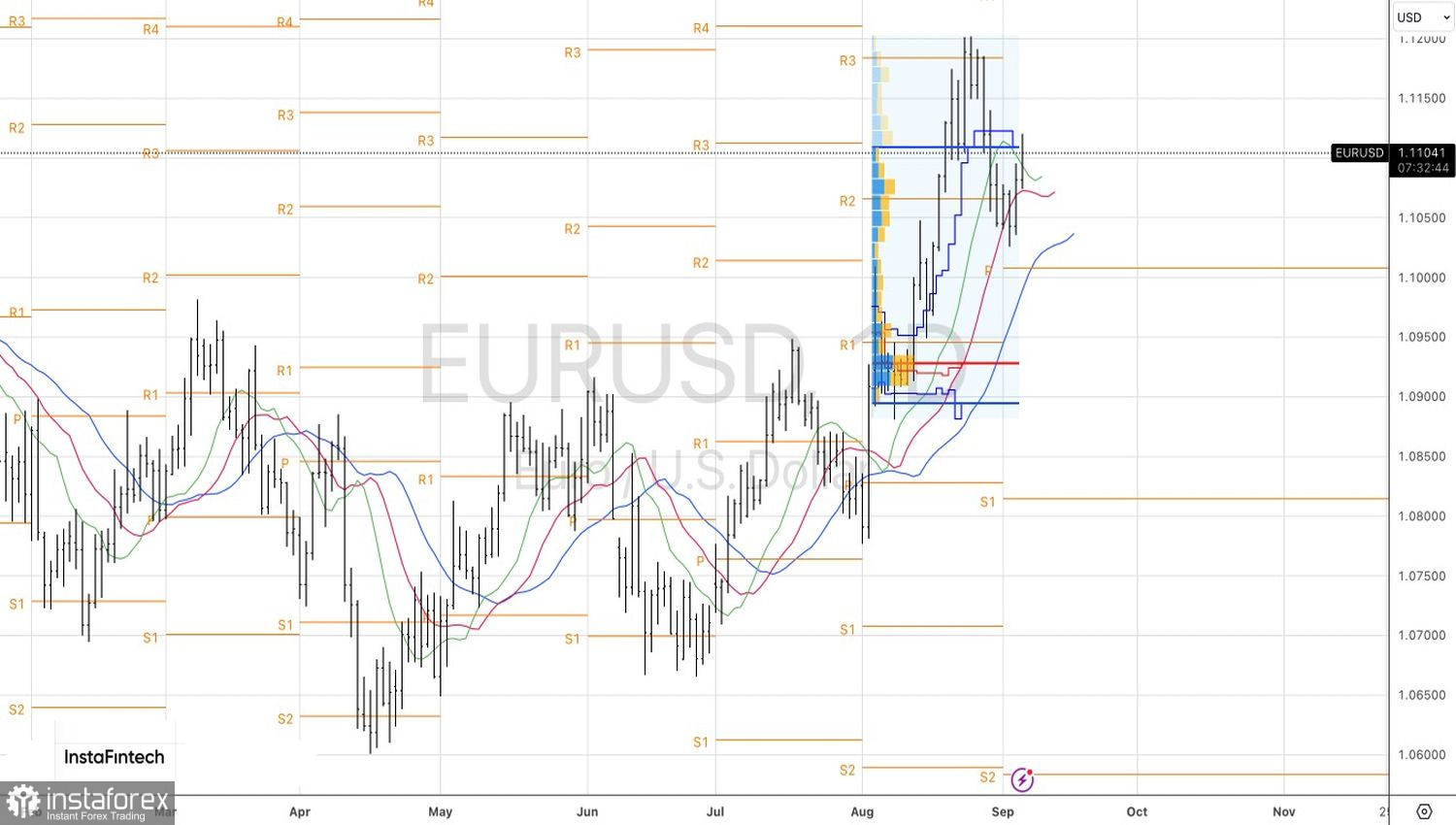

Не е изненада, че експертите на Reuters прогнозират, че основният валутен чифт ще падне до 1.10 до края на ноември и ще се възстанови до 1.11 до края на февруари. След дванадесет месеца, експертите вярват, че еврото ще бъде оценено на $1.12, по-високо, отколкото е сега.

Вероятността за буря на пазарите през следващите няколко дни е висока. След публикуването на данните за заетостта в САЩ, повишената волатилност може да бъде предизвикана от дебатите между Доналд Тръмп и Камала Харис на 10 септември и срещата на ЕЦБ на 12 септември. Nordea Markets смята, че EUR/USD ще бъде чувствителен към изненади на ЕЦБ с по-ниски лихви. Кристин Лагард трябва да бъде много внимателна, за да не потопи еврото.

Технически, на дневната графика, биковете на EUR/USD се опитват да изведат котировките на двойката извън справедливия ценови диапазон от 1.090-1.111. Неуспехът да го направят ще покаже тяхната слабост и ще предостави основания за формиране на къси позиции в двойката EUR/USD.