在2018年,投资者面临一个尖锐的问题:黄金继续作为避险资产运作还是已经失去了这种地位?由于中美之间的贸易冲突升级以及土耳其的货币危机,贵金属贬值至一年半低位。这两个事件都能够减缓世界第二和第三经济体的速度,在这种情况下,全球风险偏好趋于减少,这增加了对可靠资产的需求,并导致其价格上涨。自今年年初以来,黄金已经损失了约9%的价值。怎么了?过去是避险资产的地位吗?

投资者摆脱了ETF产品。最大的交易所交易专业基金SPDR Gold的股票跌至776.65吨,为2016年2月以来的最低水平。从4月份的峰值水平来看,该指标下跌约11%。总的来说,在整个黄金ETF行业,储备崩溃至半年低点。

以黄金为导向的ETF储备动态

贵金属在投资组合中的份额正在下降,因为它不能承受与证券的竞争。美国银行美林证券调查显示,自2009年以来,标准普尔500指数增加了320%以上,资产管理公司达到7,350亿美元,相信美国在过去17年中有更好的机会获得企业利润 。 10年期美国国债的收益率接近心理上重要的3%大关。这个指标对于那些仅在第二季度在日元的帮助下进行交易的交易者来说具有吸引力,因为融资货币在游戏中获得了近5%的差额。

怎么说黄金?如果早些时候中国金融市场的火灾转移到美国并改变联邦基金利率上调的时机,那么现在就不会发生这种情况。美国经济加速至4.1%,美联储打算在2018年四次收紧货币政策,在2019年再收紧三次货币政策。结果,贵金属失去了对美元的避险资产地位。正是这种货币受到中国和土耳其地缘政治局势恶化的主要偏好。

美元,黄金和日元的动态

由于欧元区不利的政治气候,XAU / USD的情况更加恶化。 意大利对其自身债券收益率的增加不满意,这增加了借贷成本,并要求欧洲央行干预债务市场的生命。 事实上,这暗示需要延长量化宽松计划,这是欧元/美元的"利空"因素。 欧元在美元指数中的份额为57%,因此单一欧洲货币的快速下跌使黄金价格跌至谷底并不比ETF投资者的走势慢。

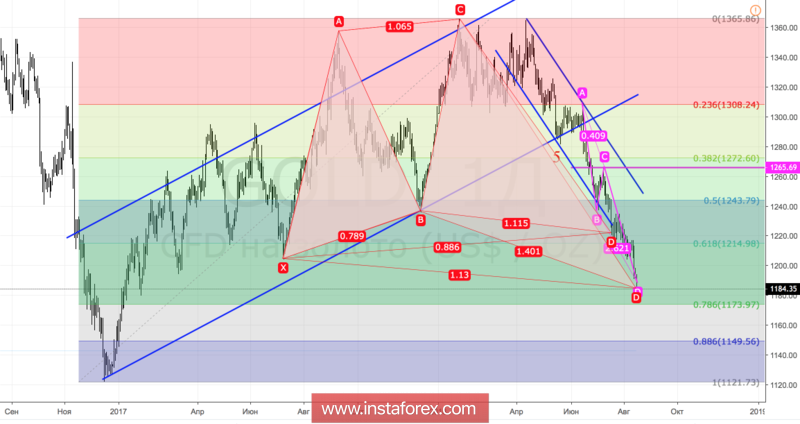

从技术上讲,贵金属期货的目标是"双顶"和AB = CD,目标分别为113%和261.8%,这增加了反弹的风险。 相反,如果1180-1185美元/盎司的收敛区域将在没有太多努力的情况下通过"空头",那么继续向1150美元方向高峰的风险将会增加。

黄金,日线图