欧洲央行是时候迈出政策正常化的第一步了。央行将在下周召开会议,市场人士预计下一次会议至少会发出明确的收紧政策信号,至多在 6 月的会议上已经加息。欧洲央行将如何行事以及对欧元有何期待?

欧洲央行最近开始为市场加息做准备。本周,首席经济学家菲利普·莱恩证实了这种可能性。尽管这些预期可能喜忧参半,这意味着欧元兑美元将不会获得交易者目前所指望的支撑(汇率将升至 1.10 美元)。

理事会一头扎进了这场辩论。金融家正试图确定在预计下周剩余的欧洲央行量化宽松计划完成后应该将负利率提高多少。它可以是 0.25% 或仍然是 0.50%。很难猜测这一步会有多大。

金融市场正在消化 7 月会议上的加息。此外,这些期望只会在下周的会议之后增加。目前考虑到 2023 年底之前大幅加息 180 个基点,这与美联储的情况大致相同,但很难想象欧洲央行将如何能够正面交锋与美国中央银行。

欧洲央行很可能无法满足如此膨胀的预期,因为该地区正面临巨大的财政困难,而且对俄罗斯石油的禁运正在逐步收紧。

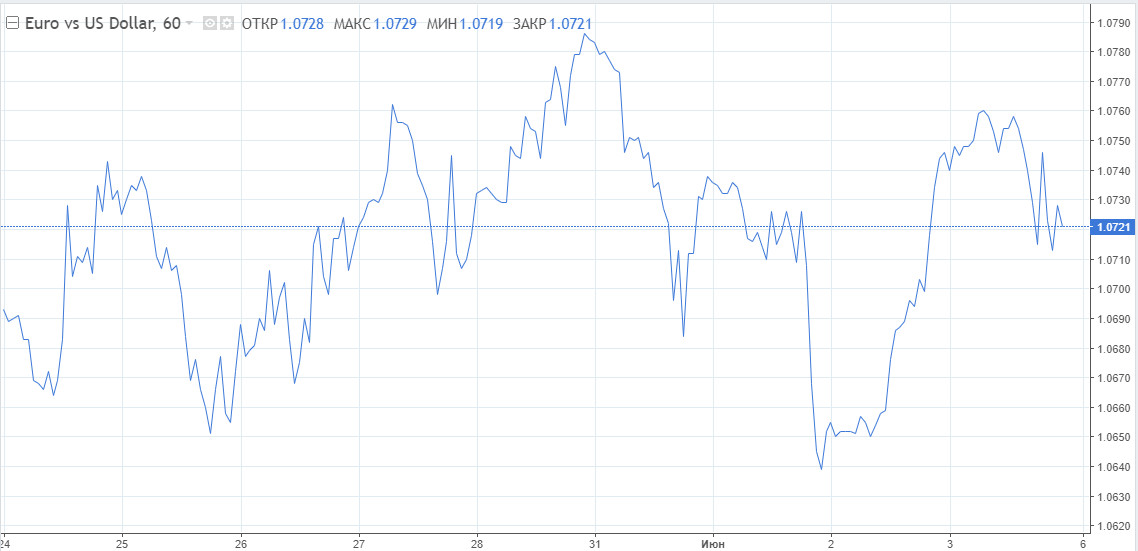

然而,欧洲央行收紧政策和公开讨论这一话题的事实已经帮助欧元从低位反弹。最近几周,欧元兑美元从近五年低点反弹。报价能否获得更高的分数将取决于欧洲央行在多大程度上证明了市场的希望。

等到欧洲央行决定加息时,市场参与者的预期可能会变得过高,从而使欧洲央行处于不利地位。换句话说,央行的加息幅度将远远小于价格所包含的幅度,从而令市场失望。

这种失望并不是欧元可能面临的唯一风险。人们还关注油价及其上涨趋势。只要欧元升值或美元贬值,它们就会增加,这将增加企业的生产成本,并可能显著加速全球通胀。

这不仅加剧了欧元区贸易平衡的恶化,而且还推高了美国的物价。近几个季度,欧元区的贸易平衡已从显著顺差转为逆差。正如我们所知,美联储正在努力抵抗这种压力。

一些策略师表示,通胀飙升将很快成为美国央行的心病。

荷兰合作银行(Rabobank)就当前形势评论称:"美联储应该认真对待利率,以应对大宗商品的增长,以及地缘政治正在发生的从使用美元到以美元价格进行易货交易的转变。"

与此同时,4月份欧元区通胀率大幅上升,加大了欧洲央行加息50个基点直至最后一刻的可能性。从欧洲央行行长拉加德(Christine Lagarde)的言论来看,欧洲央行准备在7月加息25个基点,并在9月再次加息25个基点。然而,为了给欧元提供额外的增长动力,还需要更多的东西,例如,从7月到12月加息的信号。

"欧元未能获得额外的好处,因为市场已经将欧洲央行在7月和9月加息25个基点的预期纳入了价格。德国商业银行(Commerzbank)经济学家认为,为了让欧元找到额外的支撑,应该有更多迹象表明,欧洲央行将更快加息,甚至可能考虑加息50个基点。

积极推广:尽可能多

德意志银行(Deutsche Bank)成为首家正式宣布预测欧洲央行今年将加息50个基点的大型投行。根据英国央行经济学家的说法,英国央行至少可以一次加息50个基点。最有可能是在9月份,但也有可能在7月份迈出艰难的一步。这样的结果会让欧元感到意外,并有可能加强欧元的涨势。

德意志银行(Deutsche Bank)还认为,欧洲央行将在6月会议上宣布新的宏观预测时,低估通胀水平。与此同时,正是通胀要求在政策收紧周期开始时加大加息力度。

BMO Capital策略师对欧元可能的反弹相当谨慎。他们在这里读到的是,永久退出负利率政策应该会让欧元受益,但其中存在细微差别,也就是有很多原因。

在当前大宗商品价格大幅上涨的情况下,欧元区经济正在经历经常账户赤字。该地区是能源载体的净进口国。这是欧元走强的阻力之一。

随着欧元区各国的债务收益率开始出现分歧,也可能引发担忧。例如,与德国国债相比,意大利政府债券的收益率增长要快得多,这是潜在压力的迹象。

投资者很清楚,冲动和匆忙根本不是欧洲央行的风格,欧洲央行可能会选择逐步收紧政策。这将是影响市场情绪的一个关键因素。在这方面,我们需要对欧元对美元和其他国际货币的强势升值保持谨慎。

在这个周末,欧元的看涨势头受到了压力。美国公布了乐观的劳动力市场数据,引发美元反弹。

多头头寸的潜力仍然有限,但如果欧元兑美元超过1.0855关口,看涨趋势可能会增强。持续增长高于1.1000可能意味着反弹到关键数据。