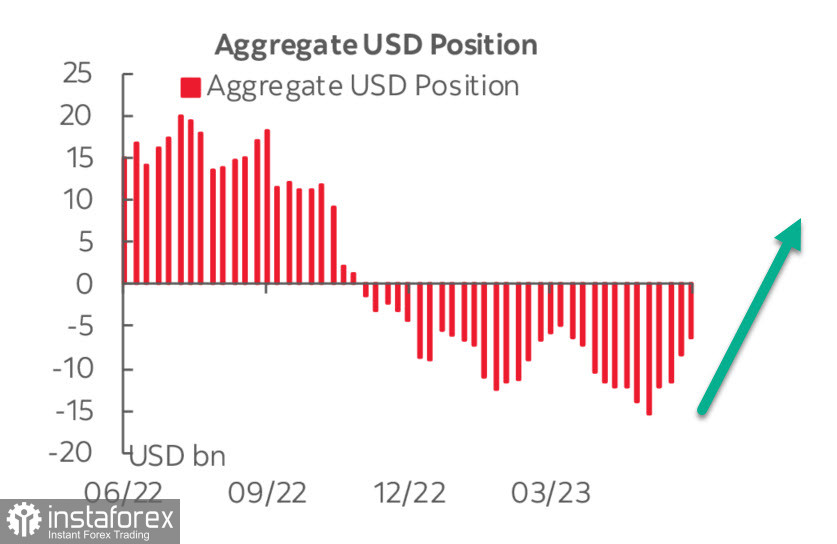

最新的CFTC报告显示,投资者连续第四周减少美元的净头寸。在报告周内,减少了19亿美元,空头头寸为64亿美元,这是11周以来的最低水平。

本周风险需求下降,其中一个原因是市场对中国没有支持需求的消息感到失望。在上周央行降息后,预计周五将宣布刺激措施,以支持该国在长期冠状病毒限制后的经济。然而,周五国务院在没有任何消息的情况下结束了最后一次会议,仅表示政府正在研究新措施,这些措施将“及时”采取。

中国经济刺激措施的缺乏导致亚太地区股票指数下跌,对原材料货币施加压力,并导致全球收益率下降。

美元在本周开始时上涨,风险需求下降提高了美元作为避险资产的需求,人民币贬值也是一个额外的因素。我们预计,尽管美联储加息周期可能结束,但从长期来看,美元将在市场流动性过剩被洗出和风险需求大幅下降的背景下继续走强。

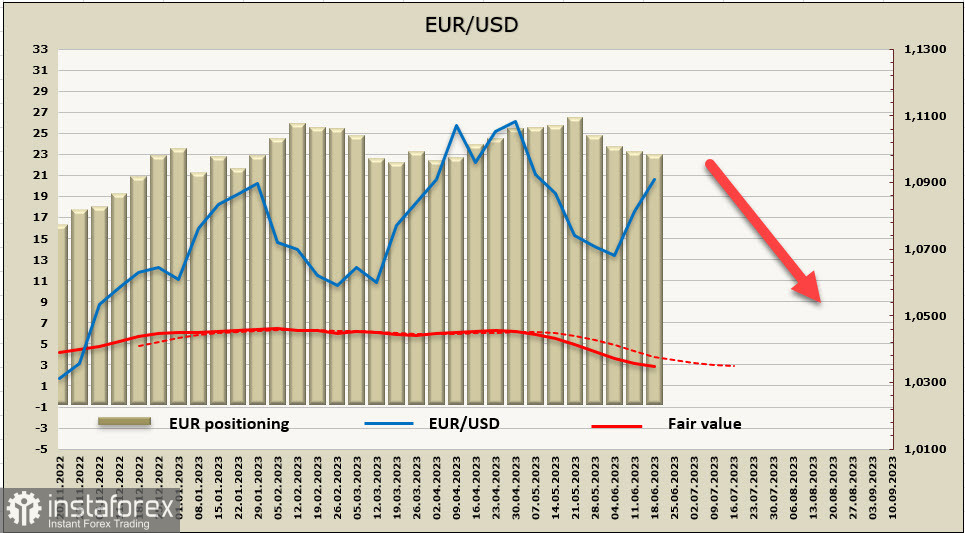

EUR/USD

欧洲央行上周鹰派会议的结论支持了欧元的需求。这些结论不仅包括预期的0.25%加息,而且更多地是对通胀预测的重新评估。基础HICP通胀率在2023年的预测从3月份的4.6%上调至5.1%,在2024年上调从2.5%至3.0%。

因此,欧洲央行行长拉加德的鹰派评论和升级的预测导致了基准利率的重新评估。现在市场相信利率将在7月再次上涨,并在12月达到4%的峰值。考虑到美联储的预期意味着周期结束,因此在这种背景下欧元开始显得更加强劲。

欧元的净空头头寸在报告周期内减少了6.92亿,至20.48亿,这是连续第四周的减少,但是多头优势如此显著,以至于目前还不必谈论逆转。计算价格向下。

我们预计 EUR/USD 无法发展上升动能。欧洲央行会议的鹰派结论显然没有帮助欧元刷新本地高点 1.1086,从当前水平开始向南移动更有可能。我们预计最近的目标将是刷新本地低点 1.0635,目前还没有更深的下跌基础,因此在接下来的一周内不太可能测试下限范围 1.0517。

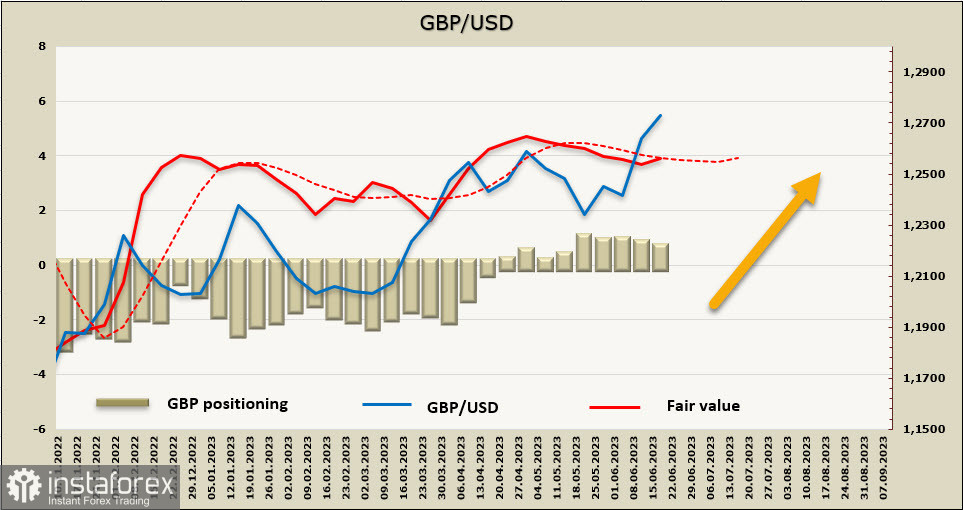

GBP/USD

周四,英格兰银行将公布货币政策会议的结果。

在美联储和欧洲央行提高利率并加强鹰派立场之后,市场预计英格兰银行将采取更积极的行动。预计利率将上调0.25%至4.75%,并且评论将明显偏向鹰派。

在英格兰银行五月份的会议后,出乎意料地发现通货膨胀率和工资增长速度都高于预期。由于加拿大银行和澳大利亚储备银行此前都上调了利率,违背了市场预期,因此英镑的情绪明显更加看涨,因为英国经济表现更好,这加剧了对英格兰银行的压力。提高利率的决定被视为已经定局。

最新的整体劳动力市场报告比预期更强,强调英国劳动力市场仍面临巨大压力。除奖金外的工资增长率增加到7.2%(比上个月的6.7%高),私营部门的工资增长加速。同样,失业率在最近几个月的增长后降至3.8%。

五月的通货膨胀数据将在英国央行会议前的星期三公布,由于四月份的数据高于预期,因此这些数据将受到更多关注。四月份的核心通货膨胀率环比上涨了1.22%,这是过去十年来最高的增长率。

因此,英镑的需求现在很高,因为市场预计英国央行会有鹰派惊喜。目前市场对利率的预测是在5.75%的高峰,而一个月前还是4.80%。

与此同时,英镑的净多头头寸在报告期内减少了4.38亿至5.31亿,牛市的优势很小,也就是说,投机性定位并不支持当前对英镑的短期需求。计算价格接近长期平均水平,也不会超出其范围。

上周我们预测英镑将在1.2678的前一个本地高点下结束上涨,但是英镑在等待英格兰银行的决定时上涨了很多,测试了1.2754的技术水平。如果英格兰银行支持这种趋势,英镑可能会开始向心理水平1.30移动,但是如果参考期货市场,那么对它的疲软需求可能表明大型玩家不期待爆炸性增长。

我们预计在不久的将来,熊市情绪将占上风,因为美国国债上限上涨后美国财政部账户的增加将导致过剩流动性从市场流出,必然有助于美元的加强。