外匯市場存在許多悖論。當你看到英國正處於衰退邊緣的經濟體,卻對英鎊在G10貨幣競賽中的領先地位感到驚訝。難道基本面分析的原則不是強勁經濟體就意味著強勁貨幣嗎?事實上,這個原則從來沒有被取消。不論是早是晚,國內生產總值(GDP)的疲弱將使中央銀行變得比現在更少「鷹派」,從而引發抛售浪潮。英鎊美元交易對已經經歷過這種情況。在7月和8月,預期的回購利率下降導致該交易對出現調整。然而,到了夏末,情況發生了變化。

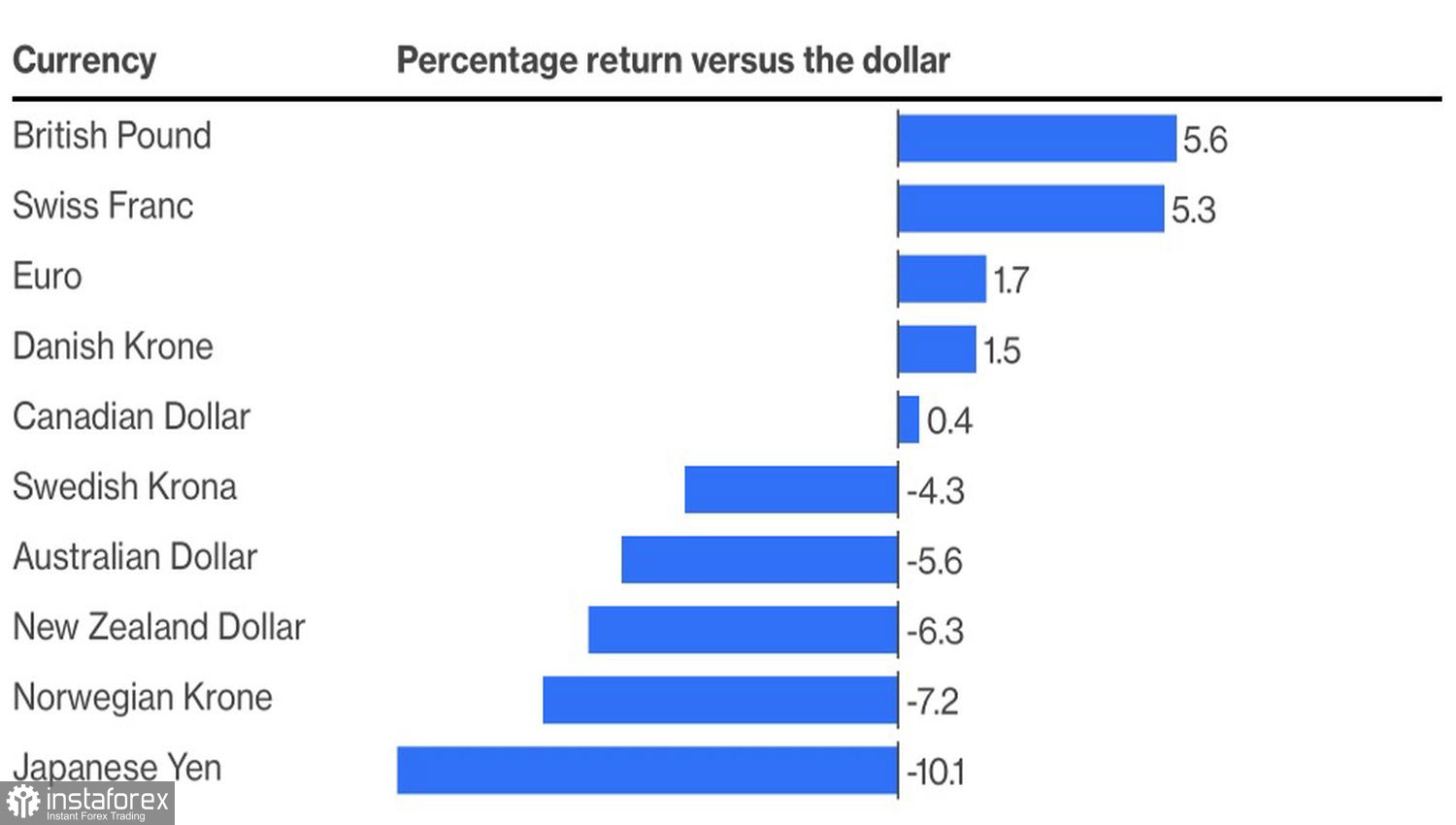

G10貨幣的效能

英國的薪資增長創下了紀錄,消費價格上升的速度超過了彭博社專家的預測,且7月份服務業通脹率從7.2%上升至7.4%,這迫使即期市場將預期的回購利率峰值從5.75%調高至6%。眾所周知,據傳美聯儲準備停止貨幣政策緊縮周期,英國銀行每次上調貸款利率25個基點(0.25%)的三次提高,為英鎊兌美元描繪了看漲的未來。

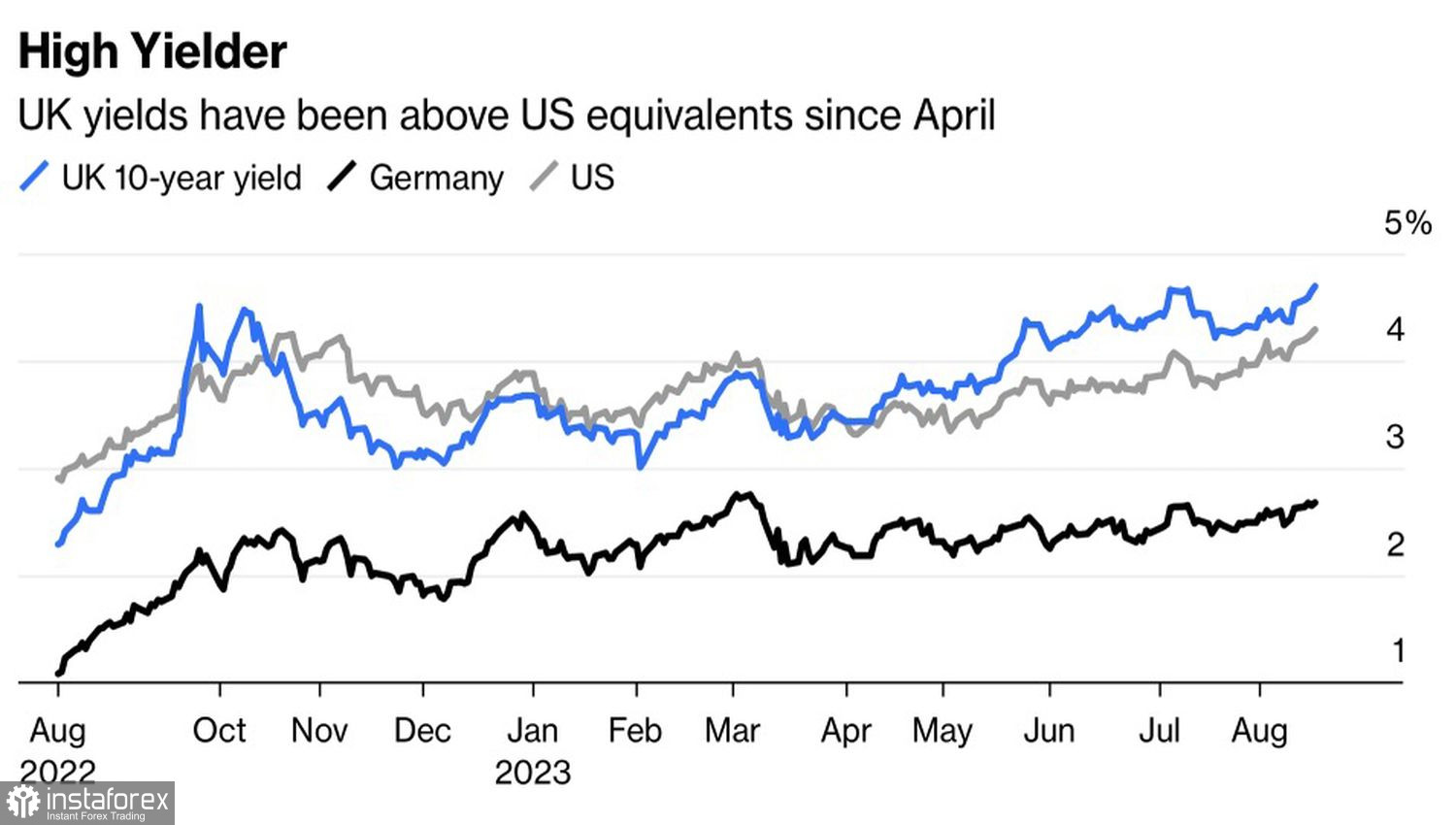

確實,英國債券收益率增長速度超過美國的同類投資。與此同時,兩國債券市場利差擴大對英鎊兌美元的買盤非常有利。大規模發行債券促使英國債券收益率上升。據估計,本財政年度的債券淨銷售額將比過去十年的平均水平增加三倍。預計發行總金額將達到2410億英鎊。

債券收益率的動態變化

儘管如此,由於對經濟衰退的擔憂減少,美國的債務利率上升。英國無法以此自豪,其經濟陷入了停滯通脹的困境。低增長率與較美國或歐元區高的通脹率相結合。從理論上講,這應該會遏制英國央行的決心。如果它提高回购利率,對經濟而言就會更糟糕。然而,衍生品對於今年九月回购利率上升至5.5%的機會估計幾乎達到90%。

顯然,當經濟疲弱時,BoE(英國銀行)將比目前更加“鴿派”,這將導致英鎊貶值。然而,需要考慮到在任何貨幣對中都有兩個貨幣。強勢美元即使在英國薪資和通脹加速的背景下,也不允許GBP/USD上漲。投資者擔心杰羅姆·鮑威爾(Jerome Powell)在傑克遜霍爾(Jackson Hole)表明將在2023年將聯邦資金利率提高到5.75%。如果這不發生,美元的賣出將使英鎊抬頭。

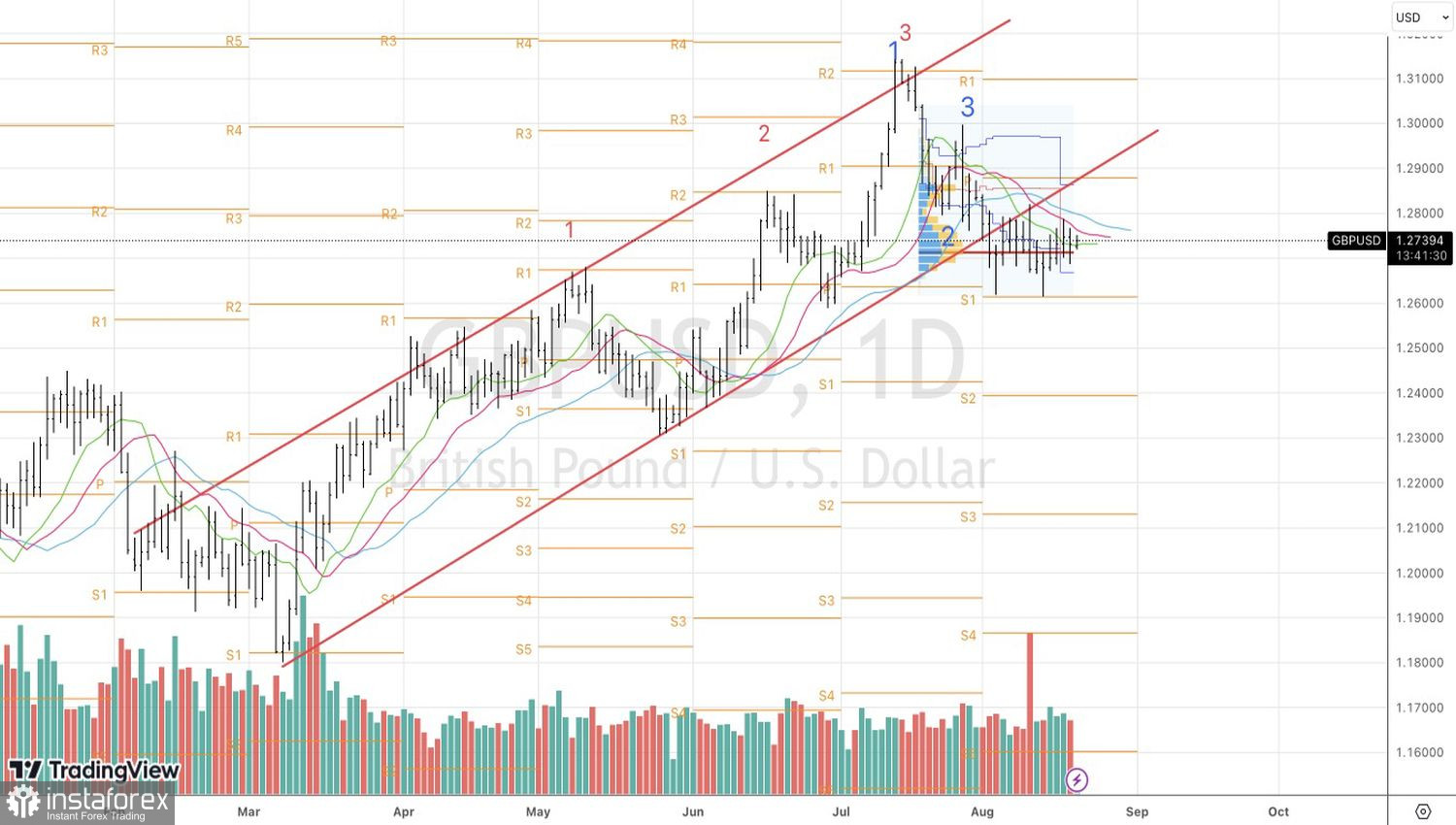

從日線圖的技術角度來看,GBP/USD正在形成基於1-2-3的“峰谷島”模式。只有價格突破1.2615-1.28的盤整區間或“島峰”,該貨幣對才能確定其未來走勢。如果成功突破上方約1.28的區域,它將上升超過移動平均線。回升趨勢的風險將增加,我們將看到進入多頭操作的時機。