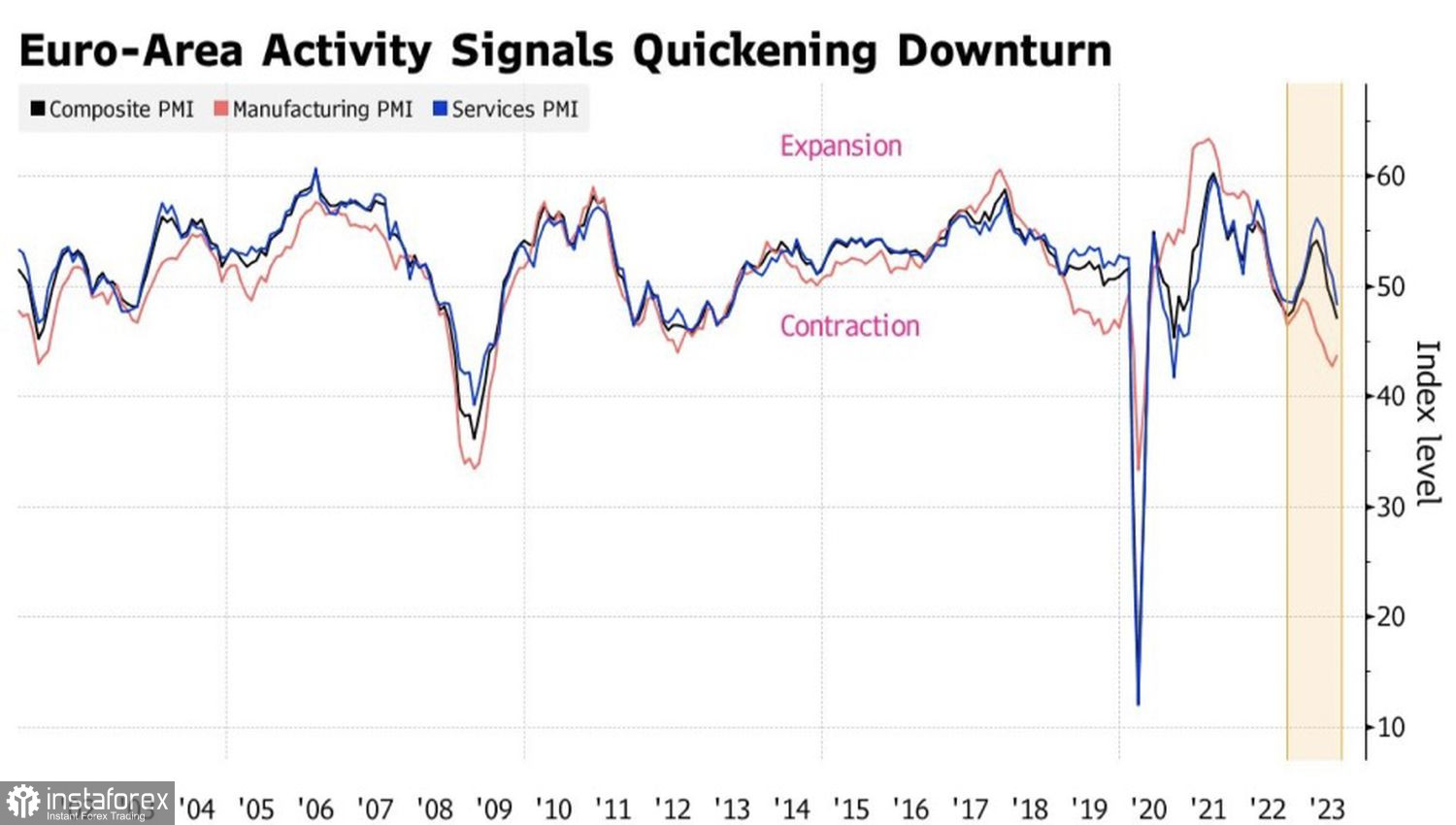

情况并没有变得更好。欧元区经济早已被视为陷入了泥潭。第二季度的0.3%增长归功于爱尔兰的成功,低税率吸引了许多跨国公司总部在那里设立。然而,最新打击是,八月份服务业务活动首次自2022年以来跌破了临界点50。由此导致市场开始讨论第三季度GDP下降0.2%的可能性,而EUR/USD差点执行之前形成的做空目标,差一点跌至1.08的水平。

德国和法国成为导致欧元区综合PMI指数下降至47的主要因素。德国采购经理指数以最快速度下降,自2020年疫情第一波导致经济停滞和封锁措施以来。巴黎宣布该国制造业连续第三次业务活动收缩。

欧元区业务活动动态

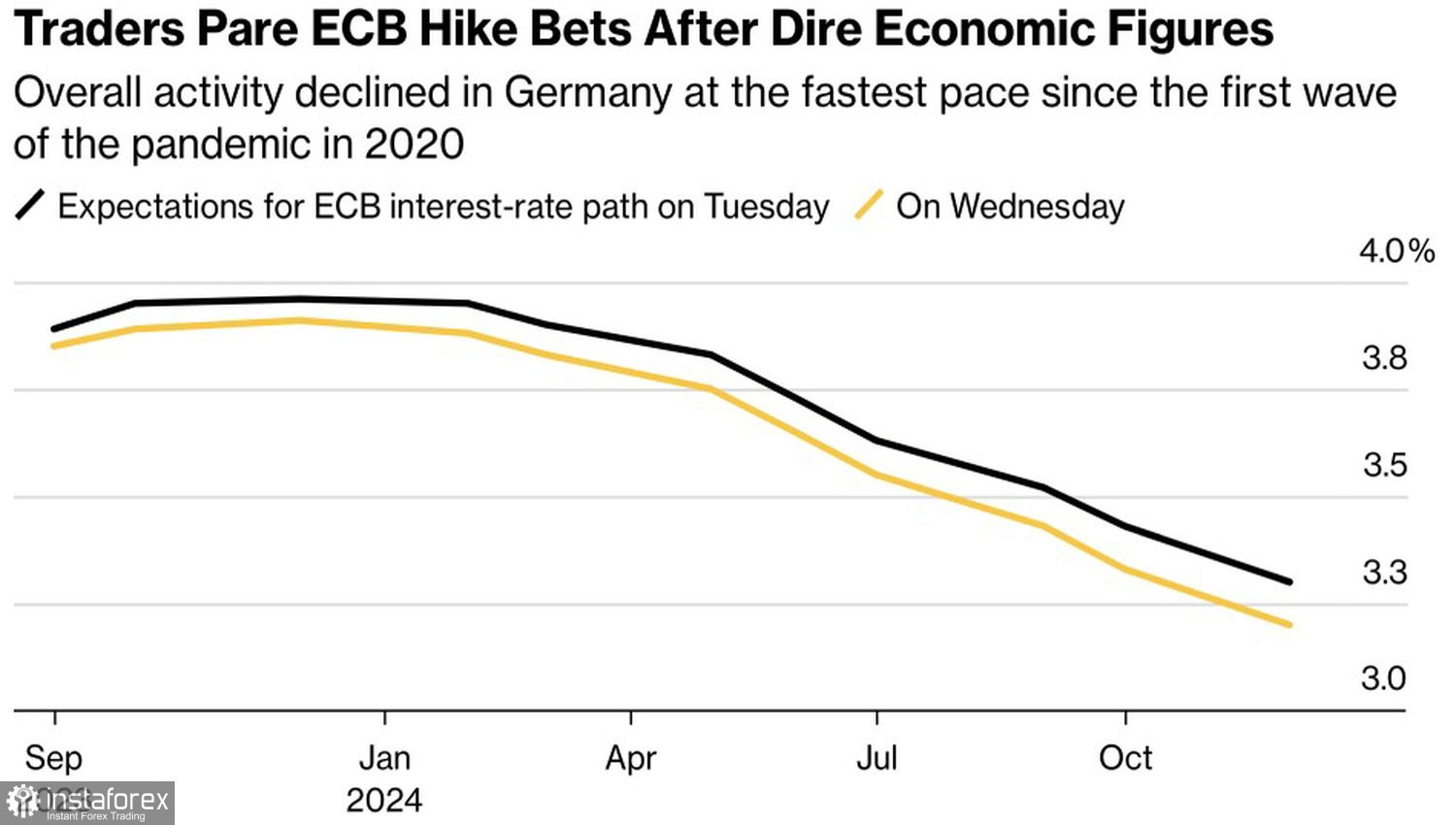

澳大利亚液化天然气开采企业的罢工加剧了该地区经济前景的黯淡,威胁着天然气价格的上涨,并再次引发对新一轮能源危机的担忧。与此同时,欧洲央行支持派认为应该在9月份将存款利率维持在3.75%的原水平。根据采购经理人指数的统计数据,即期市场对其达到峰值的预期下降,这对欧元/美元汇率施加了压力。

而在美国,货币收紧周期重新出现的风险正在增加。衍生品市场提高了到年底时借款成本上升至5.75%甚至更高的概率,达到39%。这主要是由于国债收益率的上升。国债收益率在过去十年来迅速上涨至最高水平,这促使美联储即使在面临严重通胀放缓的背景下也采取果断行动。

欧洲央行存款利率预期动态

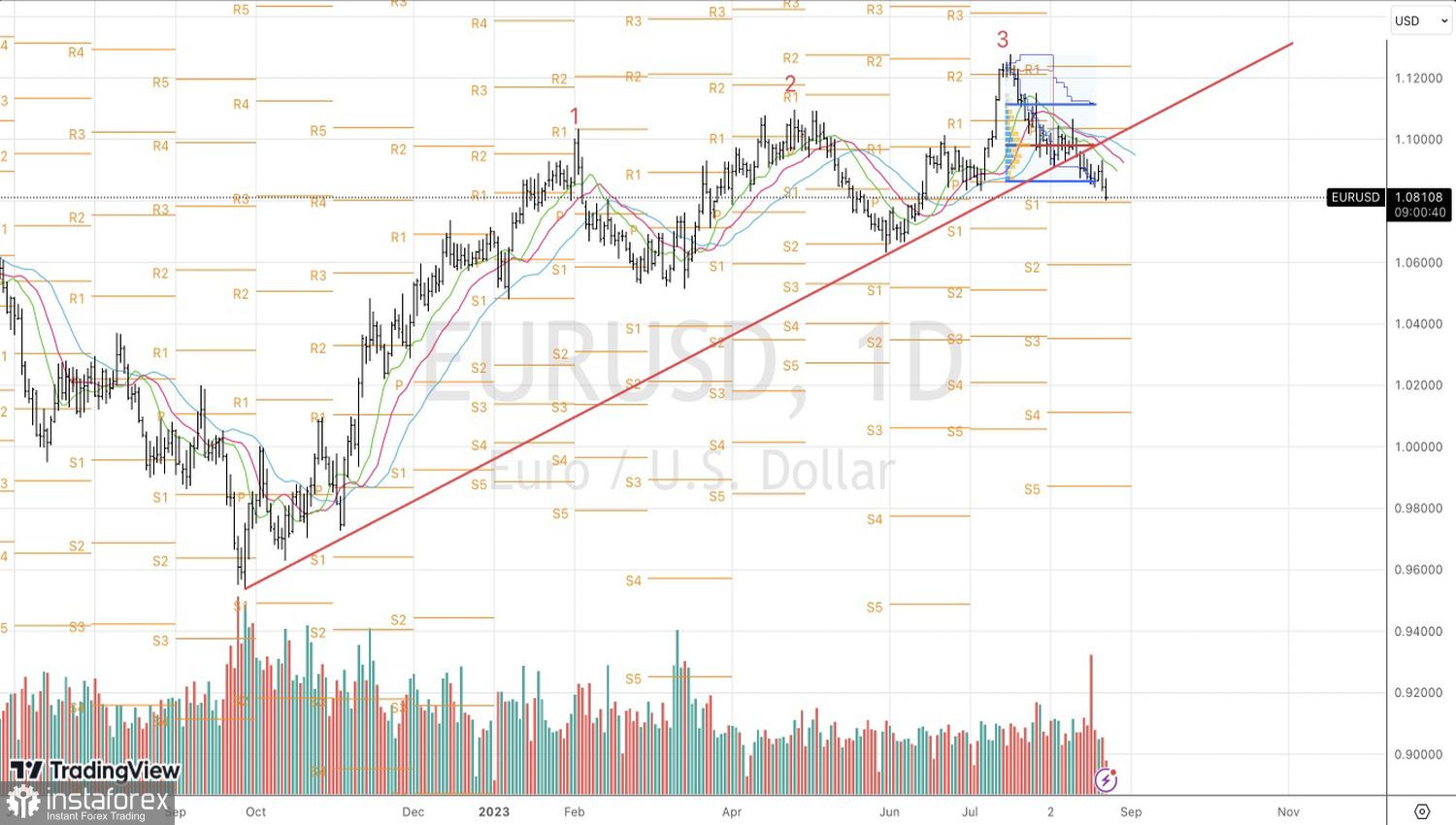

投资者们正在等待杰罗姆·鲍威尔表示,美联储对于一切选择都保持开放态度。无论是将联邦基金利率长期维持在5.5%的水平,还是将其上调25个基点。由此,货币政策的分歧对于欧元兑美元对有利。当然,美国和欧元区的经济增长差异也是如此。有必要对主要货币对的崩盘感到惊讶吗?

接下来呢?美元的需求一直在增强,经济实力和不断增长的国债收益率支持着它。当然,可以猜测不久的将来美国的宏观统计数据将开始恶化,债务问题将迫使投资者逃往债券市场。然而,这会在什么时候发生呢?有观点认为,对美国经济的负面影响只是由一两次货币紧缩行动引起的。在那之前,美联储只是将利率调整到了正常水平。

从技术上看,EUR/USD遭遇三个印第安人形态的下跌趋势得到了确认。趋势线的突破以及无法回升到该线上方表明,趋势的破裂并不遥远。成功测试1.08的支撑位将成为进一步下跌至1.066和1.052方向的催化剂。建议卖出。