當競爭对手被打敗时,沮喪感時刻來臨。但誰知道呢,也許他會再次爬起來呢? 失業率上升到3.8%,就業和平均工資增長放緩,使得投資者能夠談論美聯儲即將在通脹問題上取得的勝利。股市指數在8月份勞動市場報告的增長下鼓舞人心,而國債則被抛售。由於美國的例外性,EUR/USD的空頭市場得到了青睞。但是誰說通脹已投降了?

史上最高价格的最简单抵抗时期已经过去了。当以美联储为首的中央银行开始收紧货币政策时,经济增长超过了趋势,劳动市场似乎是一片整体。现在这块石头开始出现裂痕,而令人沮丧的商业活动数据表明存在严重问题。这要求采取新的对抗通胀的方法。决心被谨慎所取代。然而,没有人急于降低利率。这就是美元背后隐藏的潜力。

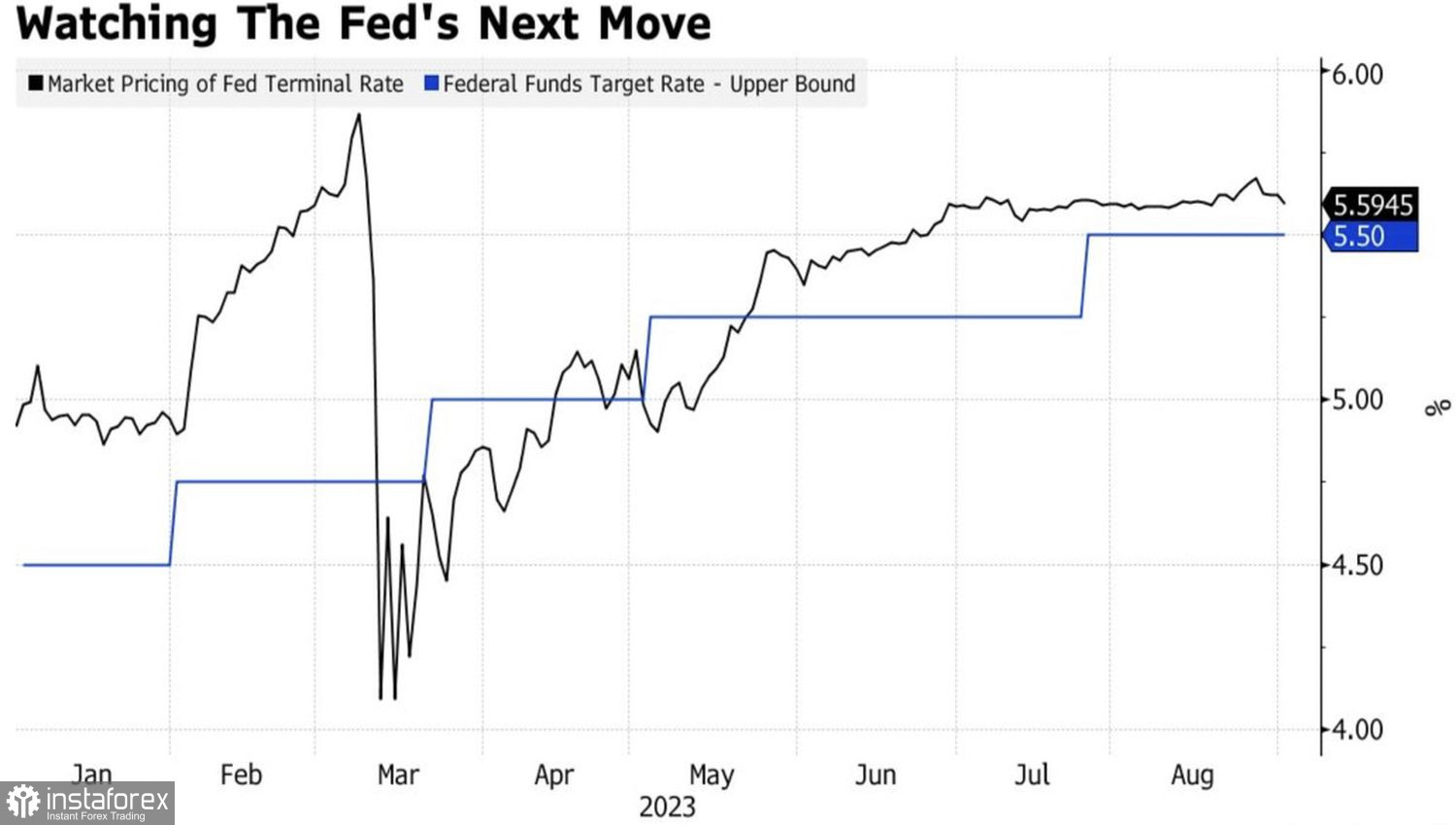

事实上,衍生品表明,到2024年底,联邦基金利率有68%的可能性将达到4.5%。将其降至4.25%的机会为42%。换句话说,即期市场将向其工具的报价中固化借款成本下降100-125个基点的风险。然而,实际结果很可能会不同。

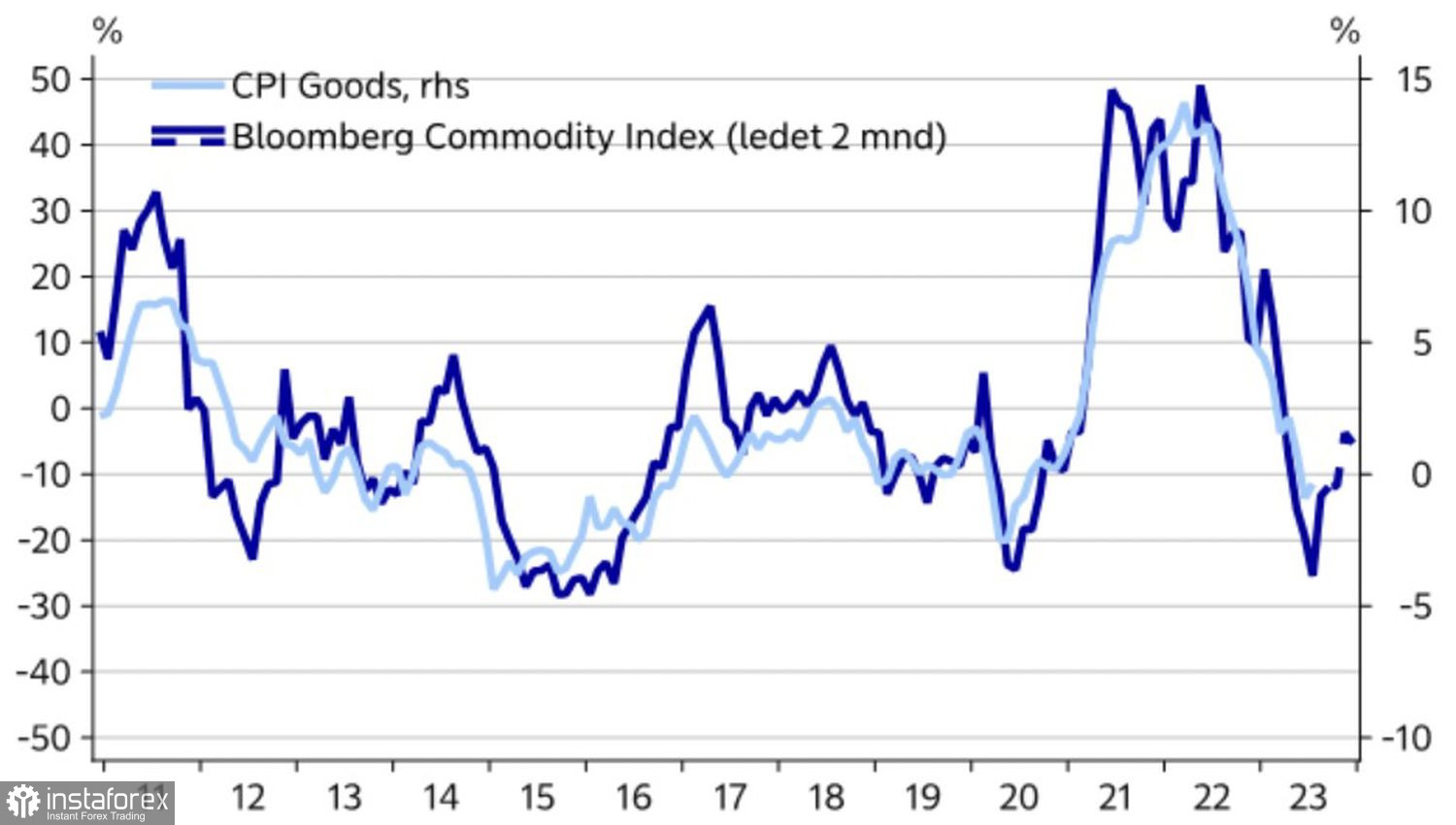

疯狂通胀减缓的原因之一是能源和其他原材料价格的下降。然而最近,在石油等原油商品指数的带动下,原材料价格指数开始上升。这增加了新一轮消费价格上涨的可能性。正因如此,美联储并没有急于宣布任务完成,并保持了各种选择的开放。

通胀和原材料价格指数的动态

美聯儲正處於比市場更有利的位置。央行可以等待並觀察入場數據。投資者則明白,他們對2024年降息100-125個基點的預測過於遙遠。如果美國的宏觀數據惡化,那是一件好事。但如果一切都不按計劃進行呢?

強勁的經濟不可能帶來低通脹。延遲的需求,美國實際收入的增長,穩固的勞動力市場表明,PCE有望出現新的增長。那時大家都會想起美聯儲和強勢美元。我認為,它的潛力還遠未耗盡。美聯儲在明年反轉為「鴿派」政策的機會被高估了。

市場預期和美聯儲利率的動態

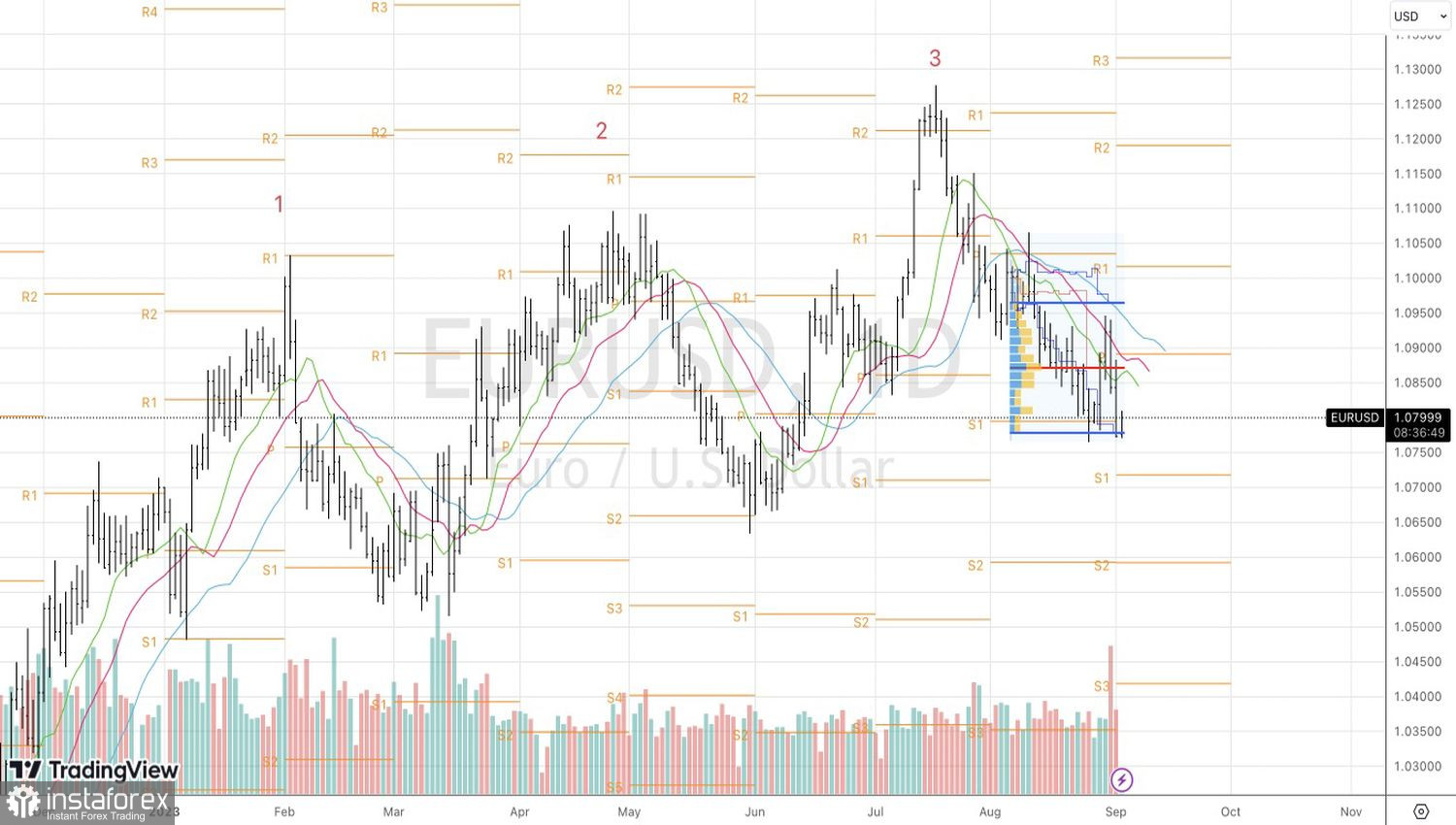

無疑地,歐元偶爾可能會發起反擊。但這只會像一隻死貓一樣的跳躍。在歐元區的數據未能持續改善,而美國的數據則在惡化之前,EUR/USD 趨勢上漲到 1.1 是不可能的。相反,主要貨幣對將會下跌至 1.05-1.06。

從技術上看,突破支撐位於 1.0775 將可能引發 EUR/USD 的持續下跌至 1.071 和 1.066 的峰值。這將增加做空的機會。