歐元區經濟表現出讓人意外的韌性,但這並未幫助EUR/USD。投資者的重點集中在唐納德·特朗普選擇了新的美聯儲主席,以及歐洲央行對近期歐元走強的反應。其背後的情況是由白宮偏好而非宏觀經濟數據驅動的美元疲軟。

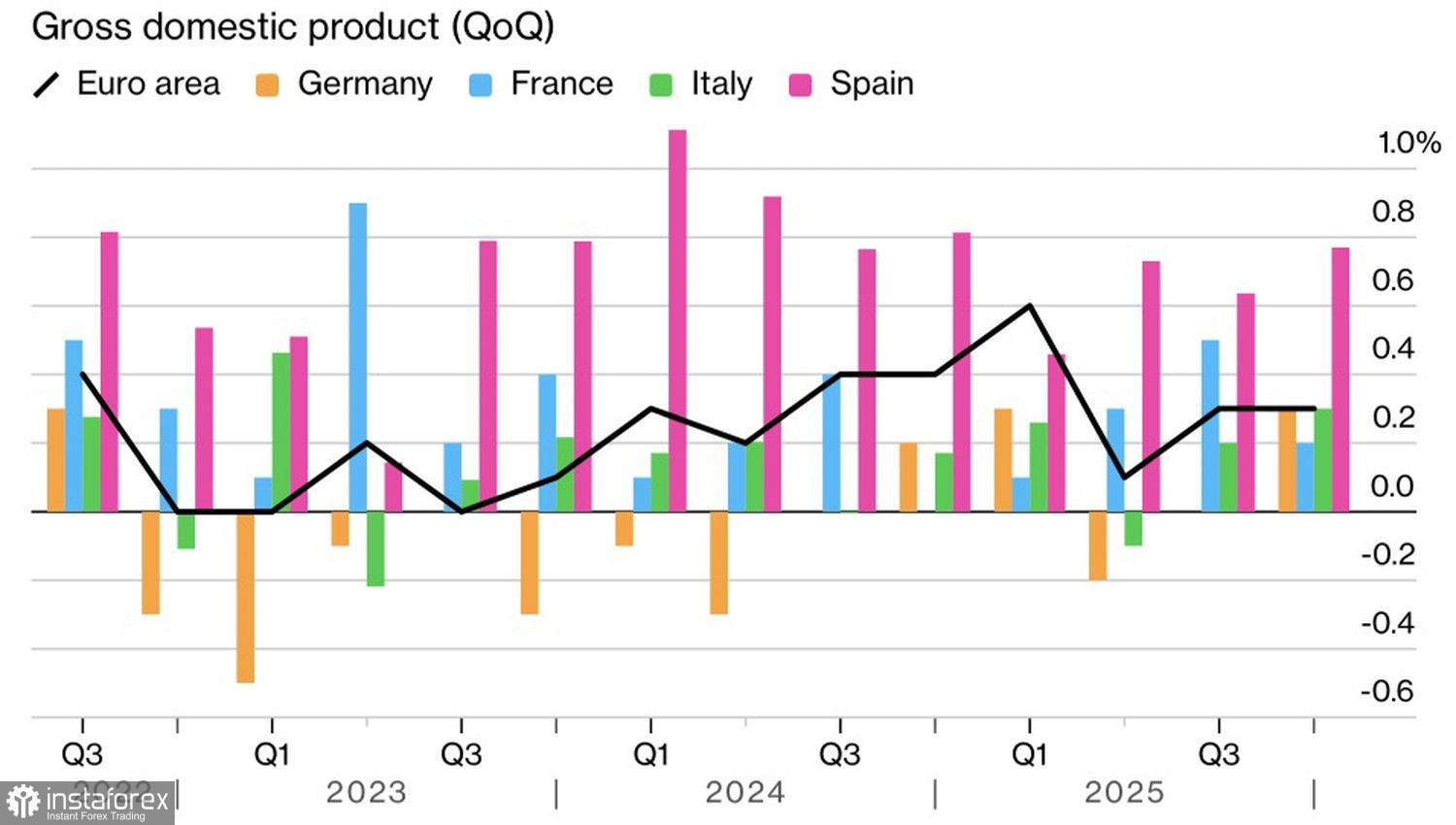

在第四季度,歐元區的GDP增長了0.3%,超過了彭博社共識預測。四個最大歐元區經濟體中的三個——德國、意大利和西班牙——表現超出預期,其中西班牙作為增長火車頭的角色得到了確認,增長了0.8%。

歐洲經濟動態

正面的GDP數據印證了在二月份理事會會議上將存款利率維持在2%的理由。市場更加關注歐洲中央銀行是否會對最近歐元/美元的上漲表達不滿。理論上,較強的歐元可以抑制通脹,這可能會為貨幣寬鬆創造條件——這是目前沒有人預期會發生的。相反地,根據彭博社追蹤的分析師,預計2026-2027年加息的比例已從25%上升至33%。

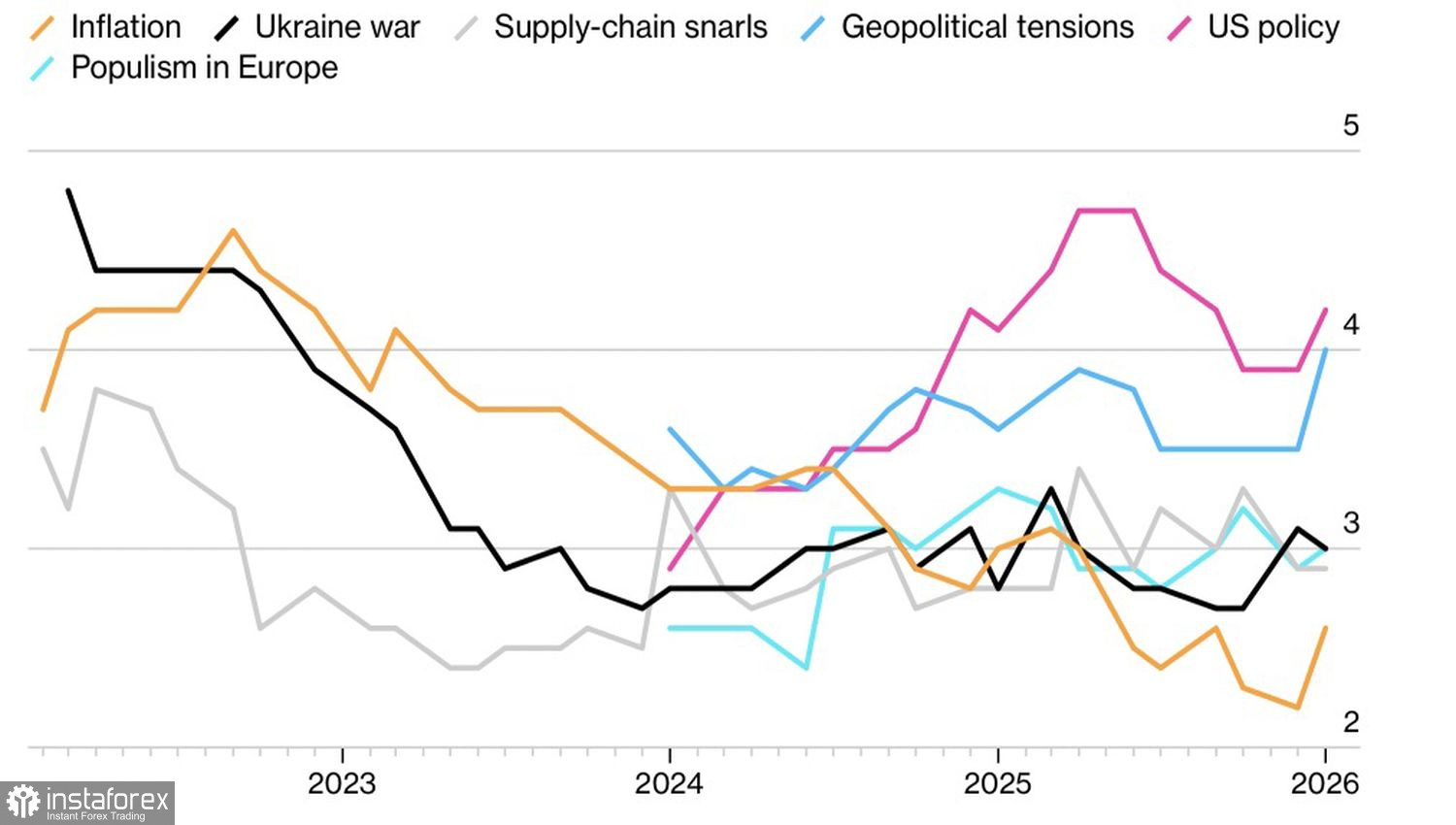

受訪者將美國白宮政策及地緣政治視為歐元區經濟的主要風險。隨著唐納德·特朗普意圖購買格陵蘭,以及相關加徵關稅的威脅和總統隨後的反悔行為,對後者的擔憂有所增加。

歐元區經濟的主要風險

同時,根據美國政府內部人士的消息,白宮的負責人準備任命Kevin Warsh為聯邦儲備主席。投資者認為這一選擇可能對美元有利。在過去,Warsh曾支持縮減資產負債表並在聯邦公開市場委員會(FOMC)中扮演“鷹派”角色。然而,為了取悅唐納德·特朗普,他的立場需要根本轉變。值得注意的是,這位熱門人選最近批評聯儲局降息速度太慢。

總統本人對聯儲局在一月份會議上決定維持利率感到不滿。他認為,由於關稅帶來的資金大量流入美國,利率應比其他任何地方都低——比現行的3.75%低2–3個百分點。

市場對特朗普演說的反應比起他之前支持弱勢美元的言論要冷靜得多。白宮對這些議題的偏好眾所周知。問題在於他是否能夠實施,這將至少需要根本改組FOMC。

技術面分析

歐元/美元

在日線圖上,空頭嘗試利用內部縮減型態。首次對1.1905下界的攻擊失敗。然而,若成功再次攻擊,可能會打開進一步賣出的門戶。只有當價格重新回到1.2000上方時才有購買的意義。