Uvalit či neuvalit – to je, oč tu běží. Zavede Donald Trump cla, nebo od nich upustí? Na tomto rozhodnutí závisí osud směnného kurzu EUR/USD. Evropa se stala novým cílem výhrůžek republikánského prezidenta, což povede k dalšímu poklesu eura. Ačkoli bylo zavedení cel na dovoz zboží z Mexika a Kanady odloženo z února na březen, díky čemuž si sousedé USA oddechli, zůstává nejisté, zda Bílý dům zaujme podobně shovívavý přístup i k dalším zemím a regionům.

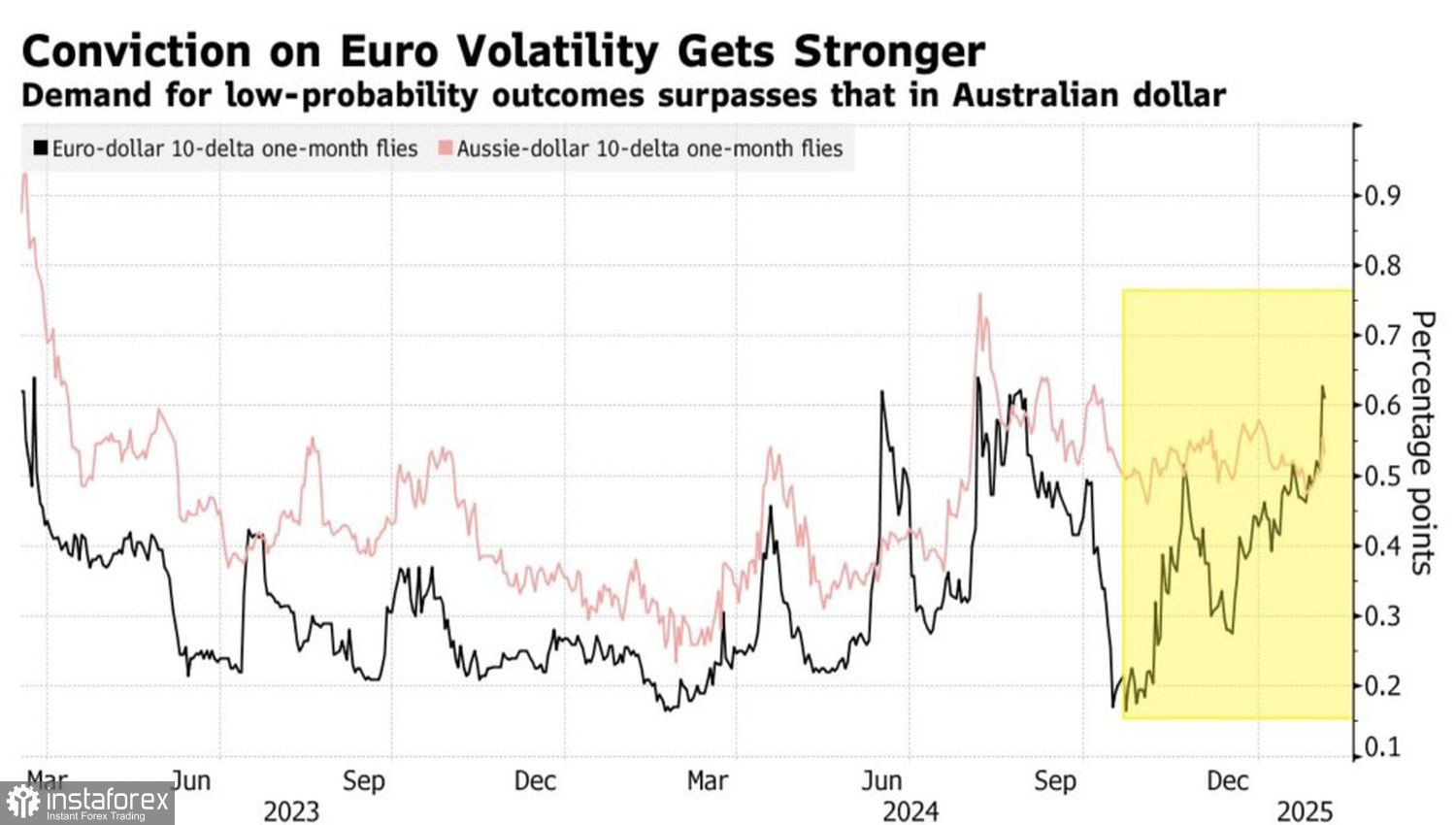

Navzdory převládajícímu medvědímu sentimentu kolem měnového páru EUR/USD se dopady protekcionistické politiky Donalda Trumpa již promítají do kurzu tohoto páru. To naznačuje, že pokud nebudou zavedena cla vůči EU, může mít euro šanci odrazit se ode dna. Není překvapením, že investoři pociťují úzkost a volatilita eura se neustále zvyšuje, čímž kopíruje volatilitu pozorovanou u australského dolaru.

Trendy vývoje volatility eura a australského dolaru

Australský dolar často slouží jako indikátor pro čínský jüan, který zažívá pokles v důsledku zavedení 10% cel na Čínu D. Trumpem. Podobně se s problémy potýká i eurozóna; její ekonomika založená na vývozu má tendenci více trpět, když má potíže významný odběratel, jako je Čína. V současné době se Čína potýká s rostoucími problémy. Její odvetná cla na americkou ropu a zemědělská zařízení sice nemusí mít výrazný dopad, vysílají však jasný signál: Peking jen tak neustoupí.

Pozitivní zprávou pro euro je, že francouzský premiér Francois Bayrou úspěšně prosadil rozpočet v parlamentu. Hlasování o nedůvěře vládě bude pravděpodobně zamítnuto, protože socialisté naznačili, že ho nepodpoří. V důsledku toho se výnosový spread mezi francouzskými a německými dluhopisy snížil na 70 bazických bodů.

Vývoj výnosového diferenciálu francouzských a německých dluhopisů

Citigroup se domnívá, že tento ukazatel brzy vzroste v důsledku politických, ekonomických, fiskálních a ratingových rizik, což by mohlo vyvolat další tlak na měnový pár EUR/USD.

Jak se říká, neštěstí nikdy nechodí samo. Pokud křehkou ekonomiku eurozóny, závazek Evropské centrální banky k agresivnímu uvolňování měnové politiky a hrozby cel navíc dále ohrozí politické nepokoje ve Francii a Německu, mohl by měnový pár EUR/USD čelit vážným problémům. Prozatím se však hlavní měnový pár drží na stabilní úrovni, zejména poté, co Bílý dům odložil zavedení cel vůči Mexiku a Kanadě.

Podle mého názoru, pokud podobná situace nastane i v případě Číny, najdou býci novou příležitost zakročit. Přesto Donald Trump ukázal, že je rozhodným lídrem, který pravděpodobně nebude vyslovovat plané hrozby. Cla budou zavedena – možná jen o něco později, než se očekávalo.

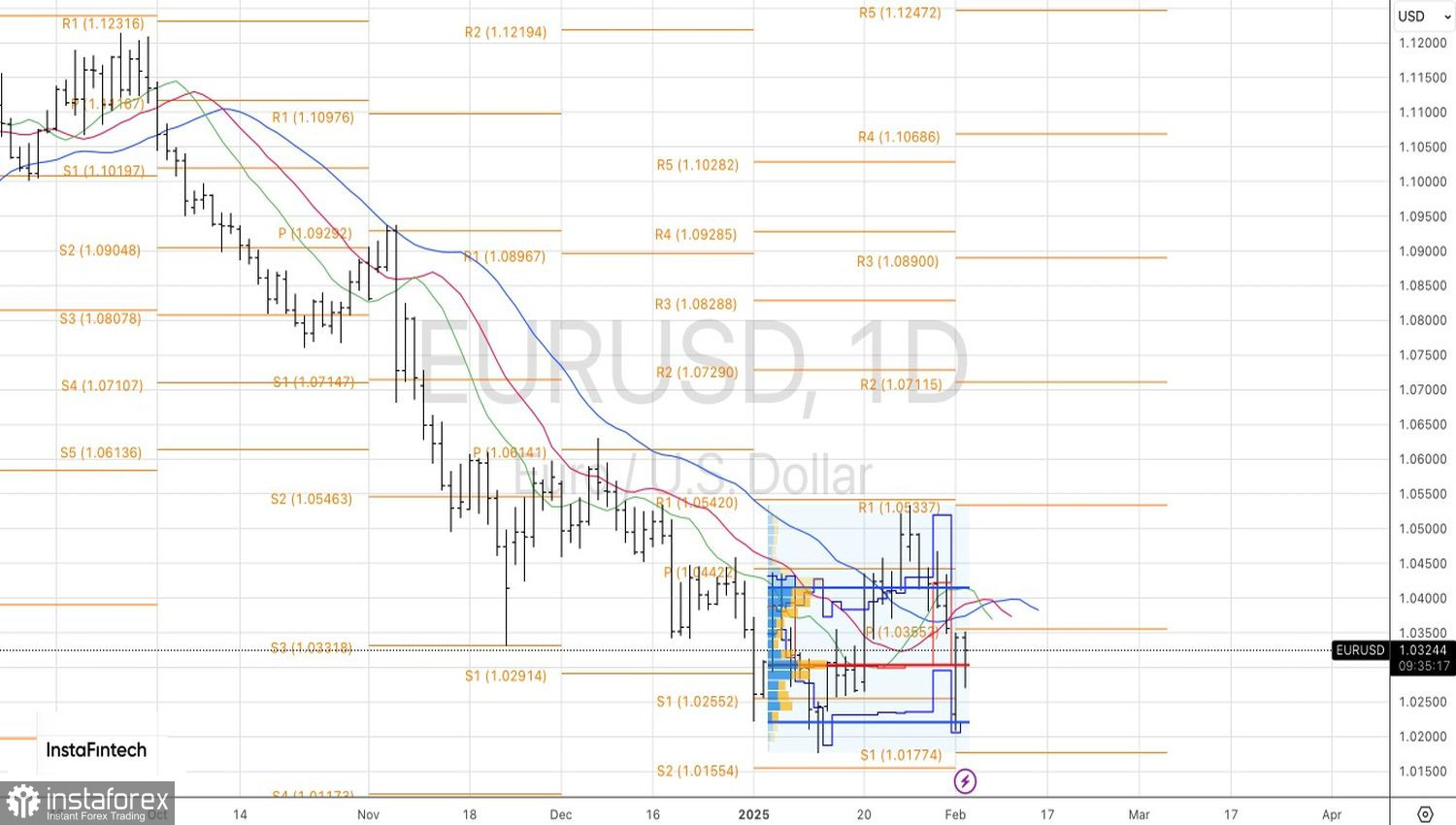

Z technického hlediska denní graf EUR/USD ukazuje, že se býci snaží vytvořit vnitřní pin bar. Proražení nad horní hranici na úrovni 1,035 by mohlo znamenat krátkodobou příležitost k nákupu. Naopak pokud by euro kleslo pod 1,030 USD, znamenalo by to signál k prodeji.