Na trzích dochází k otřesům kvůli riziku hospodářské recese v USA. Ačkoli se ministr financí Bessent snaží investory uklidnit tím, že "korekci" trhu označuje za zdravý proces, tyto obavy to nijak neřeší.

Od konce minulého týdne se hlavní americké akciové indexy mírně zotavily a částečně se zotavily z poklesu, který začal koncem února v důsledku Trumpových obchodních válek se sousedními zeměmi, Čínou a EU.

Co způsobilo toto oživení a mohlo by se změnit v úplné zotavení?

Z hodnocení ekonomických a geopolitických kroků americké administrativy a prezidenta Trumpa je zřejmé, že kurz nastolený po volbách se pravděpodobně nezmění. Důvodů je celá řada, přičemž nejvýznamnějším je neutěšená finanční situace USA, které již nemohou dále udržet tři desetiletí trvající globální hegemonii a nekontrolované utrácení nezajištěných prostředků. Trump a jeho spojenci si toho jsou vědomi, a proto přijali radikální ekonomický protekcionismus, jehož cílem je během jeho čtyřletého funkčního období transformovat a obnovit národní hospodářství. Proto "vlak" rozjetý v lednu svůj kurz nezmění. Trump by dokonce mohl připustit mírnou recesi, neboť ji považuje za nezbytnou očistu od neefektivních a neudržitelných odvětví.

Během finanční krize v letech 2008–2009 prezident Obama podpořil všechna odvětví americké ekonomiky, ať už byla zisková, nebo ne, tím, že do ní vložil obrovské množství stimulačních prostředků a fakticky ekonomiku zasypal tzv. helikoptérovými penězi. Taková možnost však dnes není k dispozici. Zdá se, že investoři to chápou a při svém rozhodování jsou mimořádně obezřetní.

Dnes začíná dvoudenní měnověpolitické zasedání Federálního rezervního systému. Bude to zlomový okamžik? Ne. Konsenzuální prognóza naznačuje, že všechny parametry měnové politiky včetně hlavní úrokové sazby zůstanou beze změny na úrovni 4,50 %. Řekne předseda Fedu Jerome Powell něco nového? Je to nepravděpodobné. Fed má pevně svázané ruce. Na jedné straně inflace korigovala z 3,0 % na 2,8 %, ale k 2% cíli má stále daleko a nejistota kolem Trumpovy hospodářské a geopolitické politiky situaci jen zhoršuje. V důsledku toho se očekává, že usnesení Fedu a Powellova tisková konference nebudou obsahovat nic převratného. To znamená, že současná dynamika trhu pravděpodobně přetrvá.

To naznačuje pokračující korekci amerického akciového trhu po jeho nedávném oživení. Podle dolarového indexu ICE se na forexovém trhu očekává konsolidace dolaru vůči hlavním měnám. Zlato jako bezpečné aktivum již vzrostlo nad 3 000 USD za unci a může pokračovat ve svém pohybu vzhůru. Kryptoměnový trh mezitím pravděpodobně zůstane pod tlakem kvůli převládající nejistotě.

Denní prognóza:

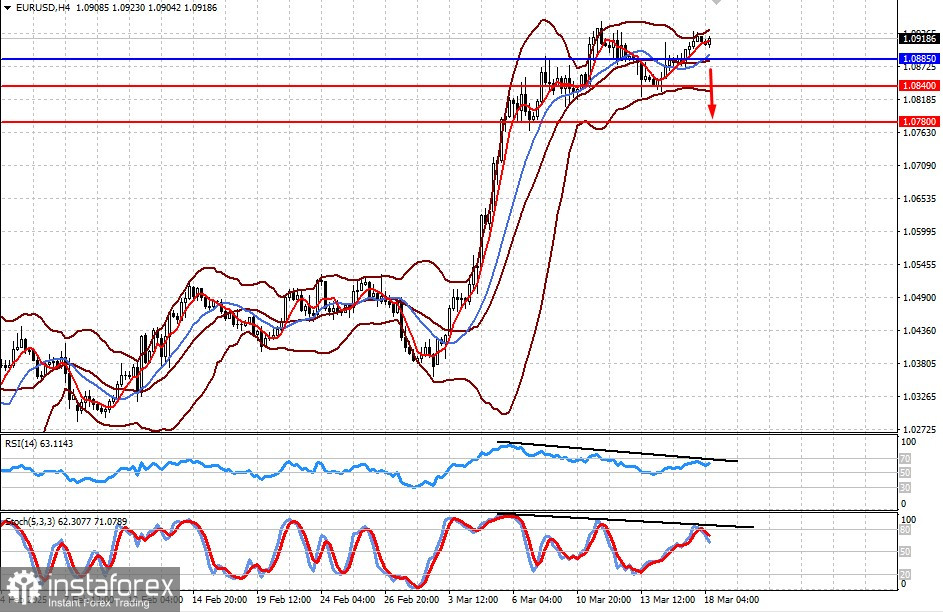

EUR/USD

Měnový pár ztratil svou růstovou dynamiku poté, co plně zohlednil plány vojenské expanze EU a Německa. V současné době je překoupený a mohl by zažít propad v důsledku vybírání zisků nebo zítřejších komentářů Powella ohledně pozitivní změny americké inflace. Pokles pod 1,0885 by mohl vyvolat pokles na 1,0840 a následně na 1,0780.

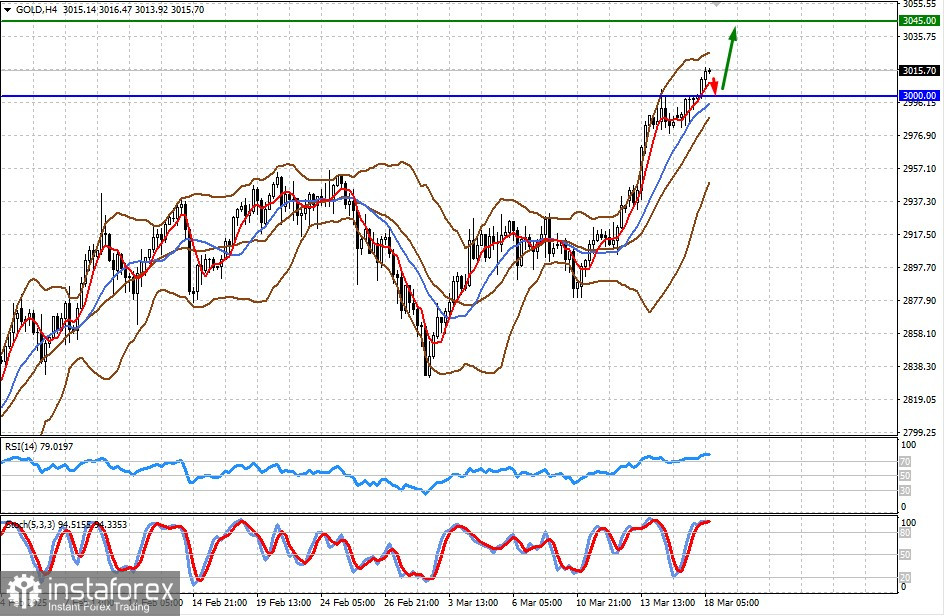

ZLATO

Zlato se obchoduje nad důležitou psychologickou úrovní 3 000 USD za unci. Podpory se mu může nadále dostávat kvůli geopolitickým rizikům a nejistotám spojeným s ukrajinskou krizí. Před opětovným vzestupem na 3 045 USD je však možný pokles směrem k 3 000 USD.