Dnes se trh bude zabývat konečným rozhodnutím Federálního rezervního systému o měnové politice. Očekává se, že nepřinese nic nového, takže ústředním tématem zůstane to, co v posledních měsících – dopad politiky D. Trumpa na americkou ekonomiku.

Zatímco situace ohledně úrokových sazeb v USA se zdá být poměrně jednoznačná, investory budou zajímat čtvrtletní projekce Fedu týkající se úrokových sazeb, HDP, nezaměstnanosti a inflace. Na základě nejnovějších údajů může Fed zvýšit svou prognózu inflace pro rok 2025, která byla v prosinci loňského roku stanovena na 2,5 %. Očekává se také, že plán dvou letošních snížení úrokových sazeb zůstane zachován. Je však třeba poznamenat, že Fed, včetně jeho členů a předsedy Jerome Powella, již několik měsíců důsledně prosazuje trpělivý přístup – jinými slovy prosté pozorování vývoje událostí.

Dvoudenní oživení amerických akciových trhů podle očekávání skončilo a včerejší pokles hlavních akciových indexů se zatím nepodařilo zvrátit. Investoři čekají na prognózy Fedu, které by mohly mít krátkodobý dopad na náladu na trzích. Soudě podle pokračujícího růstu cen zlata – jakožto bezpečného aktiva – se však očekávání Fedu ohledně klíčových makroekonomických ukazatelů, jako je HDP, inflace, zaměstnanost a úrokové sazby, pravděpodobně nebudou výrazně lišit od těch dřívějších.

Jak by mohly trhy reagovat na rozhodnutí Fedu o měnové politice?

Domnívám se, že reakce nebude nijak zvlášť optimistická.

Za svým postojem založeným na včerejší prognóze si stojím. Americký akciový trh, který zůstává pod značným tlakem rizika hospodářské recese, bude v nejlepším případě konsolidovat poblíž současných úrovní klíčových indexů.

Americký dolar:

Dříve dolar z rostoucí inflace v USA a ze zpomalení cyklu snižování úrokových sazeb výrazně těžil. Jakmile se však na obzoru objevila rizika recese – umocněná nejistotou ohledně výsledku obchodní války – dostal se pod silný tlak. Na indexu ICE se pravděpodobně udrží nad hranicí 103,00, ale očekávat výraznější růst je pravděpodobně nereálné.

Kryptoměnový trh:

Podobná situace bude pravděpodobně i na trhu s kryptoměnami. Jedním z klíčových důvodů je přetrvávající nejistota ohledně budoucnosti americké ekonomiky. Na druhou stranu jasný záměr Donalda Trumpa posílit pozici dolaru v celosvětovém měřítku negativně ovlivní poptávku po tokenech. Jeho prohlášení na podporu kryptoměn zůstávají přinejlepším vágní. Stále se domnívám, že hospodářská politika bude vyvíjet na zájem o tokeny tlak, který časem povede k výraznému poklesu jejich hodnoty.

Zlato:

Cena zlata již téměř dosáhla cílové úrovně 3 045,00. Domnívám se, že zhoršující se nálada na trzích a krize na Blízkém východě a Ukrajině budou ještě nějakou dobu podporovat poptávku po tomto bezpečném aktivu.

Denní prognóza:

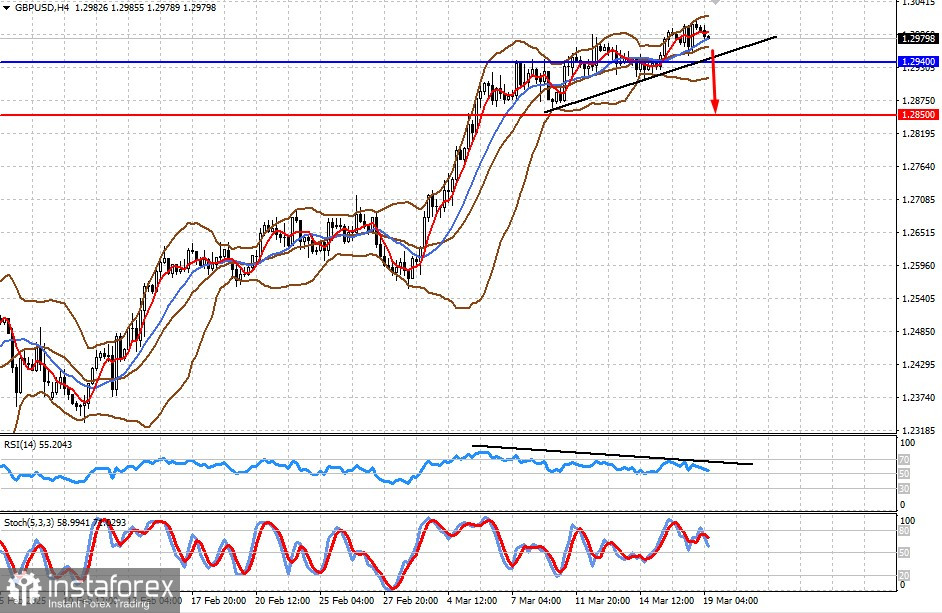

GBP/USD

Měnový pár v poslední době výrazně vzrostl v důsledku intenzivního tlaku na dolar. Kvůli nedostatku nových podpůrných faktorů však ztrácí dynamiku pro další růst. Z technického hlediska dochází k divergenci mezi cenovým grafem a indikátory RSI a MACD. Pokles pod 1,2940 by mohl vést k výraznému poklesu na úroveň 1,2850.

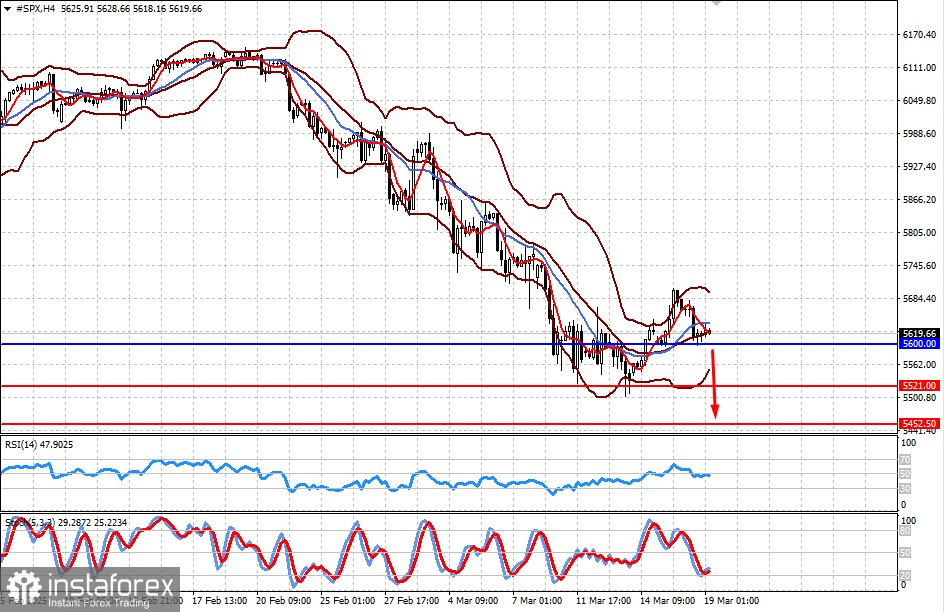

#SPX

Kontrakt CFD na futures na index S&P 500 se nachází nad úrovní 5 600,00. Pokud Powellův projev po zasedání Fedu nebude obsahovat žádné signály podporující trh, mohl by tento futures kontrakt dále klesat a dosáhnout tak prvního cíle na úrovni 5 521,00 a následně druhého na 5 452,50.