Měnový pár EUR/USD zůstal v pátek ve flatu. V průběhu dne došlo jak k růstu, tak k poklesu. Je poměrně pozoruhodné, že dolar za posledních pět obchodních dní spíše posílil než oslabil. Přestože neustále upozorňujeme na iracionalitu nedávných pohybů – protože trh byl v posledních měsících ovlivňován převážně tzv. faktorem Trump – makroekonomická data z USA minulý týden vesměs naznačovala další vlnu oslabení dolaru, a Donald Trump k obchodní válce mlčel. Dolar přesto týden neuzavřel ve ztrátě, což opět potvrzuje nelogické chování trhu.

Na páteční data z USA se nebudeme příliš zaměřovat, protože je trh v podstatě ignoroval. Co bylo tedy v pátek tak pozitivního? Že Nonfarm Payrolls za duben překonaly prognózy? A co když byly údaje za březen revidovány směrem dolů? Míra nezaměstnanosti se nezměnila – co je na tom optimistického? Mzdy nevykázaly žádné významné změny. A žádné další zásadní zprávy zveřejněny nebyly. Přitom na začátku týdne zklamala zpráva o HDP, která naznačila blížící se recesi v americké ekonomice. Pokud si americký trh práce stále vede dobře, může to být jen dočasné.

Přesto bychom mohli říci, že dolar skutečně může v blízké budoucnosti posílit. Stačí, že několik měsíců oslaboval. Samozřejmě, pokud by Trump zítra zrušil ústupky a znovu eskaloval obchodní válku, dolar by pravděpodobně opět zkolaboval. Avšak současná vlna sankcí už byla trhem oceněna. Technické korekce jsou navíc přirozenou součástí tržního cyklu. Jinými slovy: nejhorší scénář se už odehrál. Pokud nedojde k další eskalaci obchodní války, dolar může přestat klesat.

V současnosti představuje hlavní hrozbu pro americkou měnu Federální rezervní systém. Nikdo na trhu si není jistý, co Fed udělá dál. Pokud se rozhodne "zachraňovat ekonomiku", snižování sazeb bude medvědím signálem pro dolar. Pokud se však soustředí na udržení inflace poblíž 2 %, pak se sazby pravděpodobně hned tak snižovat nebudou – a trh nebude mít důvod k dalším výprodejům dolaru.

Prozatím očekáváme korekci, ale hodinový časový rámec jasně ukazuje, že se pár už déle než tři týdny pohybuje v bočním kanálu. Úroveň 1,1274 – která tvoří spodní hranici tohoto kanálu – zatím nebyla proražena. Dokud cena zůstane v tomto rozpětí, plochý trh (flat) bude pokračovat.

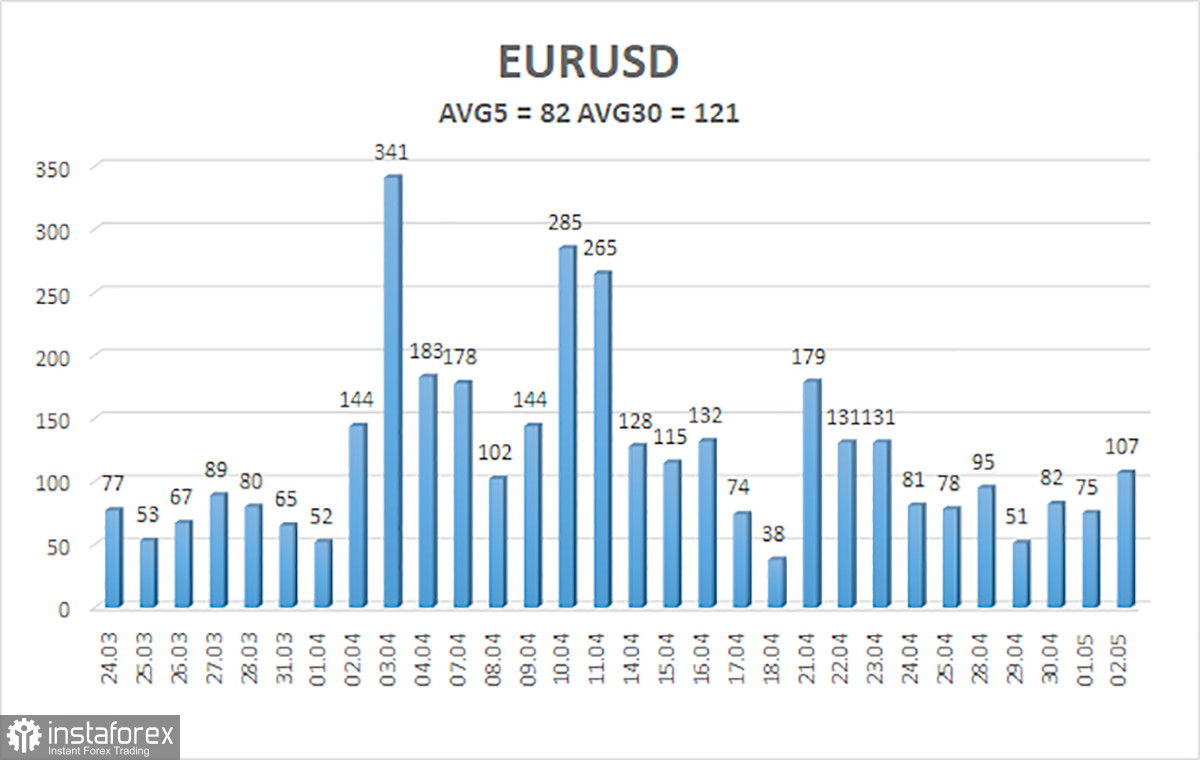

Průměrná volatilita páru EUR/USD za posledních pět obchodních dní činí k datu 5. května 82 pipsů, což se považuje za "průměr". V pondělí očekáváme pohyb v rozmezí 1,1218 až 1,1382. Kanál dlouhodobé regrese kanál míří vzhůru, což naznačuje krátkodobý rostoucí trend. Indikátor CCI vstoupil v poslední době třikrát do zóny překoupenosti, přičemž následovaly pouze slabé korekce.

Nejbližší úrovně supportu:

S1 – 1,1230

S2 – 1,1108

S3 – 1,0986

Nejbližší úrovně rezistence:

R1 – 1,1353

R2 – 1,1475

R3 – 1,1597

Obchodní doporučení:

EUR/USD zahájil novou korekční vlnu směrem dolů v rámci širšího rostoucího trendu. Už několik měsíců zastáváme názor, že ve střednědobém horizontu očekáváme pokles eura – a tento výhled zůstává beze změny. Dolar stále postrádá fundamentální důvody pro střednědobou rally – výjimkou je pouze Donald Trump. Právě tento jediný faktor nadále tlačí dolar dolů, zatímco trh ignoruje všechny ostatní vlivy. Pokud obchodujete čistě na základě technické analýzy nebo titulků spojených s Trumpem, long pozice zůstávají relevantní, dokud je cena nad klouzavým průměrem, s cílem na úrovni 1,1475. Pokud je však cena pod klouzavým průměrem, jsou na místě short pozice s cíli na 1,1230 a 1,1218. V silnou rally dolaru je těžké věřit, ale krátkodobý odraz americké měny stále nelze vyloučit.

Vysvětlení k ilustracím:

Kanály lineární regrese pomáhají určit převládající trend. Pokud oba kanály ukazují stejným směrem, je trend silný.

Linie klouzavého průměru (20,0, vyhlazená) určuje krátkodobý trend a směr obchodování.

Úrovně Murray slouží jako potenciální cílové zóny pro cenové pohyby a korekce.

Úrovně volatility (červené čáry) označují pravděpodobné obchodní pásmo pro nadcházející seanci na základě aktuálních údajů o volatilitě.

Indikátor CCI: Hodnoty pod -250 signalizují přeprodanost, zatímco hodnoty nad +250 ukazují na překoupenost, což může vést ke změně trendu.