Akhir-akhir ini, pasar terus-menerus berspekulasi tentang perubahan suku bunga di masa depan di AS, zona euro, dan Inggris. Topik ini sudah membuat bosan banyak orang, namun suku bunga bisa dibilang merupakan parameter utama yang berdampak langsung pada pergerakan banyak mata uang. Oleh karena itu, tidak ada pilihan selain memantau secara dekat semua aspek perekonomian untuk memahami potensi keputusan bank sentral di masa depan.

Perhatikan bahwa indikator inflasi, pertumbuhan ekonomi, pengangguran, pasar tenaga kerja, dan suku bunga saling berhubungan erat. Rantainya sederhana dan dapat dimengerti oleh semua orang. Jika perekonomian tidak tumbuh atau berkontraksi, ini berarti tekanan kebijakan moneter terlalu tinggi dan suku bunga perlu diturunkan. Jika inflasi menurun, tidak ada alasan untuk mempertahankan suku bunga pada tingkat puncaknya. Jika pasar tenaga kerja menyusut dan pengangguran meningkat, hal ini berarti tingkat suku bunga terlalu tinggi atau tetap tinggi dalam jangka waktu yang terlalu lama.

Mari kita lihat apa yang terjadi di AS saat ini. Laporan PDB terbaru menunjukkan bahwa AS tumbuh dengan kecepatan tahunan sebesar 3,3% pada kuartal keempat. Pasar mengharapkan +2-2.3%. Oleh karena itu, kita dapat menyimpulkan bahwa perekonomian AS berada dalam kondisi yang baik. Angka ini telah tumbuh lebih kuat bahkan dari perkiraan paling optimis selama beberapa kuartal saat ini. Dan penting untuk dicatat bahwa perkiraan biasanya pesimistis. Tampaknya para analis sengaja menunggu perekonomian AS melemah. Kemudian mereka ingin mengklaim bahwa mereka benar dengan memperkirakan akan terjadinya krisis, stagnasi, atau resesi baru.

Namun, pertumbuhan ekonomi Amerika Serikat secara konsisten kuat dari kuartal ke kuartal. Pengangguran hanya meningkat sedikit selama periode tingginya suku bunga The Fed, dan pasar tenaga kerja tetap kuat, dengan inflasi kini turun menjadi 3%. Menurut pendapat saya, angka-angka ini menunjukkan bahwa FOMC tidak boleh terburu-buru untuk mulai menurunkan suku bunga secepat mungkin. Inflasi menunjukkan perlambatan yang sangat lemah selama enam bulan terakhir dan bahkan terkadang meningkat. Oleh karena itu, saya pribadi tidak mengerti mengapa James Bullard dan banyak ekonom mengharapkan penurunan suku bunga pada bulan Maret.

Menurut CME FedWatch Tool, kemungkinan penurunan suku bunga pada bulan Maret saat ini sebesar 44%. Beberapa minggu yang lalu, angkanya di atas 80%. Akibatnya, pasar kini mundur dari ekspektasi penurunan suku bunga pada bulan Maret. Informasi ini, dikombinasikan dengan indikator ekonomi yang kuat di AS, akan meningkatkan permintaan terhadap dolar AS.

Dolar AS berhasil menguat terhadap euro, meskipun agak lambat, namun pound Inggris tetap stagnan, kemungkinan menunggu beberapa sinyal dari Bank of England mengenai tindakannya di masa depan. Rapat bank sentral akan berlangsung minggu depan, dan saya masih memperkirakan pound akan menunjukkan kelemahan.

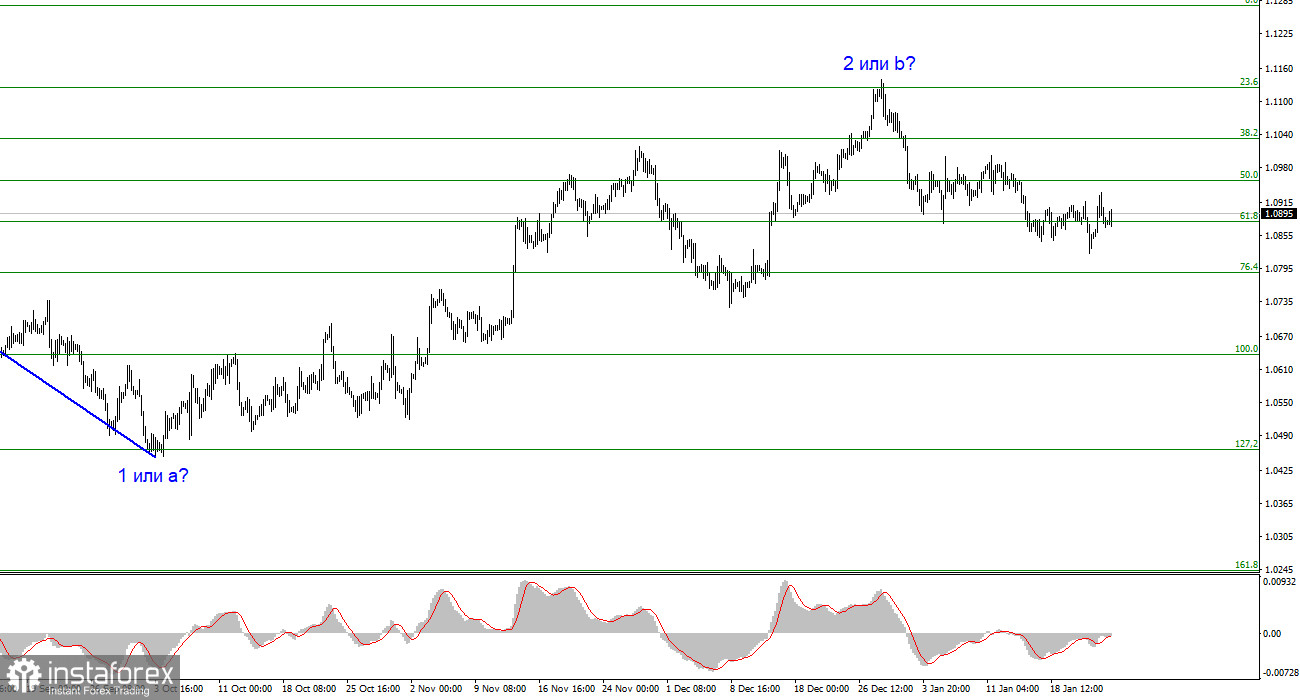

Berdasarkan analisis, saya menyimpulkan bahwa pola wave bearish sedang terbentuk. Wave 2 atau b tampaknya telah selesai, jadi saya perkirakan wave menurun impulsif 3 atau c akan terbentuk dengan penurunan yang signifikan pada instrumen. Upaya yang gagal untuk menembus level 1,1125, yaitu Fibonacci retracement 23,6%, menunjukkan bahwa pasar bersiap untuk menjual sebulan yang lalu. Saya hanya akan mempertimbangkan posisi short dengan target di dekat level 1,0462, yang setara dengan Fibonacci 127,2%.

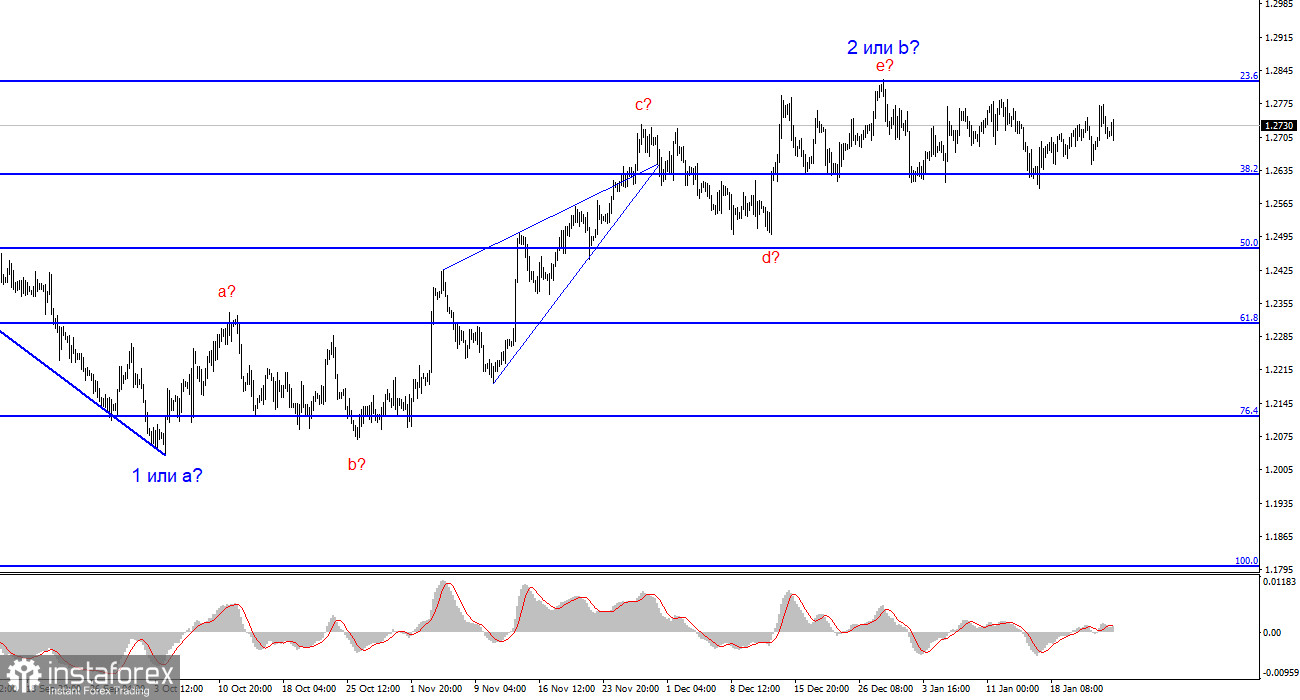

Pola wave pada pasangan GBP/USD menunjukkan penurunan. Saat ini, saya sedang mempertimbangkan untuk menjual instrumen dengan target di bawah angka 1,2039 karena wave 2 atau b pada akhirnya akan berakhir, dan dapat terjadi kapan saja. Namun, karena saat ini kita mengamati pola datar, saya tidak akan terburu-buru mengambil posisi short saat ini. Karena pergerakannya telah horizontal selama sebulan, saya akan menunggu upaya yang berhasil untuk menembus di bawah level 1,2627 agar lebih percaya diri terhadap penurunan instrumen.