I mercati sono cauti mercoledì mattina in attesa dei risultati dei negoziati tra Biden e il portavoce della Camera dei rappresentanti McCarthy sul tetto del debito pubblico degli Stati Uniti. Entrambe le parti non sono disposte a considerare soluzioni a breve termine per aumentare il tetto di prestito e non sono pronte a fare compromessi. Non ci si deve aspettare una soluzione rapida e potrebbe essere necessario affrontare la minaccia di un default tecnico mentre si lavora per trovare una soluzione.

Il rapporto sull'occupazione negli Stati Uniti per aprile conteneva dati abbastanza contrastanti. Nel complesso, i dati sono stati più forti delle previsioni - sono stati creati 253.000 nuovi posti di lavoro (previsti 179.000), tuttavia i dati dei due mesi precedenti sono stati rivisti al ribasso di 185.000, cancellando tutto il positivo. Il salario medio orario è aumentato dello 0,5% rispetto alla previsione dello 0,3%, cancellando qualsiasi aspettativa di un rapido calo dell'inflazione.

L'indice di ottimismo delle piccole imprese americane NFIB è sceso al valore più basso dal 2013 a 89.

L'evento chiave di mercoledì è l'indice dei prezzi al consumo negli Stati Uniti. Le previsioni non suggeriscono cambiamenti - si prevede che i tassi mensili di inflazione siano allo 0,4%, con un tasso annuale del 6%, e qualsiasi deviazione dalle previsioni potrebbe provocare una forte reazione di mercato.

EUR/USD

La BCE ha aumentato il tasso di interesse di 25 punti base, che è risultato inferiore alle previsioni di 50 punti base, e ha deciso di interrompere il programma APP di reinvestimento a partire dal 1° luglio, in linea con le previsioni.

Le valutazioni sull'inflazione in generale non sono cambiate e le ragioni per cui la BCE ha rinunciato ad aumentare il tasso di interesse di 50 punti base potrebbero essere ricercate negli ultimi eventi nel settore bancario. È possibile che le banche stiano percependo la minaccia di una crisi bancaria su larga scala più seriamente di quanto sembrasse. L'ultimo sondaggio ha mostrato che i tassi di prestito sono diminuiti bruscamente e le condizioni di prestito sono diventate più rigide.

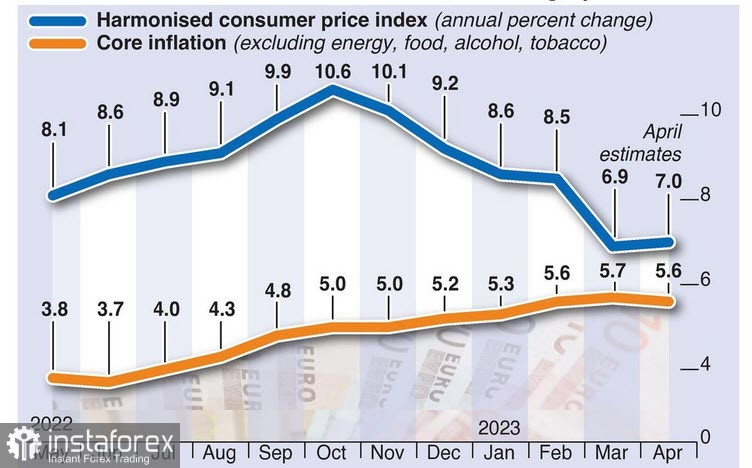

I commenti sull'improvvisa decisione della BCE sono stati numerosi e spesso contrastanti. In generale, il loro tono si riduce all'affermazione che "la battaglia contro l'inflazione è lontana dall'essere vinta", e il rallentamento della crescita dei tassi consentirà di mantenere i tassi elevati su un percorso più lungo. Infatti, la diminuzione dell'inflazione generale a causa della caduta dei prezzi dell'energia è ovvia, ma l'inflazione di base ha una traiettoria completamente diversa.

Il capo della BCE Lagarde, durante la conferenza stampa, ha più volte richiamato l'attenzione su questo rapporto e sul fatto che il peggioramento delle condizioni di credito si sta diffondendo anche nell'economia reale. Nel complesso, Lagarde ha cercato di apparire aggressiva, ma i mercati hanno reagito in modo neutrale alla riunione della BCE nel complesso.

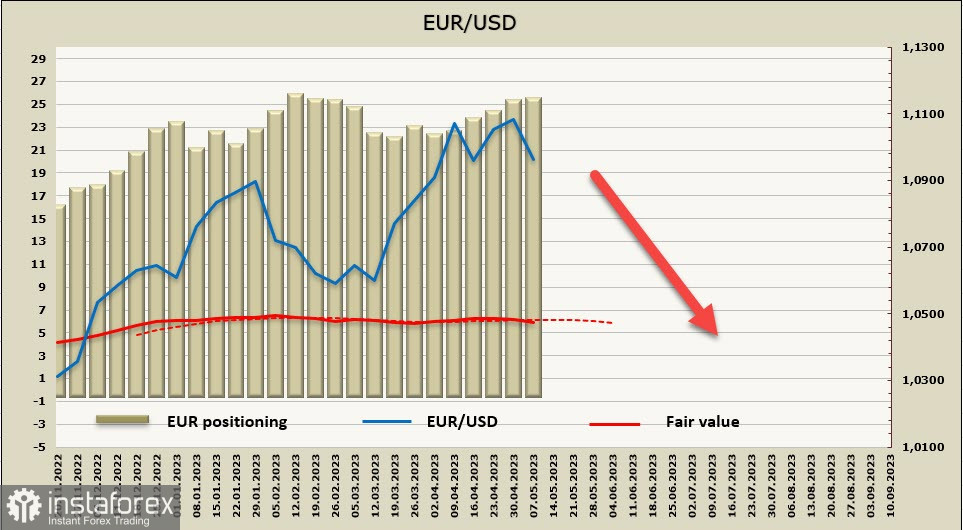

La posizione netta lunga sull'euro è aumentata di 0,6 miliardi, fino a 23,8 miliardi, durante la settimana di riferimento, e la posizione speculativa rimane saldamente al rialzo. Tuttavia, il fair value è leggermente diminuito, il che suggerisce lo sviluppo di un movimento correttivo al ribasso.

Una settimana fa abbiamo ipotizzato che EUR/USD inizierà a diminuire fino al supporto di 1,0910. Fino ad ora non ci sono motivi per abbandonare questa previsione, il supporto non è ancora stato raggiunto, ma le probabilità di ulteriori ribassi rimangono elevate. In caso di superamento sicuro di 1,0910, prevediamo ulteriori movimenti verso il supporto di 1.0875.

GBP/USD

La Bank of England terrà giovedì la sua riunione sulla politica monetaria. Le aspettative del mercato prevedono un aumento dei tassi di interesse di 25 punti base al 4,5%, con un aumento cumulativo di 50-75 punti base entro il terzo trimestre. Saranno anche pubblicate le previsioni sull'inflazione, il mercato del lavoro e il PIL.

Il Regno Unito sta sperimentando una pressione inflazionistica più forte rispetto agli Stati Uniti o alla zona euro, con un'alta inflazione generale del 10% a/a e un'alta inflazione di base del 6%, senza segni di rallentamento.

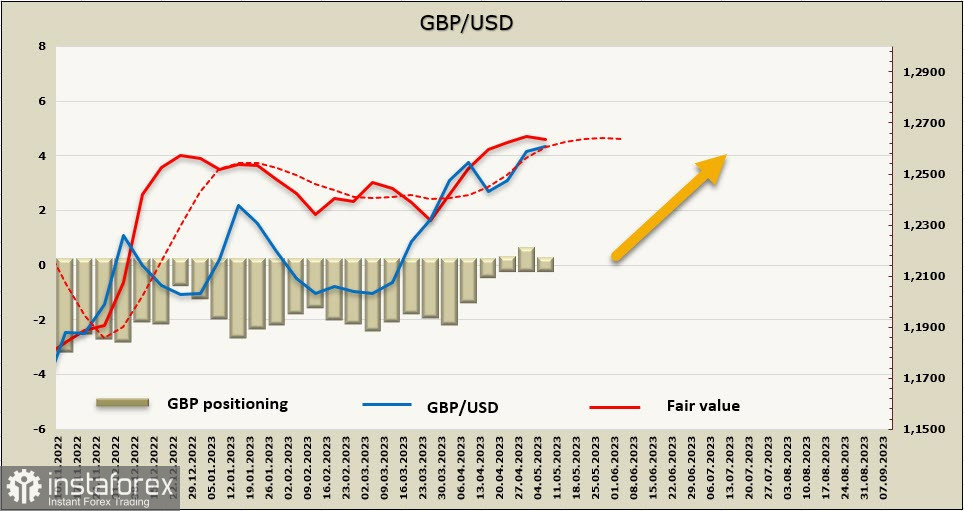

Secondo il rapporto CFTC, la posizione netta lunga sulla sterlina si è ridotta da 0,5 miliardi a 0,1 miliardi nella settimana considerata, con una posizione neutrale. Tuttavia, il fair value continua a essere superiore alla media a lungo termine, quindi le possibilità di ulteriore crescita rimangono. In generale, la sterlina sembra essere più forte dell'euro al momento.

La sterlina ha raggiunto un nuovo massimo locale, toccando 1,2668. L'obiettivo a medio termine di 1,2750 non è stato ancora raggiunto, ma rimane attuale al momento. Il supporto è a 1,2575 e se GBP/USD riesce a mantenere questo livello, è possibile una ripresa del rialzo con un nuovo massimo. In caso contrario, se la correzione al ribasso si sviluppa ulteriormente, potrebbe esserci un ribasso verso la zona di supporto a 1,2430/50, dove verrà tentata la creazione di una base per la ripresa del rialzo. Al momento non ci sono basi per una correzione più forte.