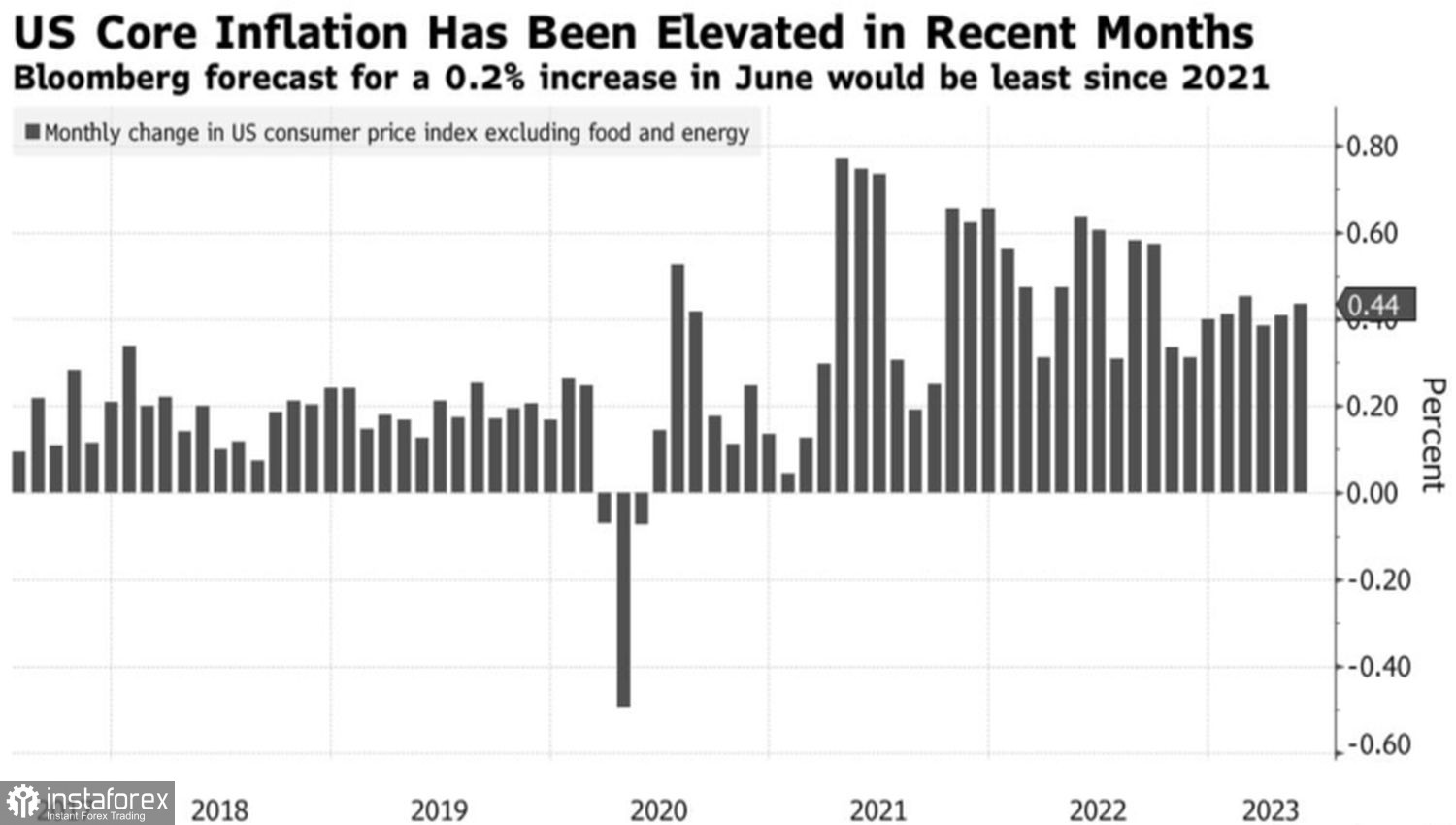

Il mito che l'oro sia una copertura contro l'inflazione è stato da tempo sfatato. Al contrario, la storia ci mostra molti esempi in cui le quotazioni XAU/USD scendevano come reazione all'accelerazione dei prezzi al consumo o, al contrario, aumentavano quando il tasso di crescita dell'indice dei prezzi al consumo diminuiva. Un altro esempio è stata l'aspettativa di un rallentamento dell'incremento dei prezzi al consumo negli Stati Uniti dal 4% al 3,1% a giugno. Grazie a ciò, il metallo giallo è riuscito a trovare il fondo vicino alla soglia dei 1.900 dollari l'oncia ed è passato al contrattacco.

Man mano che l'inflazione si avvicina al target del 2%, il mercato sta cominciando a pensare che la Federal Reserve (Fed) abbia torto. La Banca Centrale prevede due cicli di restrizione monetaria entro la fine del 2023, ma di fatto ce ne sarà uno. Perché spingersi troppo oltre e portare l'economia verso una recessione quando si può garantirle un atterraggio morbido? La prossimità della fine del ciclo di stretta monetaria sta mettendo sotto pressione il dollaro statunitense e rafforzando le posizioni degli asset denominati in esso. L'oro non fa eccezione.

Dinamica dell'inflazione negli Stati Uniti

Inoltre, il rally XAU/USD trova supporto nel mercato degli asset fisici. Preoccupate per il congelamento delle riserve russe, le banche centrali hanno aumentato significativamente i loro acquisti del metallo giallo, che ha portato la domanda globale ai massimi di 11 anni. Tuttavia, se nel 2022 le autorità di regolamentazione erano disposte ad acquistare oro tramite ETF o swap, nel 2023 preferirebbero lingotti.

Inoltre, c'è stata una netta crescita della domanda di conservazione dell'oro all'interno del paese. Secondo un sondaggio di Invesco, il 68% delle banche centrali lo sta facendo, rispetto al 50% nel 2020. Si prevede che questa cifra raggiungerà il 74% entro cinque anni.

Gli investitori devono capire che l'oro reagisce non all'inflazione, ma alla politica monetaria, che, a sua volta, ha come obiettivo il controllo dell'inflazione. Pertanto, il rallentamento dei prezzi al consumo negli Stati Uniti è visto come un segnale di una prossima fine del ciclo di restrizione monetaria della Fed, che fornisce supporto a XAU/USD. Al contrario, se il dato dell'indice dei prezzi al consumo di giugno dovesse aumentare più rapidamente del previsto, l'oro rischia di tornare a quota 1900 dollari l'oncia.

L'ipotesi che il tasso sui fondi federali raggiungerà il picco del 5,5% a luglio e rimarrà a quel livello per un lungo periodo colpisce il dollaro e il rendimento dei titoli di Stato americani. Di conseguenza, si crea un ambiente favorevole all'oro. Sul mercato c'è l'opinione che anche se il costo del prestito raggiunge il 5,75% e sale più in alto, l'economia statunitense cadrà in recessione. I ribassi sono generalmente una buona notizia per XAU/USD.

Un tale ambiente macro ci consente di parlare del potenziale limitato del calo della quotazione dell'oro. Peraltro, la conclusione del ciclo di restrizione della politica monetaria della Federal Reserve o una recessione nell'economia degli Stati Uniti creeranno una ventata favorevole per XAU/USD.

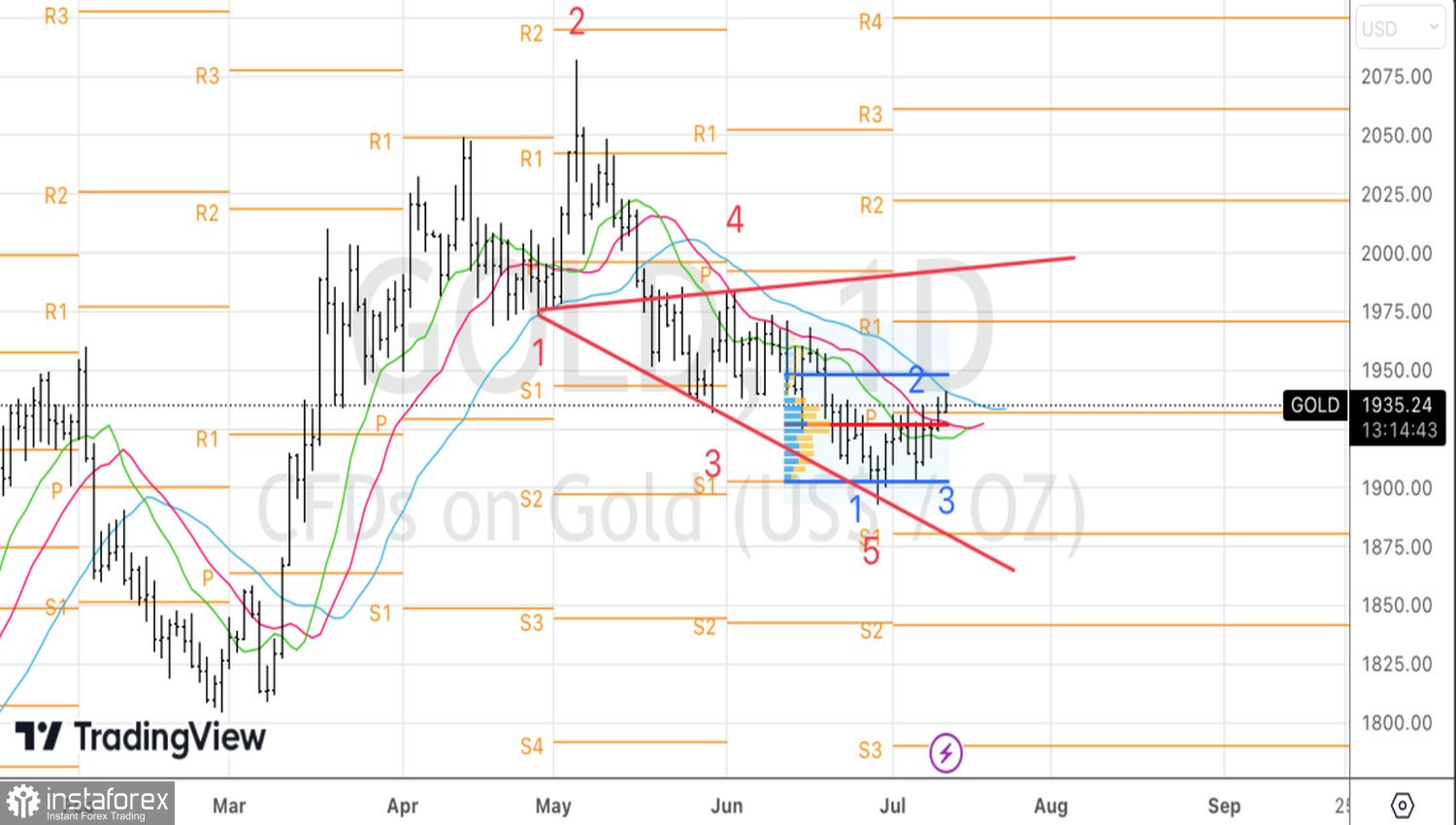

Dal punto di vista tecnico, sul grafico giornaliero si sta verificando l'attuazione di due modelli di inversione: l'onda Wolfe (rossa) e il pattern 1-2-3 (blu). Con tutto ciò, la rottura delle resistenze a 1943$ e 1950$ diventerà il fattore scatenante di un rally del metallo giallo verso il livello di 1990$. Mentre, l'incapacità dell'oro di rimanere al di sopra del supporto a 1932$ è un motivo per venderlo.