Mentre la coppia USD/JPY è in stallo, gli hedge fund stanno aumentando le loro vendite nette dello yen giapponese ai massimi livelli dal 2018. Il consolidamento della coppia comincia ad assomigliare ad un accumulo di posizioni long da parte di grandi operatori, a cui seguirà una rottura al rialzo. Tuttavia, sia i "tori" che gli "orsi" hanno le loro carte da giocare, e non sarebbe saggio trarre conclusioni affrettate.

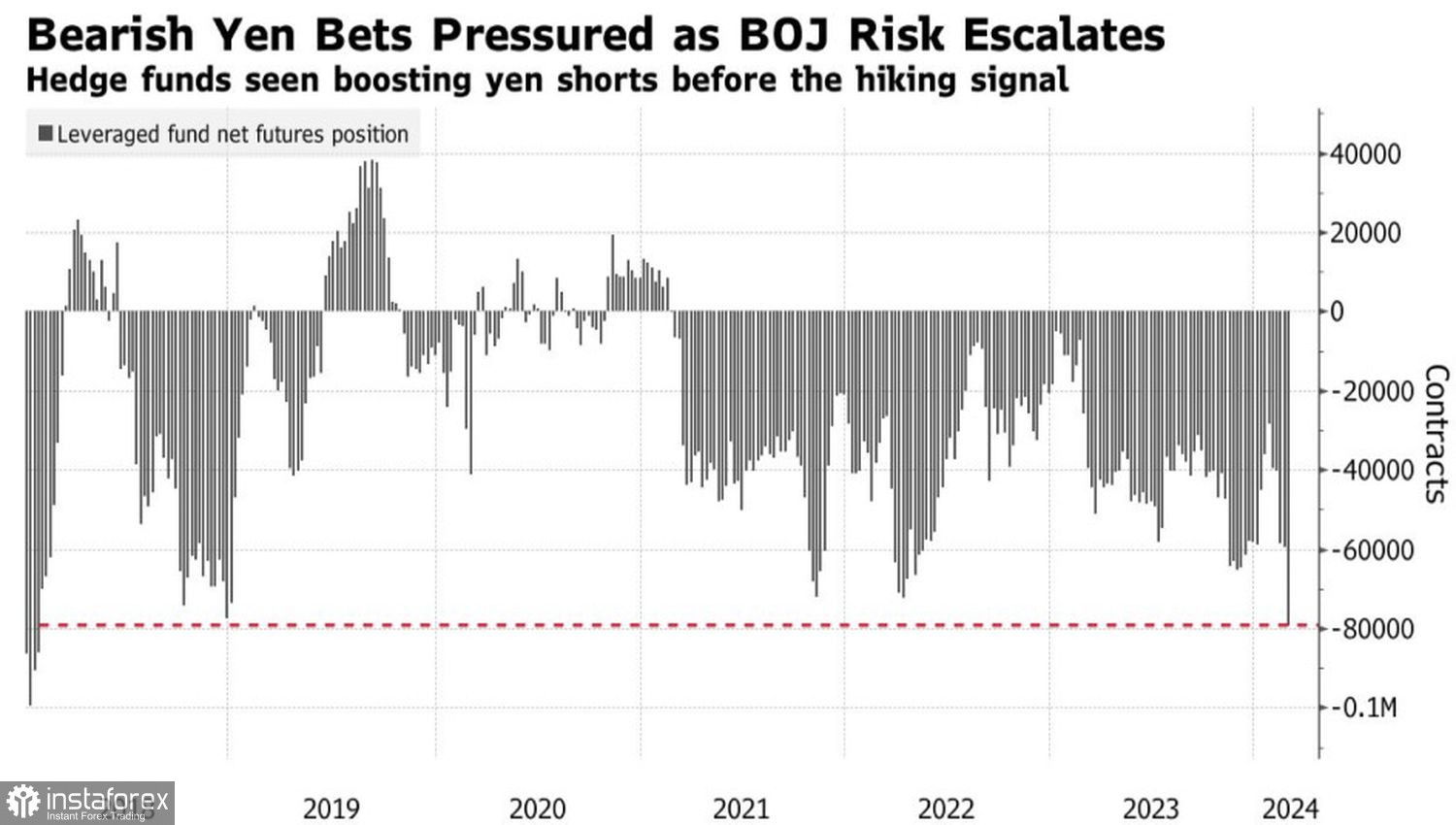

Dinamica delle posizioni degli hedge fund sullo yen

I principali catalizzatori della crescita di USD/JPY sono: un rapida ascesa degli indici azionari giapponesi, una forte domanda di carry trade e la cautela della Federal Reserve (Fed). Dall'inizio dell'anno il Nikkei 225 è cresciuto di quasi il 20% e per la prima volta nella storia ha superato la soglia psicologica di 40 000. Gli investitori stranieri che acquistano azioni giapponesi si coprono attivamente dai rischi valutari vendendo yen. Oltretutto, la differenza nei tassi di interesse consente loro di guadagnare ulteriormente assicurando tali operazioni.

La bassa volatilità e un ampio differenziale di rendimento tra obbligazioni statunitensi e giapponesi stanno contribuendo alla crescente popolarità delle operazioni di carry trade. Lo yen sta perdendo il ruolo di principale valuta di finanziamento. Il suo utilizzo in un gioco di differenza che coinvolge il peso messicano o colombiano nel 2023 ha portato un profitto del 35%. Dall'inizio di quest'anno, i profitti dei trader da queste operazioni di carry trade sono aumentati del 4,5%.

Il continuo posticipo delle aspettative di mercato per il primo rialzo del tasso sui fondi federali sta portando al rafforzamento del dollaro USA rispetto alle principali valute mondiali. La dichiarazione di Raphael Bostic, capo della Federal Reserve Bank di Atlanta, riguardo all'inizio graduale dell'inasprimento della politica monetaria nel terzo trimestre, ha spinto gli 'tori' di USD/JPY a entrare in azione.

D'altro canto, gli "orsi" su questa coppia giocano sulle aspettative che la Banca del Giappone abbandonerà la politica di tassi di interesse negativi di lunga data. Dopo la pubblicazione dei dati sull'indice dei prezzi al consumo a Tokyo (indicatore principale dell'inflazione nazionale), la probabilità di questo evento ad aprile è salita all'85%. Il mercato non esclude nemmeno l'inizio di questo processo già a marzo, specialmente considerando i prossimi risultati dei negoziati salariali e la riunione del Consiglio dei governatori della Banca centrale giapponese prevista per il 18-19.

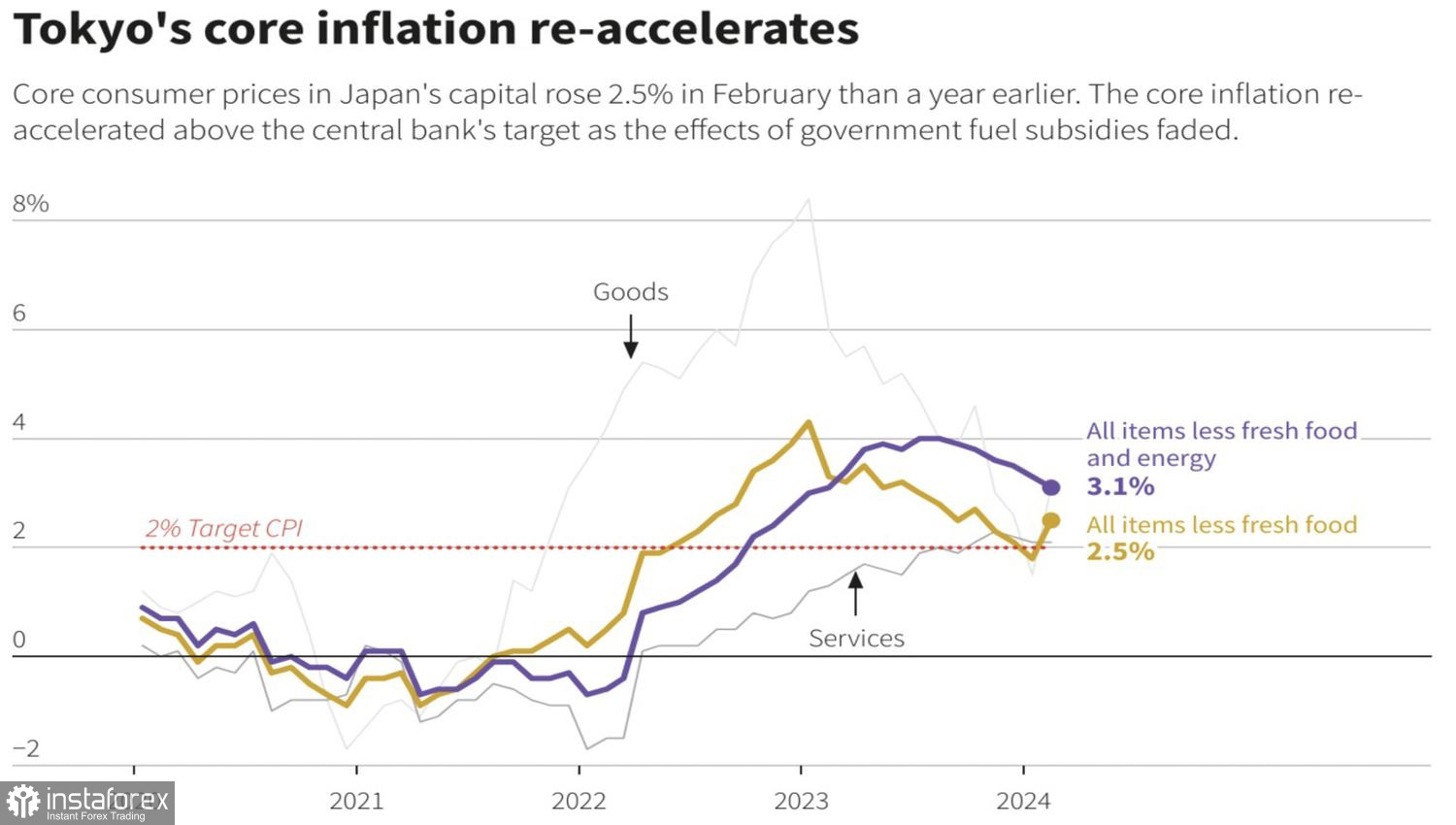

Dinamica dell'inflazione a Tokyo

A febbraio i prezzi al consumo a Tokyo hanno accelerato dall'1,8% al 2,5%, tornando al di sopra dell'obiettivo del 2%. Invece, l'inflazione core è rallentata dal 3,3% al 3,1%. I prezzi dei servizi sono rimasti al livello del 2,1% su base annua. È del tutto possibile che la correzione dell'IPC sia giunta al termine. Se nelle prossime settimane arriveranno segnali indicanti un inizio già a marzo, lo yen inizierà a recuperare le sue posizioni perse contro le principali valute globali.

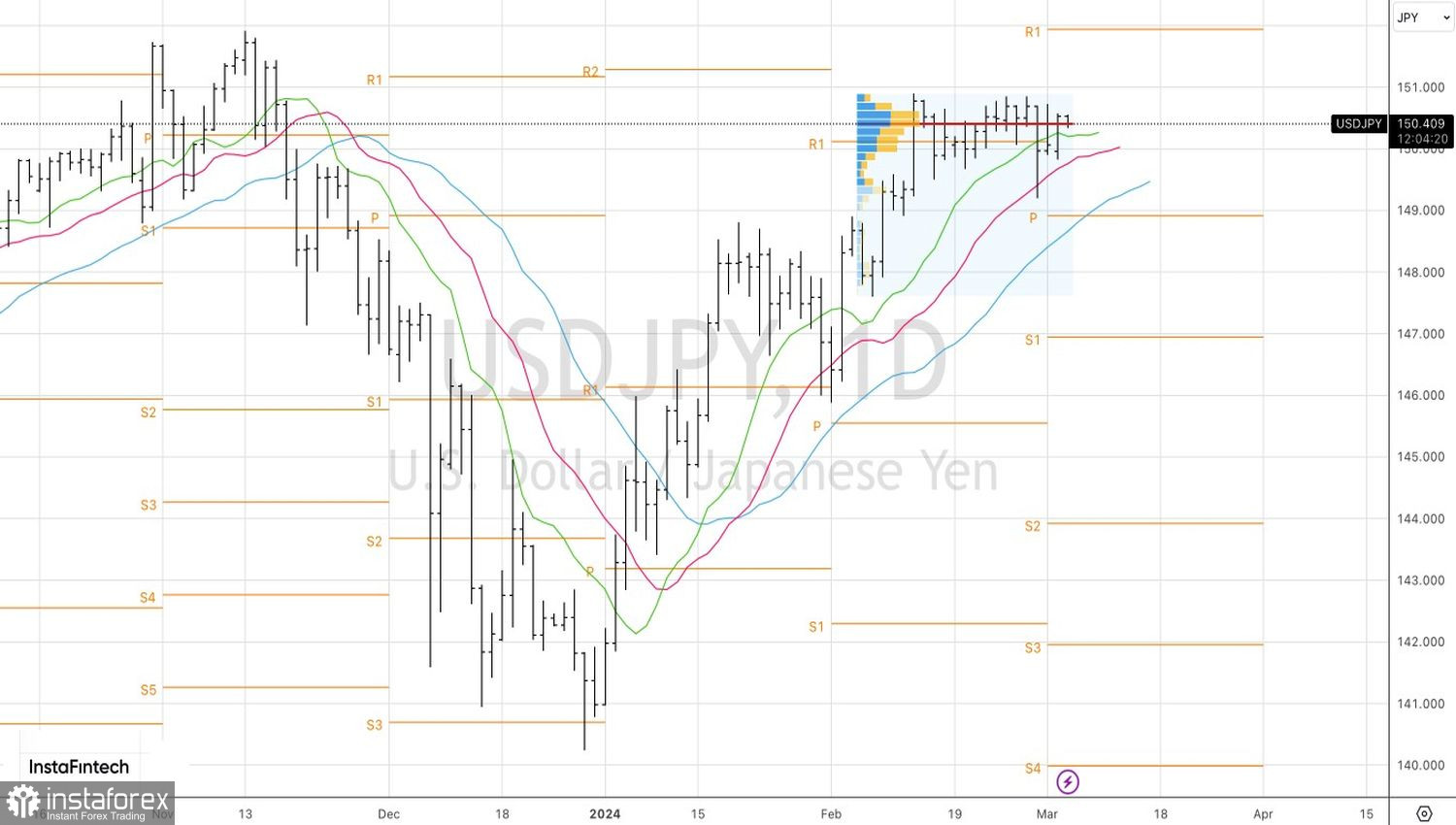

Dal punto di vista tecnico, sul grafico giornaliero di USD/JPY, il consolidamento dopo la formazione del pattern Double Top sta guadagnando slancio. La sua rottura potrebbe avvenire al rialzo o al ribasso. Ha senso per i trader impostare due ordini pendenti. Uno per l'acquisto dal livello di 150,8. L'altro per la vendita dal livello di 149,8.