Szturm na 8. poziom cenowy lub powrót do podstawy 6.: jest to bardzo trudny wybór, jakiego będą musieli dokonać traderzy pary EUR/USD. Nowy tydzień handlowy pod tym względem będzie decydujący. Jeśli uczestnicy rynku wybiorą kierunek wzrostowy, będzie to sygnał do ewentualnego odwrócenia trendu. I choć ten scenariusz wygląda, moim zdaniem, na mało prawdopodobny, nie można go wykluczyć. W końcu, jeśli w tym tygodniu byki EUR/USD znów przejmą kontrolę, to na przedziale czasowym W1 pojawi się dość znaczący obraz, który będzie odzwierciedlał stały trzytygodniowy wzrost cen. W tym celu jednak byki pary euro-dolar muszą pokonać przynajmniej poziom oporu 1,0760 (górna linia wstęgi Bollingera na wykresie dziennym), a także ustabilizować się powyżej granicy 1,0800. Dopiero wtedy będzie można mówić o pierwszych oznakach realnego przełomu sytuacji, z wyjściem w średnim terminie w obszar 10. cyfry.

Niedźwiedzie EUR/USD stoją przed innym zadaniem: muszą przynajmniej utrzymać cenę poniżej 1,0760. Maksymalnym celem jest powrót pary do obszaru 6. cyfry, aby przekonać "wahających się" traderów o daremności kierunku w górę. Jeśli korygujące wzrosty na dużą skalę zatrzymają się w tym tygodniu, niedźwiedzie pary będą mogły dalej zepchnąć cenę nie tylko do podstawy 6. cyfry, ale także poniżej poziomu 1,0600. Wszystko będzie zależeć od przepływu informacji, które albo przywrócą "poprzedni popyt" na amerykańską walutę, albo jeszcze bardziej ją osłabią.

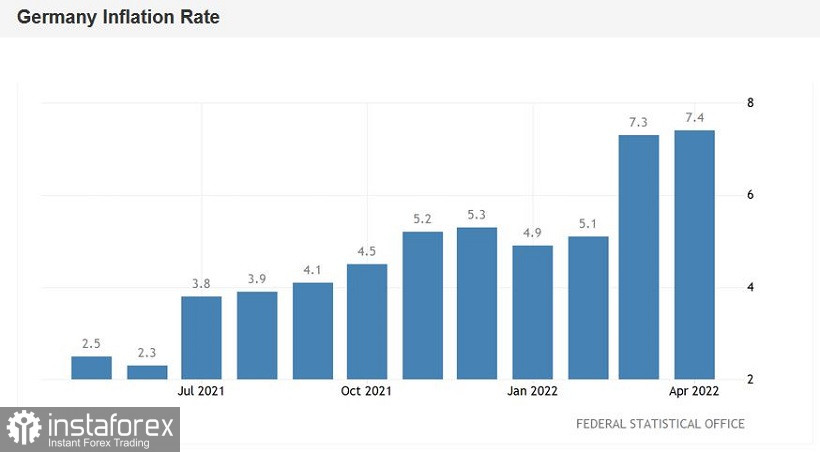

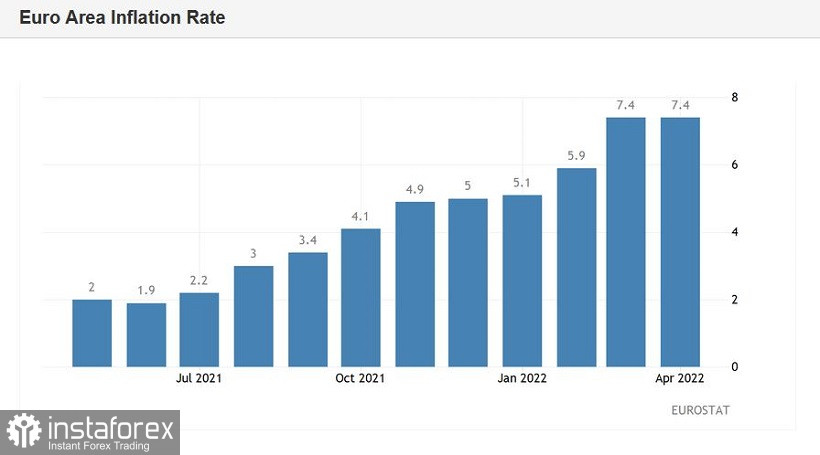

Jeśli mówimy o publikacjach makroekonomicznych, to należy zwrócić uwagę na dwa punkty. Pierwszy to publikacje danych o wzroście inflacji w Niemczech i w strefie euro, a drugi – to raport NFP.

Niemiecki wskaźnik cen towarów i usług konsumpcyjnych powinien pokazywać dalszy wzrost, choć w kwietniu osiągnął swoje 49-letnie maksimum (7,4%). Według ogólnych prognoz w maju wyniesie on 7,5%. To samo dotyczy podstawowego CPI. Inflacja ogólnoeuropejska powinna powtórzyć trajektorię tej niemieckiej, po raz kolejny ustanawiając historyczny rekord. Przypomnę, że w poprzednim miesiącu wskaźnik cen towarów i usług konsumpcyjnych wzrósł w kwietniu do 7,4%. Jest to najwyższa wartość wskaźnika w całej historii obserwacji (tj. od 1997 roku). W maju powinien on wzrosnąć do poziomu 7,7%. Jeśli wskaźnik ten osiągnie wartość przynajmniej na poziomie prognoz (nie wspominając o zielonej strefie), euro otrzyma pewne wsparcie, choć będzie ono ograniczone (krótkoterminowe). Faktem jest, że szefowa EBC ogłosiła już oczekiwany scenariusz dalszych działań (podwyżka kursu do zera do września) i jest mało prawdopodobne, aby Europejski Bank Centralny w jakikolwiek sposób go zacieśnił. Dlatego ewentualny wzrost kursu EUR/USD po publikacji raportów inflacyjnych należy traktować z dużą ostrożnością.

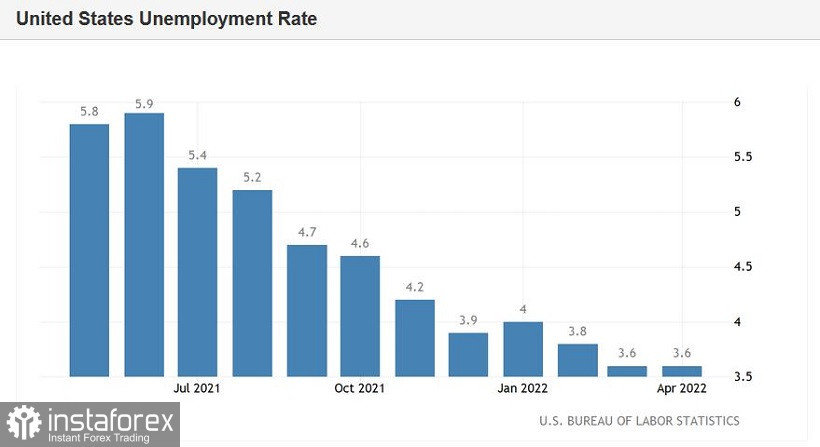

Najważniejszym wydarzeniem tygodnia dla traderów tej pary będzie raport NFP, który ukaże się w piątek 3 czerwca. Warto tutaj przypomnieć, że kluczowe dane poprzedniej – kwietniowej – publikacji nie zawiodły, ale też nie zachwyciły uczestników rynku. Pomimo "czerwonego koloru" głównego wskaźnika (stopa bezrobocia utrzymała się na poziomie 3,6%, wbrew prognozom spadku do 3,5%), wszystkie pozostałe komponenty znalazły się w zielonej strefie. Liczba osób zatrudnionych w sektorze pozarolniczym w kwietniu wzrosła o 428 000 (podobnie jak w marcu), podczas gdy eksperci spodziewali się nieco niższego wskaźnika, wynoszącego około 390 000. Poziom średniej stawki godzinowej w ujęciu miesięcznym miał spaść do 0,2%, podczas gdy traderzy odnotowali wzrost do 0,3%. W ujęciu rocznym wskaźnik, zgodnie z prognozą, minimalnie obniżył się do 5,5% (po marcowej wartości 5,6%), wciąż pozostając na dość wysokim poziomie.

Według ogólnej prognozy majowy raport NFP również powinien pokazać dość dobry wynik. Wskaźnik wzrostu zatrudnionych prawdopodobnie wzrośnie do 350 000., choć wskaźnik wzrostu średniego wynagrodzenia godzinowego w ujęciu rocznym może spaść do 5,2% (w tym przypadku nastąpi trend spadkowy). Z kolei stopa bezrobocia powinna spaść do najniższego od dwóch lat poziomu 3,5%. Przypomnę, że ostatni raz wskaźnik ten był na tak niskim poziomie w lutym 2020 roku, tuż przed początkiem światowego kryzysu koronawirusowego.

"Zadaniem" raportu NFP jest osiągnięcie przynajmniej prognozowanych poziomów. W tym przypadku wszystko będzie zależało od tego, na jakich aspektach rynek skupi swoją uwagę – na spadku bezrobocia i wzroście liczby zatrudnionych czy na spadku wzrostu średnich wynagrodzeń (płace wyprzedzi inflacja). Jeśli publikacja znajdzie się w strefie czerwonej, to na pewno dolar będzie pod znaczną presją.

Jeśli chodzi o zewnętrzne tło fundamentalne, na porządku dziennym jest tu kilka kwestii. Tak więc w ciągu ostatniego tygodnia giełda w USA wykazywała pozytywną dynamikę w związku z oczekiwaniami złagodzenia restrykcji handlowych dla Chin. Powodem takiego optymizmu była wypowiedź prezydenta USA Joe Bidena, który powiedział, że "analizowane są" cła na import chińskich towarów do Stanów Zjednoczonych i zamierza omówić tę kwestię z minister finansów Janet Yellen. Od tego czasu sprawa wisi w powietrzu, a Biały Dom milczy na ten temat. Jeśli w nadchodzącym tygodniu Biden lub jego urzędnicy dadzą jasno do zrozumienia, że Waszyngton nie jest jeszcze gotowy na taką liberalizację, głód ryzyka wyraźnie się zmniejszy, a dolar znów "nabierze wiatru w żagle". Jeśli Yellen nadal będzie przekonywać prezydenta USA do podjęcia tego kroku, byki EUR/USD z pewnością z tego skorzystają.

Wśród głównych fundamentalnych wydarzeń tego tygodnia na uwagę zasługuje również szczyt UE, którego wyniki mogą zachwiać pozycją euro, jeśli konfrontacja sankcji z Rosją będzie się dalej zaostrzać. Ponadto w najbliższych dniach rynek walutowy może zareagować na "sprawę ukraińską". Wczoraj okazało się, że turecki prezydent planuje dziś rozmawiać z Władimirem Putinem i Władimirem Zełenskim. Sekretarz prasowy prezydenta Rosji Dmitrij Pieskow potwierdził już, że rosyjski prezydent planuje rozmowę z tureckim przywódcą. Jeśli te dialogi przyspieszą negocjacje, będzie to bodźcem do wzrostu dla pary EUR/USD. W przeciwnym razie znów będzie popyt na bezpiecznego dolara.

Tym samym sytuacja na parze EUR/USD jest niepewna. Szala może przechylać się zarówno w stronę byków, jak i niedźwiedzi. Dlatego nie warto spieszyć się z pozycjami długimi, dopóki para nie pokona poziomu oporu 1,0760 i nie znajdzie się powyżej celu 1,0800. Krótkie pozycje będą miały znaczenie, jeśli niedźwiedzie przebiją się przez poziom wsparcia 1,0700 (średnia linia wstęgi Bollingera na wykresie czterogodzinnym). W innych przypadkach (tj. jeśli para będzie oscylować w przedziale 1,0705-1,0750), lepiej jest zająć pozycję wyczekiwania, biorąc pod uwagę wysoki stopień niepewności.