Przez ostatnie dwa tygodnie para euro-dolar notowana była w szerokim przedziale cenowym 1,0120-1,0280. Zarówno byki, jak i niedźwiedzie próbowały opuścić ten zakres, ale za każdym razem wracały. Bykom EUR/USD nie pomógł "kryzys tajwański", który nie przerodził się w konflikt militarny między armią Chin i Tajwanu, a niedźwiedziom nie pomogły dane raportu NFP, które znalazły się w zielonej strefie. Rynek odpowiednio zareagował na kluczowe wydarzenia fundamentalne, ale de facto para EUR/USD stała w miejscu. Aby rozwinąć trend spadkowy, niedźwiedzie muszą osiąść poniżej 1,0100 i ponownie zająć strefę parytetu. Byki z kolei muszą ustabilizować się na 3. pozycji i rozwinąć korektę na dużą skalę.

Jest prawdopodobne, że kluczowe publikacje tego tygodnia handlowego będą w stanie "wypchnąć" parę poza powyższy zakres. Pytanie tylko, czy będzie to kierunek w górę czy w dół. Generalnie moim zdaniem istnieją pewne przesłanki do wznowienia trendu spadkowego. Opublikowany w ubiegły piątek raport NonFarm Payrolls sugerował, że we wrześniu Rezerwa Federalna ponownie podniesie stopy procentowe o 75 punktów bazowych. Imponujący wzrost liczby zatrudnionych w lipcu (528 tys. wobec prognozy 250 tys. wzrostu) przy spadającym bezrobociu (do 3,5%) i wzroście stawki godzinowej (5,2%) otworzył dyskusję o możliwym wyniku wrześniowego posiedzenia Fed. Niektórzy eksperci (między innymi ekonomiści z Commerzbanku) wyrazili już przekonanie, że członkowie amerykańskiego banku centralnego zdecydują się w przyszłym miesiącu na 75-punktową podwyżkę stopy.

Przypomnę, że po publikacji ostatnich danych o wzroście PKB w USA prawdopodobieństwo takiego jastrzębiego scenariusza zmalało: gospodarka USA już drugi kwartał z rzędu wykazuje ujemną dynamikę, wskazując na techniczną recesję. Jednak lipcowe dane z amerykańskiego rynku pracy ponownie zaktualizowały kwestię 75-punktowego wzrostu we wrześniu.

W wyniku lipcowego posiedzenia prezes Fed Jerome Powell powiedział, że dalsze tempo zacieśniania polityki pieniężnej będzie zależało od napływających danych, przede wszystkim z rynku pracy i inflacji. Jednocześnie wprost wspomniał, że przed wrześniowym posiedzeniem bank centralny oceni dwa raporty o zatrudnieniu. Według Powella "te raporty pomogą ustalić, czy Fed będzie musiał nadal prowadzić agresywną politykę". Jak widać, pierwszy "test" przemawia na korzyść scenariusza 75-punktowego: prawie wszystkie elementy lipcowego Nonfarm pojawiły się w zielonej strefie.

W tym tygodniu będzie miał miejsce kolejny "test" – tym razem w obszarze inflacyjnym. Tak więc w najbliższych dniach w USA zostanie opublikowanych kilka raportów inflacyjnych, które będą miały silny wpływ na zachowanie pary EUR/USD.

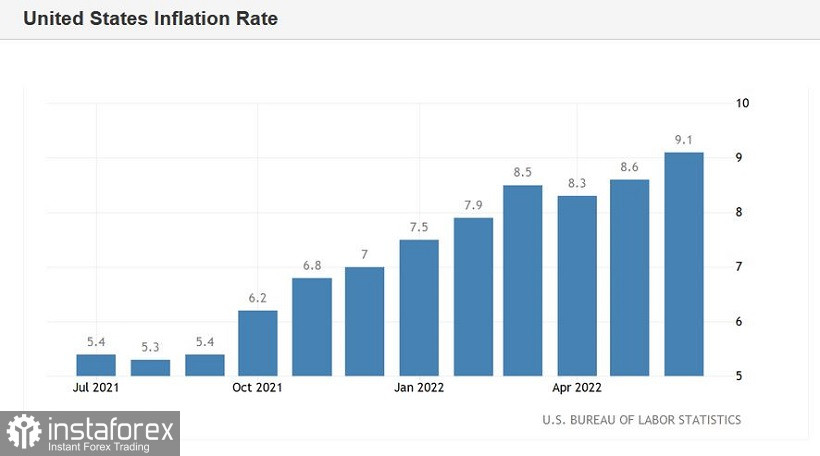

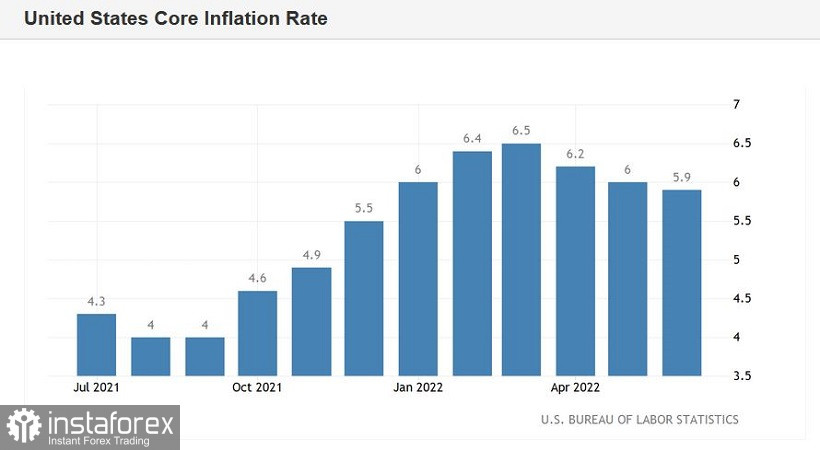

Najważniejszym z nich będzie raport o danych o wzroście wskaźnika cen towarów i usług konsumpcyjnych (który zostanie opublikowany w środę 10 sierpnia). Według wstępnych prognoz, ogólny CPI spowolni w lipcu, a indeks bazowy będzie nadal rósł. Tym samym, zdaniem większości ekspertów, ogólny wskaźnik cen konsumpcyjnych spadnie do 8,7% po rekordowym wzroście do 9,1%. Jeśli jednak wskaźnik znajdzie się na prognozowanym poziomie, będzie to korzystne dla dolara, nawet pomimo pierwszych oznak spowolnienia.

Rynek skupi się jednak na indeksie bazowym, z wyłączeniem cen żywności i energii. Oczekuje się tu znowu wzrostu, zarówno w ujęciu rocznym, jak i miesięcznym. W szczególności, w ujęciu rocznym, bazowy CPI powinien wynieść 6,1%. Taki wynik będzie odpowiadał bykom dolarowym. W końcu przez ostatnie miesiące wskaźnik konsekwentnie spadał, odzwierciedlając spowolnienie indeksu bazowego. Ponowny wzrost tego wskaźnika wzmocni pozycję dolara na rynku.

Również w czwartek, 11 sierpnia, zostanie opublikowany raport o wzroście wskaźnika cen producentów. Jak wiadomo, wskaźnik ten może sygnalizować zmianę trendów inflacyjnych, a według większości ekspertów będzie odzwierciedlał spowolnienie wzrostu. Ponadto zarówno wskaźnik ogólny, jak i po wyłączeniu cen żywności i energii powinien wykazywać ujemną dynamikę. Jeśli wbrew prognozom wskaźnik ten znajdzie się w zielonej strefie, dolar otrzyma znaczące wsparcie, biorąc pod uwagę pesymistyczne wstępne szacunki.

Kolejnym raportem inflacyjnym jest publikacja danych o wzroście wskaźnika cen importu (piątek, 12 sierpnia). I choć ten raport jest drugorzędny, może uzupełnić istniejący obraz fundamentalny. Ponadto analitycy przewidują również negatywną dynamikę w lipcu.

Cóż, na koniec traderzy powinni zwrócić uwagę na indeks nastrojów amerykańskich konsumentów Uniwersytetu Michigan (piątek, 12 sierpnia). Po znacznym spadku w okresie czerwiec-lipiec, w sierpniu spodziewany jest nieznaczny wzrost wskaźnika - do 52,5 pkt. Nawet minimalne przekroczenie prognozowanego poziomu zapewni znaczące wsparcie dla dolara.

Tym samym ten tydzień minie dla pary EUR/USD pod znakiem amerykańskiej inflacji. Dla niedźwiedzi pary ważne jest, aby powyższe publikacje wyszły przynajmniej na przewidywanym poziomie (nie wspominając o zielonej strefie). Fakt ten zwiększy pewność, że Fed zdecyduje o kolejnej 75-punktowej podwyżce stóp na kolejnym posiedzeniu. Rosnąca inflacja przy silnym raporcie NFP wzmocni pozycję dolara na całym rynku, w tym wobec euro. W takim przypadku rozsądnym byłoby użycie jakiegokolwiek korekcyjnego wycofania EUR/USD w celu otwarcia krótkich pozycji z celami 1,0150 (z wycofaniem do obszaru 2. pozycji), 1,0100 i 1,0050.