Chiny odegrały rolę tamy na drodze do spadku wartości złota. Jednak na przełomie września i października tama ta się zawaliła. Ani masowe zakupy złota przez Ludowy Bank Chin, ani najwyższy popyt na fizyczne złoto w kraju nie były w stanie na długo powstrzymać "niedźwiedzi" na XAU/USD. Wzrost rentowności amerykańskich obligacji skarbowych okazał się zbyt gwałtowny.

Ceny metalu szlachetnego nie jest determinowana przez inflację czy PKB. Zależy ona od wartości pieniądza. Im wyższe stopy procentowe, tym mniejszy popyt na złoto. Nie generuje przychodów odsetkowych i nie jest w stanie konkurować ani z szybko rosnącymi stopami na rynku długu, ani też z mocnym dolarem amerykańskim.

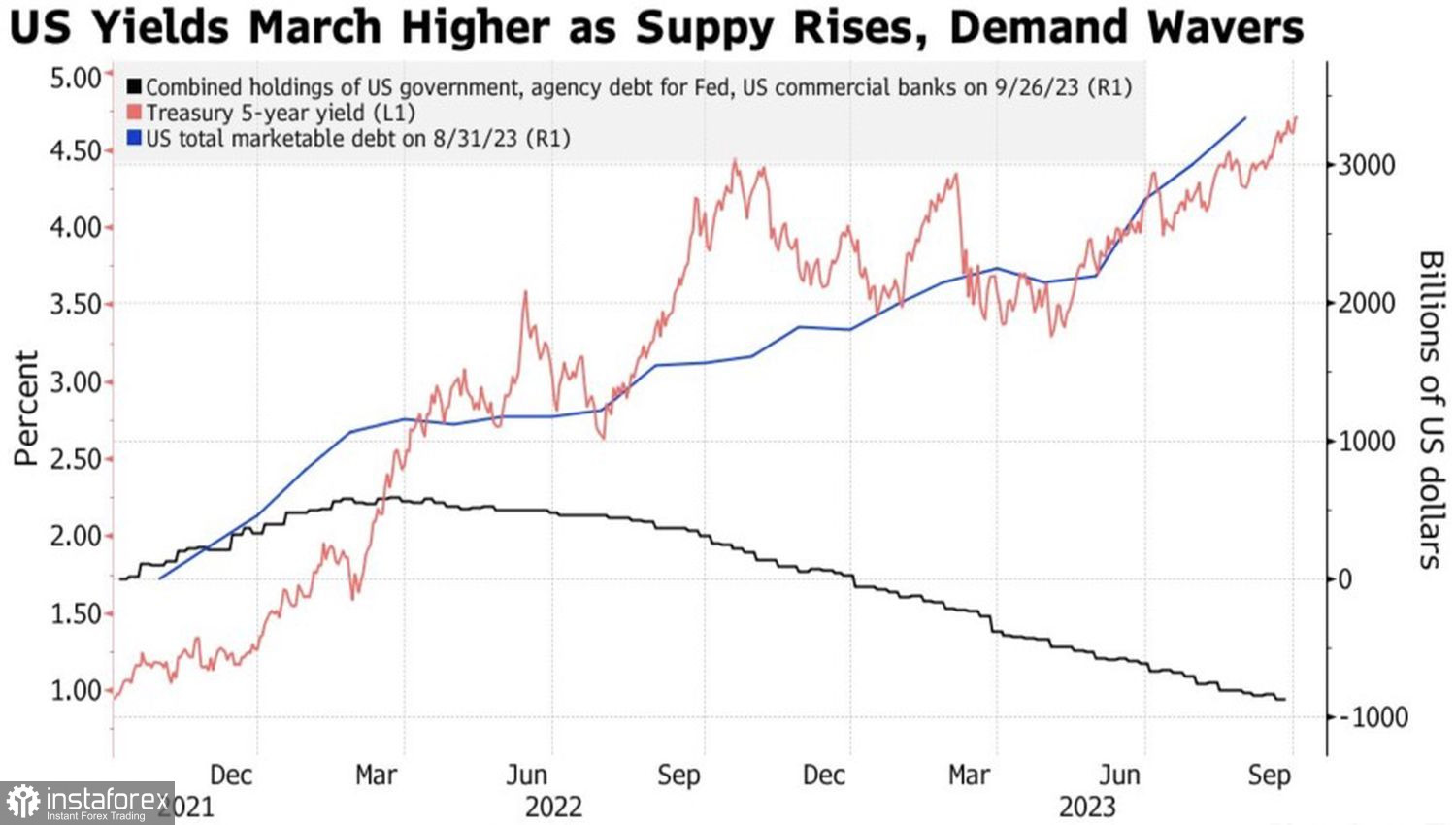

W 2022 roku i na początku 2023 roku wzrost rentowności obligacji skarbowych wynikał z oczekiwań dotyczących kontynuacji cyklu zacieśniania polityki pieniężnej przez Fed. Jednak latem i jesienią sytuacja się zmieniła: amerykańska gospodarka była odporna na agresywne restrykcje monetarne, Skarb Państwa zaczął emitować więcej obligacji ze względu na ogromny deficyt budżetowy, ponadto inwestorzy zagraniczni zaczęli sprzedawać papiery wartościowe. Innymi słowy, kupujący żądają niższych cen, a zarządzający aktywami nie widzą potrzeby trzymania obligacji.

Dynamika rentowności, emisji i portfeli obligacji amerykańskich

Co ciekawe, za wzrostem rentowności amerykańskich obligacji stoją te same czynniki, które powodują spadek XAU/USD. Obawy inwestorów dotyczące recesji ustąpiły miejsca oczekiwaniom miękkiego lądowania amerykańskiej gospodarki, co jest złą wiadomością dla złota jako bezpiecznego aktywa. Jednocześnie silny rynek pracy nie pozwala Fed na rozważanie obniżek stóp procentowych. Spekulacje o gołębiej strategii regulatora spowodowały, że cena złota przekroczyła 2000 dolarów za uncję w tym roku. Gdy jednak stało się jasne, że rozluźnienia polityki pieniężnej nie będzie przynajmniej do połowy 2024 roku, metal szlachetny znalazł się w trudnej sytuacji.

Warto zauważyć, że rentowności 10-letnich amerykańskich obligacji skarbowych, które osiągnęły najwyższe poziomy od 2007 roku, zaczynają naruszać zasady analizy międzyrynkowej. Występuje rozbieżność w ich dynamice i stosunku miedzi do złota.

Dynamika rentowności obligacji oraz stosunek miedzi do złota

Zwolennicy zobowiązań dłużnych twierdzą, że są one niedowartościowane. Wskazują, że wzrost rentowności jest napędzany emisją obligacji skarbowych i ogromnym deficytem budżetowym. Problemem może być jednak zbyt wysoka cena metalu szlachetnego, który przez długi czas utrzymywał się na powierzchni dzięki Chinom. Chiny nie są jednak wszechpotężne. Tama się zawaliła, a notowania XAU/USD gwałtownie spadły.

Tak więc niesprzyjające warunki na rynku walutowym i dłużnym powodują spadek wartości złota. Jedynie rozczarowujące statystyki dotyczące zatrudnienia w USA za wrzesień mogą powstrzymać wyprzedaż.

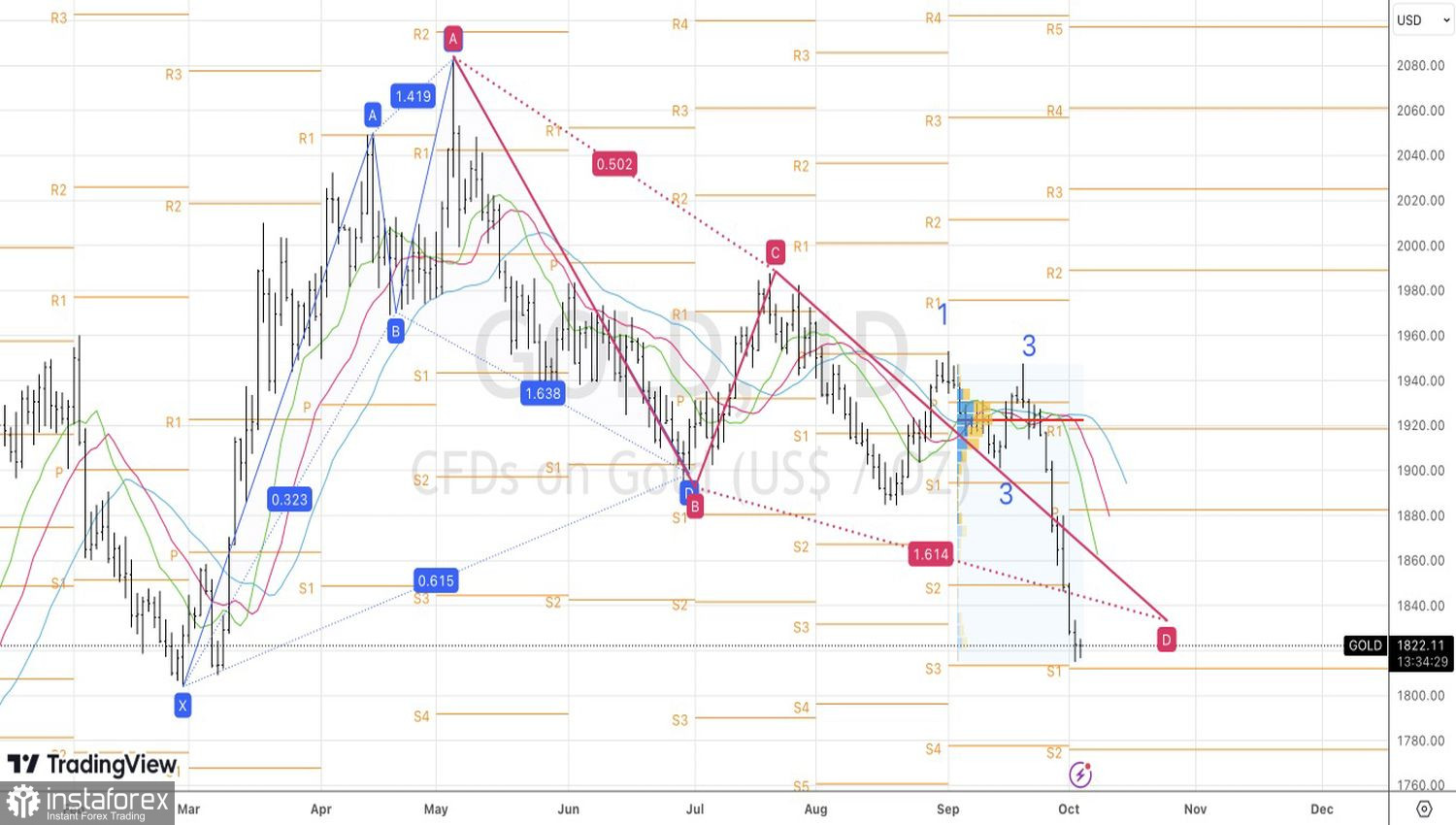

Technicznie rzecz biorąc, pin bar i formacje 1-2-3 wyraźnie zarysowały się na dziennym wykresie metalu szlachetnego. Umożliwiło nam to zajęcie krótkich pozycji po przebiciu pivot point na poziomie 1895 dolarów za uncję. Kiedy cena złota wróci do poziomu 1833 dolarów, realizujemy resztę zysku i zmieniamy strategię.