Głęboko zakorzeniony strach przed powrotem do długotrwałej deflacji wciąż unosi się nad japońskim społeczeństwem – wyzwanie, z którym zarówno rząd, jak i Bank Japonii zmagają się od dekad. Pomysł odłożenia podwyżki stóp procentowych przez Bank Japonii (BOJ) co najmniej do wiosny przyszłego roku zyskuje na popularności. Do niedawnych zwolenników takiego wstrzymania należą członek zarządu BOJ Seiji Adachi, Yuichiro Tamaki (lider cieszącej się rosnącą popularnością Demokratycznej Partii dla Ludu, która czterokrotnie zwiększyła swoją reprezentację w wyborach do izby niższej 27 października), oraz inne wpływowe osoby.

Uzasadnienie jest proste: wzrost wynagrodzeń na wiosnę 2024 roku był istotnym czynnikiem w decyzji Banku Japonii o rozpoczęciu wycofywania się z polityki ujemnych stóp procentowych. Nie ma jednak gwarancji, że podobny wzrost wynagrodzeń nastąpi wiosną 2025 roku. Obserwatorzy argumentują, że warto poczekać na rozwój sytuacji przed rozważeniem kolejnej podwyżki stóp. Tegoroczny wzrost wynagrodzeń był najwyższy od 1997 roku, jednak realne dochody gospodarstw domowych nadal spadają z powodu wysokiej inflacji — zmniejszyły się o 1,9% w ujęciu rocznym w sierpniu. Podnoszenie stóp procentowych przy spadających realnych dochodach mogłoby poważnie wpłynąć na konsumpcję, PKB i ogólne wydatki, potencjalnie prowadząc do deflacji lub, co gorsza, stagflacji — koszmarnego scenariusza dla każdego rządu.

Takie podejście prawdopodobnie nie wesprze aprecjacji jena, zwłaszcza że zmiana kierunku polityki Rezerwy Federalnej zyskuje na uwadze po zwycięstwie Trumpa. Wczoraj FOMC, zgodnie z oczekiwaniami, obniżył stopy procentowe o ćwierć punktu procentowego, a kontrakty futures przewidują teraz tylko cztery dodatkowe obniżki do końca 2025 roku, co sprowadzi stopę procentową do poziomu 4%. Wskazuje to na silnego dolara, co jest zgodne z kampanijną retoryką Trumpa, promującą mocną walutę amerykańską i wyższe rentowności.

W krótkim terminie rynki prawdopodobnie pozostaną zmienne, a głośne zapowiedzi i zmiany personalne mogą dodatkowo potęgować turbulencje. Jednak perspektywy dla jena wyglądają słabo. Czynniki, które napędzały jego wyjątkową siłę od lipca do września, już nie mają znaczenia.

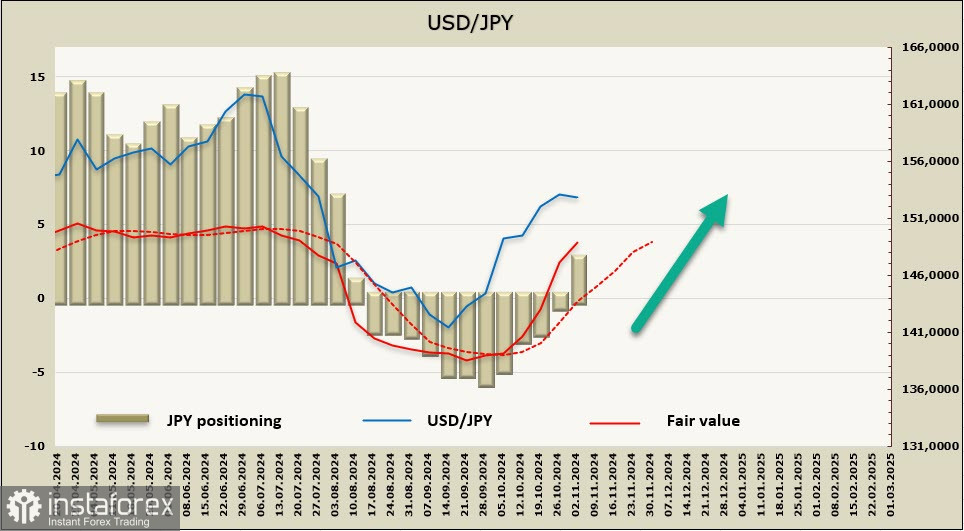

Jen utrzymywał byczy sentyment przez zaledwie 11 tygodni. W najnowszym okresie raportowania faza ta dobiegła końca, z tygodniową zmianą na poziomie -3,1 mld USD, co doprowadziło do krótkiej pozycji netto w wysokości 2,0 mld USD. Jen i euro obecnie rywalizują pod względem tempa wyprzedaży, a obie waluty wydają się obecnie słabe w porównaniu do dolara.

W zeszłym tygodniu przewidywaliśmy dalszą deprecjację jena, co się potwierdziło. Po ogłoszeniu wyników wyborów prezydenckich w USA para USD/JPY wzrosła do poziomu 154,71, a następnie odnotowano jedynie płytką korektę. Realnie rzecz biorąc, istnieje niewiele powodów, by oczekiwać odwrócenia trajektorii jena. Najbardziej prawdopodobnym scenariuszem jest dalszy wzrost w kierunku wieloletniego szczytu na poziomie 161,79, ustanowionego w lipcu. Jedyną potencjalną przeszkodą dla tego trendu wzrostowego byłby niespodziewany wzrost popytu na aktywa bezpiecznej przystani – co w obecnych warunkach wydaje się mało prawdopodobne.