Înainte de ședința Fed privind politica monetară, bursele din SUA și Europa au primit sprijin în urma publicării rapoartelor corporative. Mai mult, cei trei indici bursieri din Statele Unite și-au actualizat din nou maximele locale.

Subiectul în ceea ce privește anunțul probabil al Fed cu privire la o decizie de a începe reducerea volumului răscumpărărilor de active – titluri ipotecare corporative și obligațiuni de stat - continuă să fie discutat pe piață. Se crede că autoritatea de reglementare va decide în continuare demararea procesului de reducere a volumului răscumpărărilor de active, vizând în continuare începerea ciclului de creștere a ratei dobânzii. Totuși, investitorii sunt îngrijorați de fermitatea deciziei Băncii Centrale, dacă aceasta va da înapoi în cazul în care presiunea inflaționistă va slăbi, iar situația de pe piața muncii rămâne extrem de dificilă.

Credem că gradul extrem al unei viziuni optimiste sau pesimiste asupra acestui eveniment presupune propriile probleme. De exemplu, va exista o decizie incontestabilă și definitivă conform căreia programul de stimulente va fi reziliat până la jumătatea anului viitor, iar apoi, după finalizarea acestuia, dobânda cheie va fi majorată pentru prima dată de la practic zero. În acest caz, piețele vor reacționa cu începerea unei corecții a piețelor de valori și consolidarea dolarului american și, ca urmare, materiile prime și activele de mărfuri vor începe să sufere o presiune puternică din partea forței dolarului american.

De asemenea, este posibilă o altă opțiune: autoritatea de reglementare pur și simplu va da înapoi, motivând decizia sa cu argumente întemeiate, de exemplu, slăbiciunea pieței muncii și încetinirea inflației, precum și necesitatea unei reduceri treptate a stimulentelor, care ar putea fi finalizată abia la sfârșitul anului viitor. Acest lucru va amâna în mod clar prima majorare a ratei dobânzii până în 2023. Mai mult, J. Powell va motiva acest lucru la conferința sa de presă printr-o scădere a ratei de creștere a economiei naționale și necesitatea unei tranziții fără probleme de la o rată monetară foarte slabă la una mai strictă. În acest caz, ne putem aștepta la o nouă creștere a cererii pentru acțiunile companiilor, cu o creștere corespunzătoare a indicilor bursieri nu numai în Statele Unite, ci în întreaga lume. Dolarul american va fi sub presiune.

Toate acestea sunt opțiuni extreme în ceea ce privește evoluția probabilă a evenimentelor. Credem că Fed va aborda, cel mai probabil, o poziție neutră. El va încerca să tempereze cumva începutul autorităților reglementare de a schimba politica monetară. Powell poate informa că banca va acționa în funcție de circumstanțele desfășurării evenimentelor. Doar acest lucru va fi suficient ca indicii bursieri americani să ajungă din nou la valorile maxime astăzi, dar, în același timp, cursul de schimb al dolarului va menține o mișcare laterală incertă a dinamicii indicelui ICE. Lipsa datelor concrete riguroase din partea Fed va genera o creștere a factorului de incertitudine cu procese ulterioare ambigue pe piețele financiare.

Prognoza zilei:

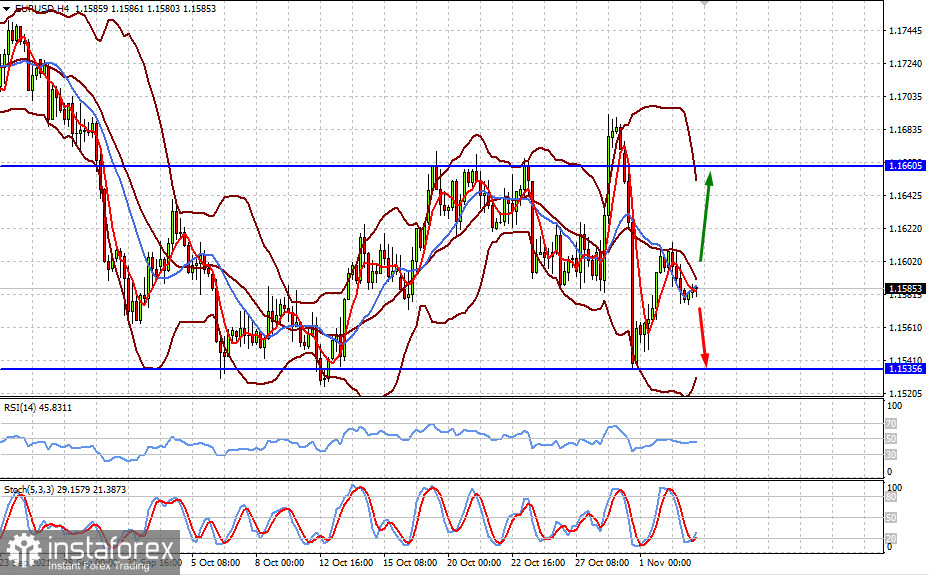

Prognoza perechii EUR/USD rămâne aceeași. Se menține în intervalul 1,1535-1,1660 înainte de ședința Fed și poate primi sprijin după întâlnirea și conferința de presă a lui Powell, pe fondul unei declarații blânde din partea Băncii Centrale. În acest caz, este posibil ca perechea să crească până la nivelul de 1.1660. În caz contrar, o declarație puternică va genera o mișcare descendentă pentru pereche până la 1,1535. Dacă președintele Fed anunță dorința băncii de a acționa în funcție de circumstanțe, perechea va continua să se consolideze deja în așteptarea datelor privind angajarea de la Departamentul Muncii din SUA.

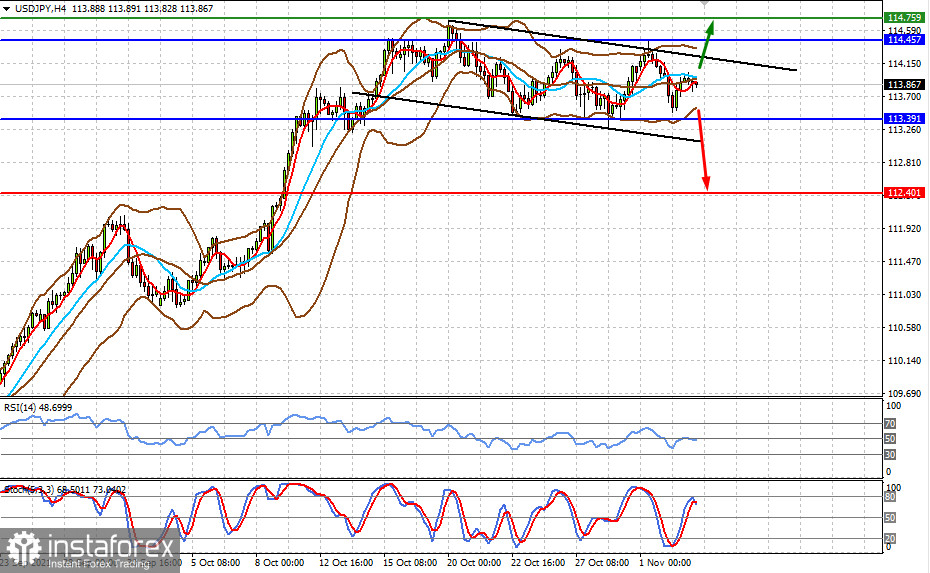

Perechea USD/JPY se consolidează în intervalul 113,40-114,45. Știrile pozitive pentru dolarul american vor permite perechii să se ridice la nivelul de 114,75, în timp ce știrile negative o vor duce la 112,40. Mișcări semnificative în pereche pot fi așteptate doar în cazul unei declarații puternice din partea Fed și a lui Powell și al datelor privind numărul de noi locuri de muncă de la ADP.