Perechea valutară EUR/USD a fost tranzacționată în mare parte a zilei de miercuri în creștere, deși nu cu cea mai mare volatilitate. Când s-a aflat despre pauza Fed și sugestiile lui Jerome Powell cu privire la încă două majorări ale ratei în 2023, dolarul s-a întărit brusc, dar slab, și până dimineața de joi a început să crească din nou, ceea ce a continuat mare parte din zi. În general, nu putem spune că piața a reacționat într-un mod ciudat la ședința Fed și discursul lui Powell, dar totuși credem că dolarul ar fi putut arăta o întărire mai puternică.

Aici trebuie menționat imediat că euro și lira se tranzacționează diferit în prezent. Lira a atins doar ieri cel mai recent vârf local în plan pe termen lung, în timp ce moneda euro se corectează împotriva tendinței descendentă și este pregătită să își reia căderea în orice moment. Cu toate că BCE a crescut deja rata dobânzii încă o dată, iar Banca Angliei poate face acest lucru doar săptămâna viitoare și pentru ultima oară, moneda euro crește foarte lent (ceea ce este absolut logic), iar lira - puternic (ceea ce este absolut ilogic). Prin urmare, moneda euro pare mult mai atractivă pentru tranzacționare în prezent decât lira.

Menționăm că ieri au fost publicate multe statistici macroeconomice diferite în Uniunea Europeană și SUA. Aici se află producția industrială în ambele țări, vânzările cu amănuntul peste ocean, cererile de șomaj acolo și altele. Dar toate aceste rapoarte au fost în umbră față de ședințele BCE și FED. Deoarece perechea a schimbat direcția de mai multe ori în timpul zilei, este foarte dificil să spunem exact la ce date a reacționat piața și la care nu. Întotdeauna îndemnăm la evitarea tranzacționării în astfel de zile sau cel puțin la a fi foarte atenți. După cum vedem, nu degeaba.

Pe TF de 24 de ore, perechea s-a stabilit în interiorul norului Ishimoku, ceea ce îi permite să continue să crească. Adevărul este că acum trebuie să depășim și linia Kijun-sen, care este, de asemenea, puternică, dar putem constata acum un lucru: nu am văzut o corecție semnificativă pe termen lung.

BCE a crescut toate cele trei rate pentru a opta oară la rând.

Cum am menționat în articolul de ieri, nu este de așteptat să apară surprize din partea Regulatorului European. Ratele au crescut previzibil cu încă 0,25%, iar această strângere poate fi penultima din ciclu. Amintim că după ce banca centrală încetinește ritmul de strângere la un minim, se așteaptă încă trei creșteri. Desigur, acestea pot fi și mai multe, dar în cazul BCE nu se așteaptă o creștere a ratei la 5 sau 5,5%. Am explicat deja de ce, nu vom repeta.

Mai interesant este altceva. Conform noilor previziuni privind inflația, BCE se așteaptă la 5,4% în acest an, 3% în 2024 și 2,2% în 2025. Astfel, chiar și peste 2,5 ani, indicele prețurilor de consum nu va reveni la valoarea țintă. Dacă BCE ar fi avut intenția să crească ratele "până la capăt", ca Fed, oare previziunile privind inflația ar fi fost atât de slabe? Noi credem că doar din previziunile BCE putem înțelege că intenționează să crească rata încă o dată. Mai ales că în 2007-2008, în timpul crizei ipotecare, rata BCE a crescut tocmai cu 4,25%. Această valoare poate fi "stația finală" și de această dată.

De asemenea, BCE a publicat prognoze actualizate și revizuite în scădere privind creșterea economică. Conform acestora, se așteaptă o creștere a PIB-ului de 0,9% în 2023 și de 1,1% în anul următor. Deoarece prognozele privind PIB-ul nu s-au schimbat semnificativ (fiind anterior cu doar câteva zecimi de procent mai mari), acest lucru sugerează, de asemenea, că ciclul de strângere a politicii monetare se va încheia curând. Pe baza tuturor argumentelor prezentate mai sus, considerăm că euro nu are motive pentru o nouă creștere puternică. Rezerva Federală poate crește rata dobânzii mai mult decât BCE în restul anului 2023! Și rata dobânzii a Rezervei Federale este deja mult mai mare decât cea a BCE!

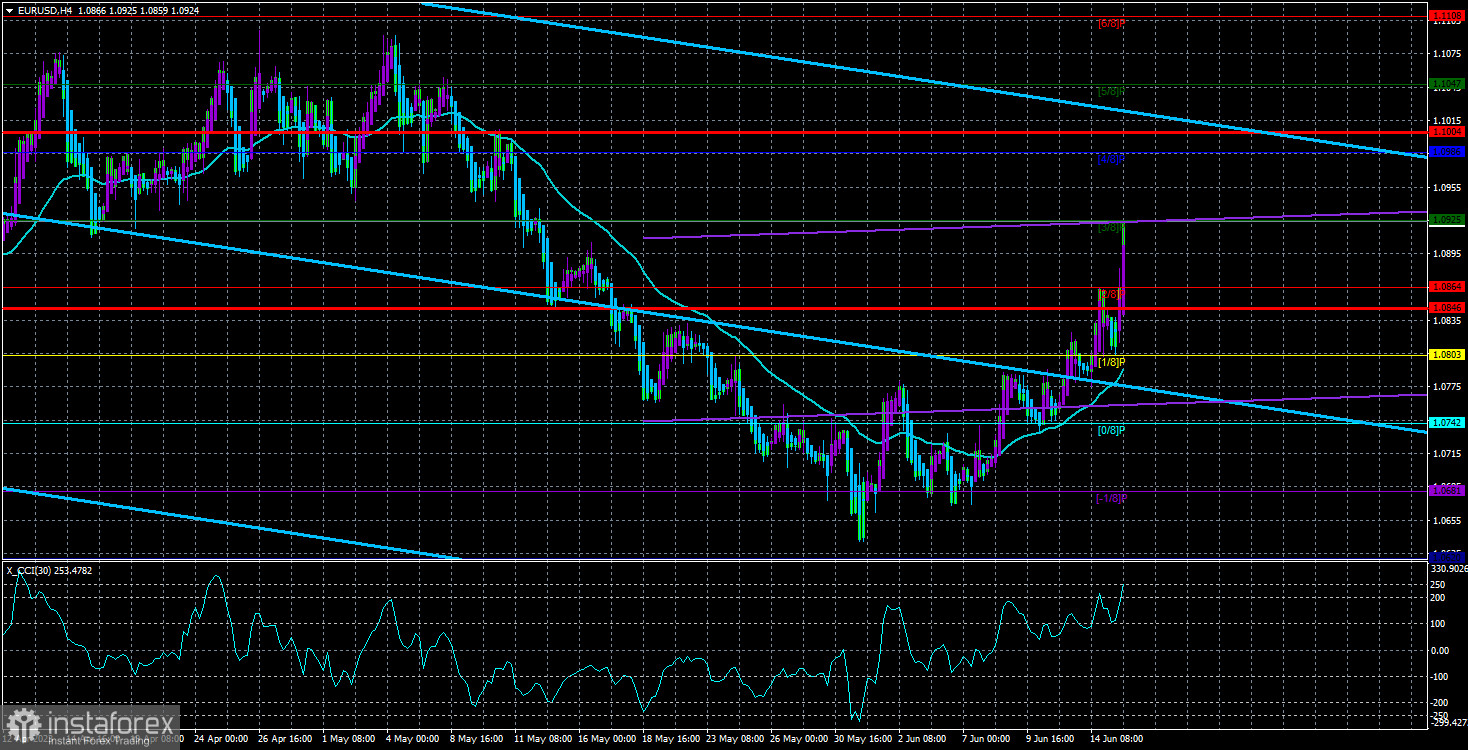

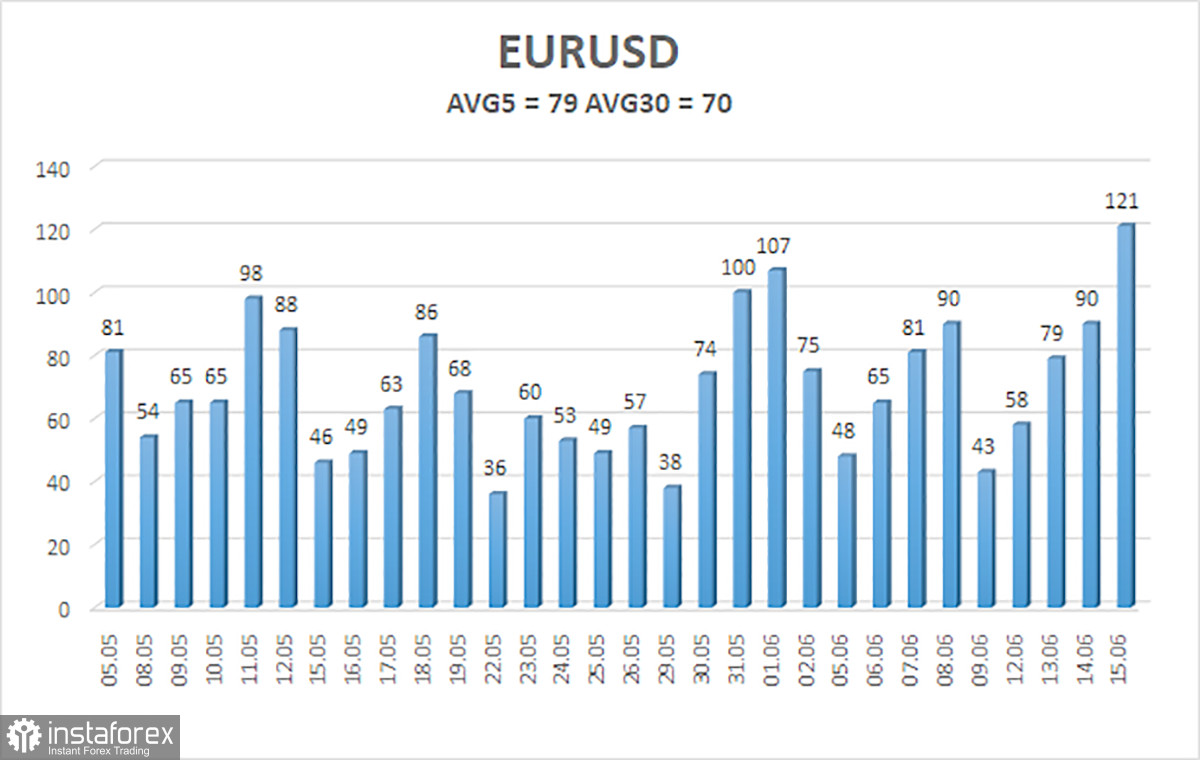

Volatilitatea medie a perechii valutare euro/dolar pentru ultimele 5 zile de tranzacționare, la data de 16 iunie, este de 79 de puncte și este caracterizată ca "medie". Prin urmare, ne așteptăm la mișcarea perechii între nivelurile de 1,0846 și 1,1004 vineri. O inversare a indicatorului Heiken Ashi înapoi în jos va indica o spirală de corecție descendentă.

Nivelele de suport cele mai apropiate:

S1 - 1,0864

S2 - 1,0803

S3 - 1,0742

Nivelele de rezistență cele mai apropiate:

R1 - 1,0925

R2 - 1,0986

R3 - 1,1047

Recomandări de tranzacționare:

Perechea EUR/USD continuă să se afle deasupra liniei medii mobile. În prezent, ar trebui să rămânem în poziții lungi cu obiectivele de 1,0986 și 1,1004 până la inversarea indicatorului Heiken Ashi în jos. Pozițiile scurte vor deveni din nou relevante numai după consolidarea prețului sub linia medie mobilă cu obiectivele de 1,0742 și 1,0681.

Recomandăm să citiți:

Revizuirea perechii GBP/USD. 16 iunie. Rezultatele ședinței FRS și lira sterlină neascultătoare.

Prognoze și semnale de tranzacționare pentru EUR/USD la 16 iunie. Raport COT. Analiza detaliată a mișcării perechii și a tranzacțiilor de tranzacționare.

Prognoze și semnale de tranzacționare pentru GBP/USD la 16 iunie. Raport COT. Analiza detaliată a mișcării perechii și a tranzacțiilor de tranzacționare.

Explicații pentru ilustrații:

Canalele de regresie liniară - ajută la determinarea tendinței curente. Dacă ambele sunt îndreptate în aceeași direcție, înseamnă că tendința este puternică în prezent.

Linia medie mobilă (setări 20,0, netezită) - determină tendința pe termen scurt și direcția în care ar trebui să se desfășoare tranzacționarea în prezent.

Nivelele Murray - nivelele țintă pentru mișcările și corecțiile prețurilor.

Nivelele de volatilitate (liniile roșii) - canalul de preț probabil în care perechea va petrece următoarele 24 de ore, în funcție de volatilitatea curentă.

Indicatorul CCI - intrarea sa în zona de supravânzare (sub -250) sau în zona de supracumpărare (peste +250) indică faptul că o inversare a tendinței se apropie în direcția opusă.