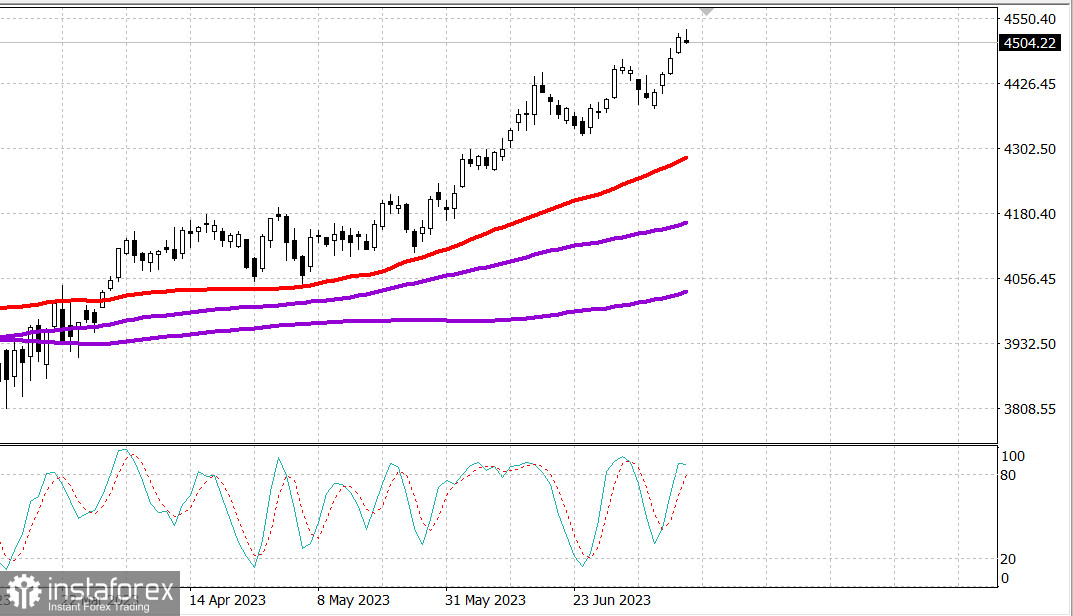

S&P500

Revizuire 17.07

Piața SUA: Semne de oboseală.

Principalele indicii din SUA au scăzut la închiderea săptămânii: Dow +0.4% NASDAQ - 0.1% S&P500 0%

S&P500 4506 interval 4460 - 4550

Vineri, au fost vești bune în rapoartele JPMorgan Chase (JPM 149,77, +0,90, +0,6%), Wells Fargo (WFC 43,56, -0,15, -0,3%), Citigroup (C 45,78, -1,90, -4,0 %) și UnitedHealth (UNH 480,17, +32,42, +7,2%).

De asemenea, au fost vești bune din punct de vedere economic, printre care creșterea încrederii consumatorilor la cel mai înalt nivel din septembrie 2021 în luna iulie și o deflație semnificativă a prețurilor la import și export în comparație anuală în luna iunie. Au fost și câteva acțiuni încurajatoare în ceea ce privește ratingurile Microsoft (MSFT 345,24, +2,58, +0,8%), care au fost ridicate de la "neutru" la "cumpărați" de către UBS, și pentru NVIDIA (NVDA 454,69, -5,08, -1,1%), ceea ce a condus la creșterea ratingului Truist cu o țintă preț de 545 de dolari față de 470 de dolari.

Ceea ce nu a existat vineri au fost rezultate bune pe piață. În ansamblu, piața bursieră a suferit sub povara așteptărilor de fixare a profitului după creșterea mare din această săptămână. Russell 2000, care a crescut cu 4,6% în această săptămână începând de azi, a scăzut cu 1,0% și a înregistrat cele mai mari pierderi dintre principalele indicatoare.

Opt din cele 11 sectoare ale S&P 500 s-au închis în scădere, conduse de sectorul energetic (-2,8%), care a urmat scăderii prețului petrolului (75,40 dolari, -1,51, -2,0%). Cu toate acestea, sectorul energetic a fost singurul sector care a înregistrat o scădere de peste 1,0%.

Și, dimpotrivă, sectorul sănătății (+1,5%) a fost singurul sector care a înregistrat o creștere de peste 1,0%. UnitedHealth a avut un rol important în depășirea acestui sector și a fost motivul pentru care indicele industrial Dow Jones a reușit să își păstreze poziția pe teritoriul pozitiv pe durata zilei.

Starea internă a pieței a evidențiat o tendință de fixare a profitului, care s-a consolidat astăzi. Acțiunile în scădere au depășit cele în creștere într-un raport de 3 la 1 pe NYSE și cu o diferență mai mare de 2 la 1 pe Nasdaq. Volumul tranzacțiilor pe NYSE a fost din nou sub media obișnuită și a înregistrat 815 milioane de acțiuni.

Acțiunile cu mega-capitalizare au demonstrat o relativă forță în timpul tranzacțiilor de vineri, dar s-au retras de la nivelurile mai ridicate în sesiunea de zi înainte de anunțul Nasdaq privind modificarea greutății pentru rebalansarea specială a Nasdaq 100 pe 24 iulie.

Fondul ETF Vanguard Mega-Cap Growth a crescut cu întregi 1,0% în timpul zilei, dar a închis ziua cu o creștere de 0,2%. Fondul ETF Invesco S&P 500 Equal-Weight (RSP) a scăzut cu 0,6%.

În mod separat, acțiunile băncilor au reprezentat un punct central al slăbiciunii, în ciuda rezultatelor bune ale JPMorgan Chase și altor bănci. SPDR Bank ETF (KBE) a scăzut cu 1,9%, iar SPDR Regional Banking ETF (KRE) a scăzut cu 1,9%. Această slăbiciune a fost însoțită de un sentiment de vânzare de știri, având în vedere că KBE și KRE au crescut cu 6,8%, respectiv 7,6% în luna de dinainte de publicarea acestor rezultate.

Tendința de a fixa profitul nu se limitează doar la piața de acțiuni. Acest lucru a fost evident și pe piața obligațiunilor de stat. Randamentul obligațiunilor pe termen de 2 ani, care s-a redus cu 32 de puncte de bază în săptămâna începută astăzi, a crescut cu 12 puncte de bază la 4,73%, în timp ce randamentul obligațiunilor pe termen de 10 ani, care s-a redus cu 29 de puncte de bază în săptămâna începută astăzi, a crescut cu șase puncte de bază la 3,82%.

Miscarea obligatiunilor a fost partial catalizata de presedintele FOMC, Woller, care a declarat ca nu vede motive pentru care FRS nu ar trebui sa creasca dobanzile in luna iulie si ca cele doua majorari ale dobanzilor din ultimele patru sedinte din acest an sunt probabil bazate pe intelegerea actuala a acestuia despre situatie.

- Nasdaq Composite: +34,8% de la începutul anului

- S&P 500: +17,3% de la începutul anului

- S&P Midcap 400: +10,0% de la începutul anului

- Russell 2000: +9,6% de la începutul anului

- Indicele industrial Dow Jones: +4,1% de la începutul anului

Rezumatul datelor economice:

- Indicele preliminar al încrederii consumatorilor al Universității Michigan pentru luna iulie a fost de 72,6 (consensul era de 65,6), în comparație cu valoarea finală de 64,4 pentru luna iunie. În aceeași perioadă acum un an, indicele era de 51,5.

- Concluzia principală din raport este că încrederea consumatorilor în perspectivele economice s-a îmbunătățit datorită încetinirii inflației și a stabilității pe piețele muncii.

- Prețurile importurilor au scăzut cu 0,2% în iunie, după o revizuire în sens negativ de 0,4% (față de -0,6%) în mai. Cu excepția combustibilului, prețurile de import au scăzut cu 0,4% după ajustarea în sus cu 0,0% (față de -0,1%) în luna mai. În schimb, prețurile de export au înregistrat o scădere de 0,9% în luna iunie, după o scădere de 1,9% în luna mai. Cu excepția produselor agricole, prețurile de export au scăzut cu 0,9%, după o revizuire a scăderii de 1,9% (față de -1,8% în mai).

- În termeni anuali, prețurile la import au scăzut cu 6,1% în comparație cu o creștere de 10,7% într-o perioadă de 12 luni, încheiată în iunie 2022, iar prețurile de export au scăzut cu 12,0% în comparație cu o creștere de 18,6% într-o perioadă de 12 luni, încheiată în iunie 2022.

Pentru începutul săptămânii, participanții de pe piață vor avea următoarele date economice:

- 8:30 ora Europei de Est: Starea sectorului de producție Empire State pentru luna iulie (anteriorul 6.6)

Energie: Petrolul Brent se menține sub 80 de dolari - 79.20 la deschiderea săptămânii.

Concluzie: Piața din SUA se află într-o stare de așteptare pentru o corecție mai mică sau mai serioasă. Sunt puține știri săptămâna aceasta - raportul privind vânzările cu amănuntul de marți este important.

Mihail Makarov, mai multe perspective analitice: