Tranziționând în revistă ultima săptămână, vedem că a fost una favorabilă pentru dolar. Indicele său, DXY, în momentul publicării acestui articol, se afla în apropierea valorii de 100,75, recuperându-se după o scădere abruptă săptămâna trecută, în urma publicării indicilor CPI din SUA, care indicau o încetinire suplimentară a inflației în iunie (despre acest lucru am discutat în recenziile noastre anterioare, inclusiv în articolul "Dolarul: la finalul unei săptămâni agitate. Ce se întâmplă în continuare?").

În urma publicării unor date neclare privind piața muncii americane în această lună, datele referitoare la inflație au devenit un alt argument în favoarea vânzărilor masive de dolari.

Cu toate acestea, după cum putem constata, scăderea sa s-a oprit și, la începutul acestei săptămâni, direcția dinamicii dolarului s-a inversat.

Săptămâna viitoare (25 - 26 iulie) va avea loc o nouă întâlnire a Rezervei Federale, iar participanții de pe piață, în ciuda statisticilor macroamericane publicate mai devreme în acest luna, se așteaptă la o creștere a ratei dobânzii de către Federal Reserve în cadrul acestei reuniuni.

Prezentând în prealabil în fața Congresului și apoi la Forumul BCE, președintele Rezervei Federale, Powell, a confirmat tendința conducerii băncii centrale americane de a continua lupta împotriva inflației încă ridicate, afirmând că ar fi "rațional să se majoreze din nou ratele în acest an și poate de două ori".

În același timp, din înregistrările întâlnirii din iunie publicate săptămâna trecută, reiese că liderii Rezervei Federale au exprimat sprijin pentru o continuare a strângerii politicii monetare, deși acest lucru va depinde de datele macroeconomice care vor sosi.

Inflația în SUA încetinește, acesta este un fapt. Dar, așa cum am menționat în recenzia noastră de ieri, ea încetinește nu doar în SUA, ci și în toate țările dezvoltate economic ale lumii, ale căror bănci centrale, la fel ca și FED, implementează deocamdată o politică monetară strictă.

Însă, dacă atât FED, cât și cele mai mari bănci centrale mondiale vor începe în același timp, sau cel puțin sincronizat, să treacă la un proces invers, încetinind treptat ritmul de strângere, atunci în această situație dolarul american poate obține din nou un avantaj, având în vedere stabilitatea relativă și puterea economiei americane.

În același timp, nu trebuie să uităm de situația geopolitică tensionată din lume. Și, având în vedere statutul de activ de protecție, dolarul poate beneficia de sprijin într-un nou val de tensiuni geopolitice sau în începutul unei noi perioade de așa-numita "fugă de riscuri" și în vânzări pe piețele globale de acțiuni, în primul rând - pe cea americană.

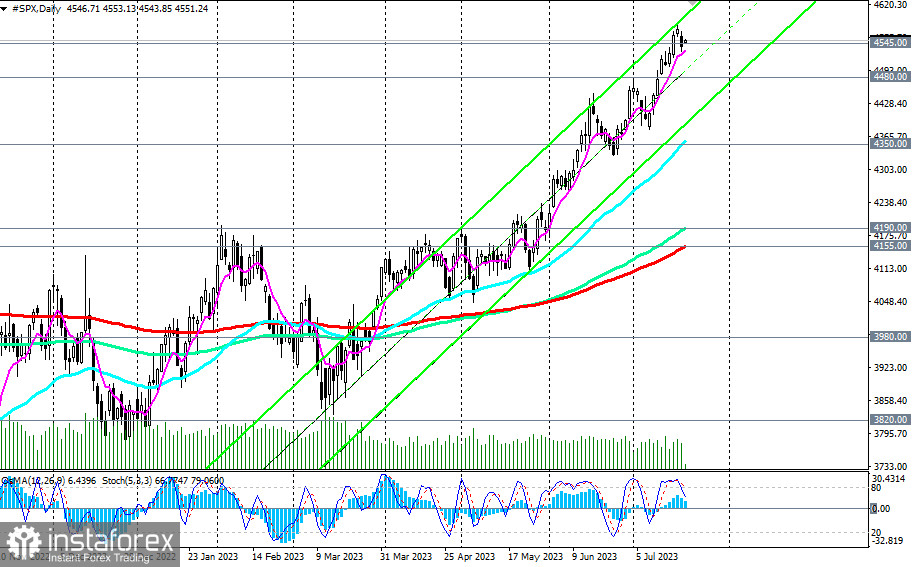

Și așa cum putem vedea din graficele mișcării principalelor indici americane de acțiuni, acestea își mențin o dinamică pozitivă, în ciuda numeroaselor riscuri, inclusiv cele legate de geopolitică.

Săptămâna viitoare, după ședința Rezervei Federale, va fi publicată o estimare preliminară a PIB-ului SUA pentru al doilea trimestru.

În calendarul economic, nu există încă date cu privire la valorile indicatorilor în acest sens.

Dacă ne uităm la raportul anterior, PIB-ul american a crescut cu + 2,0% în primul trimestru, ceea ce a fost mai bun decât prognoza preliminară de creștere de + 1,3%. Datele referitoare la PIB au confirmat reducerea riscurilor de intrare a economiei naționale în recesiune.

Totodată, rapoartele Conference Board, pe baza rezultatelor unui sondaj efectuat în aproximativ 3000 de gospodării americane, continuă să indice un nivel ridicat de încredere a consumatorilor americani (109,7 în iunie, față de valorile anterioare ale indicatorului de 102,3, 101,3, 104,2).

Acest lucru este confirmat și de un alt indice al încrederii consumatorilor din SUA - de la Universitatea Michigan. Evaluarea preliminară a acestuia a înregistrat o creștere semnificativă, până la 72,6 în iulie (față de 64,4, 59,2, 63,5, 62,0 dinainte).

Aceste indicatori sunt un factor principal în cheltuielile consumatorilor, care reprezintă o mare parte din activitatea economică generală, iar nivelul ridicat de încredere a consumatorilor indică creșterea economiei (aceștia vor fi de asemenea publicați în săptămâna următoare, marți și vineri (la ora 14:00 GMT), respectiv).

În același timp, gradul ridicat de protecție a economiei americane față de riscul de recesiune (crearea activă de locuri de muncă, rentabilitatea ridicată a corporațiilor, reducerea ratei economiilor gospodăriilor din SUA, programe de susținere a investițiilor și tranziție energetică) creează premise pentru menținerea interesului investitorilor străini pentru activele americane, conform economiștilor.

Dacă conducătorii Rezervei Federale vor pregăti o surpriză pentru piață și nu vor majora rata dobânzii în cadrul ședinței din iulie sau vor declara o pauză în ciclul de creștere până la sfârșitul anului, se așteaptă accelerarea creșterii indicilor bursieri americani, în primul rând a celor principali, cum ar fi NASDAQ100, DJIA și S&P500 (mai multe detalii și analiza tehnică pot fi găsite în "S&P 500: scenariile de dinamică pentru 21.07.2023").

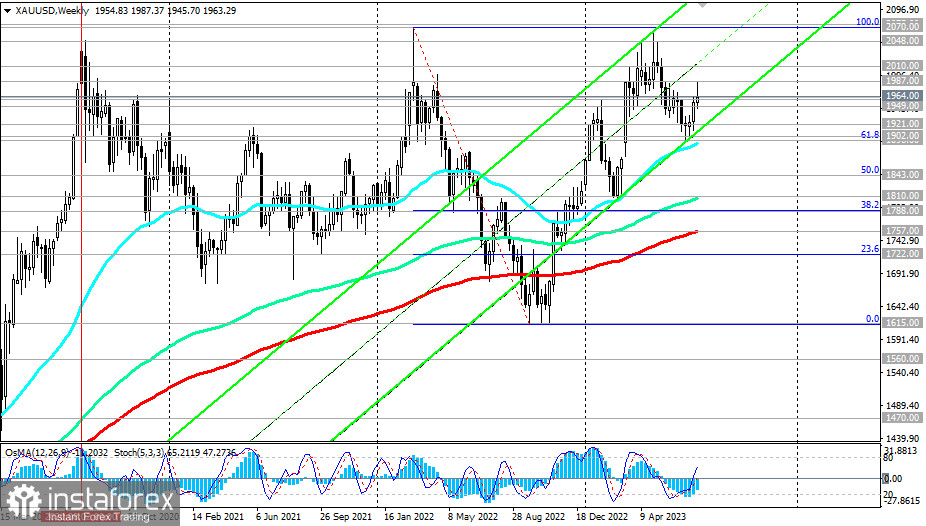

Aceasta se aplică în întregime și pieței metalelor prețioase și, în special, dinamicii aurului.

Prețurile acestuia sunt extrem de sensibile la schimbările în politica monetară a celor mai mari bănci centrale din lume. O politică monetară mai relaxată a băncilor centrale globale, în special a Rezervei Federale, contribuie la creșterea prețurilor metalelor prețioase: în contextul reducerii ratelor dobânzilor, randamentul obligațiunilor SUA scade, în consecință, ratele dobânzilor reale scad, de asemenea. În același timp, Rezerva Federală nu numai că poate renunța la politica de strângere a măsurilor, dar a injectat și aproape 500 de miliarde de dolari în sistemul financiar pentru acoperirea pierderilor netelevizate ale băncilor în perioada crizei bancare din martie a acestui an, ceea ce reprezintă o formă de relaxare cantitativă."

Atunci, cum ne amintim, pe 20 martie 2023, prețul aurului a atins maximul din an (la acea vreme), urcând la peste 2010.00 de dolari pe uncie de trei, iar la sfârșitul lunii aprilie, prețul se apropia din nou de maximul record și de nivelul de 2070.00, atins în martie 2022.

Economiștii consideră că incertitudinea geopolitică persistentă, nivelul încă relativ ridicat al inflației și eventualele probleme legate de creșterea economică vor menține cererea pentru active de protecție, inclusiv pentru aur. Depășirea psihologică a nivelului de 2000.00 dolari pe uncie poate provoca un nou val de cumpărări panicate de aur.

Un alt scenariu, care deocamdată este mai puțin probabil, ar fi asociat cu scăderea sub nivelul de susținere de la 1900.00 și o revenire într-un interval anterior apropiat de 1800.00 dolari pe uncie.

Cât despre calendarul economic de astăzi, în absența unor evenimente importante, în opinia noastră, ar trebui să se aștepte menținerea dinamică ascendentă a dolarului până la sfârșitul zilei de tranzacționare și stabilizarea cotațiilor pentru perechea XAU/USD în apropierea unui nivel important de susținere la scurt termen de 1960.00 (pentru detalii și analiză tehnică, consultați "XAU/USD: scenarii de dinamică pentru data de 21.07.2023").

*) copierea semnalelor în Instaforex -

https://www.ifxtrade.center/ro/forexcopy_system?x=PKEZZ

**) Sistemul PAMM în Instaforex -

https://www.ifxtrade.center/ro/pamm_system?x=PKEZZ

***) deschideți un cont de tranzacționare la Instaforex -

https://www.ifxtrade.center/ro/cont_deschis_live_rapid?x=PKEZZ

sau https://www.ifxinvestment.com/ru/open_live_account?x=PKEZZ