Ținta de PIB din SUA pentru al doilea trimestru a scăzut neașteptat de la 2,4% la 2,1%. De asemenea, cheltuielile de capital, comerțul, deflatorul PIB-ului de la 2,2% la 2,0% și indicele de bază al prețurilor PCE de la 3,8% la 3,7% au fost revizuite în scădere.

Randamentele UST au scăzut, în timp ce așteptările privind rata FRS au rămas aproape neschimbate - probabilitatea unei majorări a ratei cu un sfert de punct în noiembrie este puțin peste 50%.

Înainte de publicarea datelor privind ocuparea forței de muncă în sectorul non-agricol de vineri, datele privind ocuparea forței de muncă de la ADP au oferit încă o dovadă a încetinirii pieței muncii din SUA. Creșterea ocupării forței de muncă în sectorul privat a fost de 177.000 față de estimarea de 195.000, aceasta fiind cea mai slabă creștere din ultimele 5 luni. ADP nu este un indicator fiabil pentru a prezice cum vor evolua cifrele privind ocuparea forței de muncă în sectorul non-agricol, dar, având în vedere recentele publicații privind piața muncii din SUA (cum ar fi datele JOLTs de la începutul acestei săptămâni), raportul ADP a adăugat încredere în scăderea creșterii ocupării forței de muncă în general.

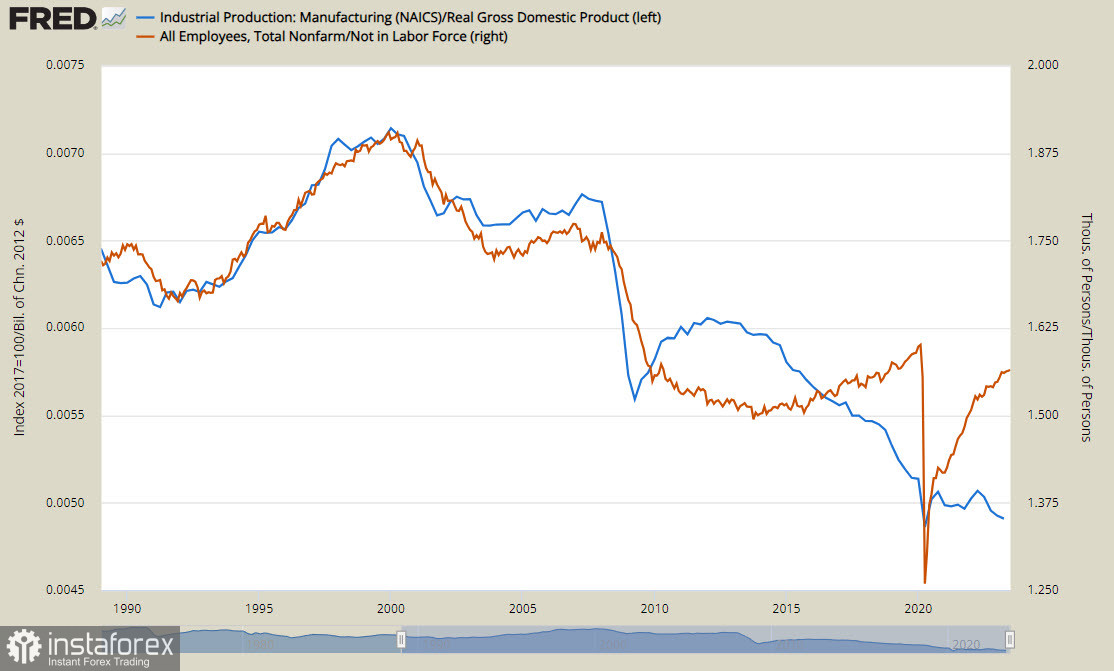

Modificările structurale din economia SUA par tot mai îngrijorătoare - raportul dintre noile locuri de muncă și numărul de persoane care ies din forța de muncă revine la nivelurile pre-pandemice, dar rămâne semnificativ mai scăzut decât înainte de criza din 2008. Ponderea producției industriale în structura generală a economiei continuă să scadă, fără niciun semn de redresare.

Dolarul american este corectat pe întregul spectru valutar pentru a treia zi consecutivă, în primul rând în urma slăbiciunii recente a monedelor europene, însă plecăm de la premisa că această depreciere va fi de scurtă durată și că USD va continua să crească în perspectivă pe termen scurt.

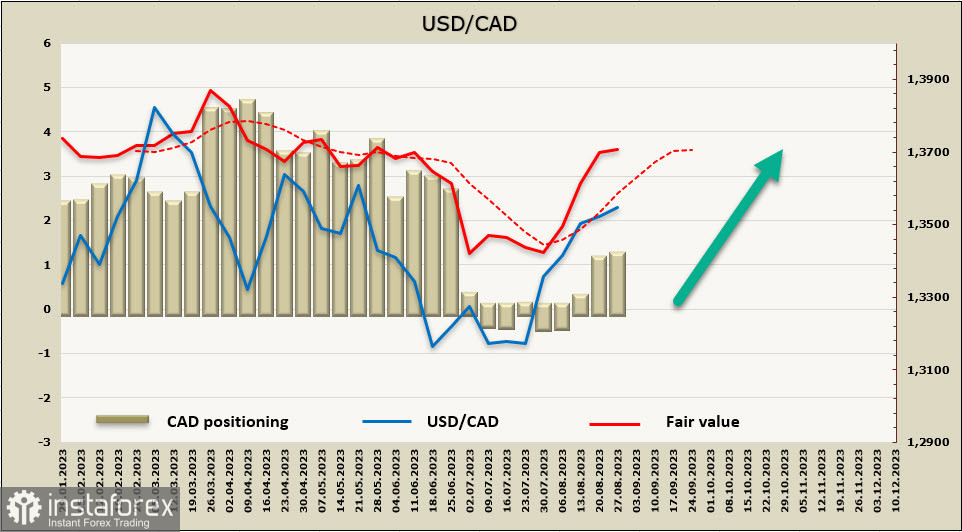

USD/CAD

Reuniunea Băncii Canadei va avea loc pe 6 septembrie, iar mâine va fi publicată cea de-a doua estimare a PIB-ului Canadei pentru al doilea trimestru. Se așteaptă o scădere puternică a ritmului de creștere a PIB-ului de la 3,1% la 1,2%, și întrebarea principală care se pune este dacă încetinirea este durabilă și ce consecințe va avea pentru piețele financiare. Este tot mai clar că Banca Canadei ar trebui să încheie ciclul de majorare a ratei dobânzii în contextul înrăutățirii situației economice.

Până acum, Banca Canadei păstrează tăcerea, așa că publicarea datelor, mai ales dacă acestea vor ieși în afara previziunilor, ar putea genera volatilitate crescută.

Poziționarea speculativă pe CAD rămâne moderat-ursată, în săptămâna raportată, poziția netă s-a schimbat în mod neglijabil și se situează în jurul valorii de -900 milioane de dolari.

Prețul calculat este semnificativ mai mare decât media pe termen lung, impulsul bullish a devenit mai slab, dar tendința se menține.

Dolarul canadian, în ciuda scăderii generale a USD de la nivelurile maxime, nu va găsi prea multă putere pentru a se întări. Trendul, atât din punct de vedere tehnic, cât și fundamental, rămâne în favoarea taurilor, așa că așteptăm o nouă încercare de testare a zonei de rezistență 1.3640/70, cu ieșire la partea superioară a canalului 1.3700/30, ulterior fie un revenire în canal, fie o încercare de sfărmare în sus. În cazul în care există un impuls în favoarea taurilor, următorul obiectiv va fi maximul local de 1.3857.

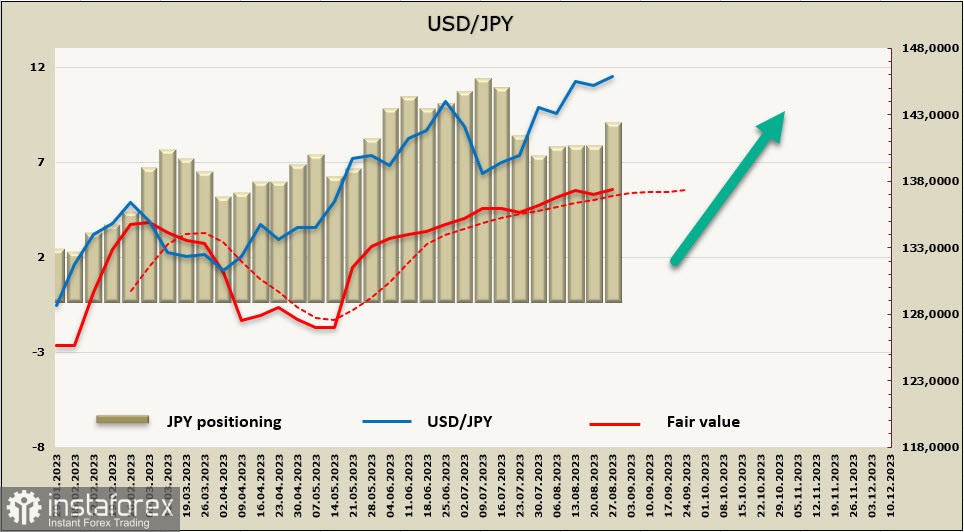

USD/JPY

Producția industrială din Japonia a scăzut în iulie cu 2%, acest lucru fiind mai mult decât prognoza. Evaluarea a trecut de la "producția industrială demonstrează semne de creștere la un ritm moderat" până la "producția oscilează". Livrările de bunuri de capital (fără echipamente de transport), care reprezintă un indicator pentru investițiile de capital, au scăzut cu 4,5% față de luna anterioară în iulie, a doua lună consecutivă de scădere. Bunurile de consum durabile (inclusiv autovehiculele) au scăzut cu 7,0%, ceea ce reprezintă prima scădere în șase luni.

În același timp, volumul vânzărilor cu amănuntul a crescut de la 5,6% la 6,8% în ritm anual, ceea ce depășește semnificativ așteptările. Cererea de consum rămâne ridicată, ceea ce înseamnă că amenințarea presiunii inflaționiste persistă. Probabilitatea ca Banca Japoniei să decidă în condițiile actuale să renunțe la politica dobânzilor negative a devenit puțin mai mare, ceea ce poate susține în perspectiva pe termen scurt yenul, dar nu există temeiuri pentru o întoarcere completă până la apariția unor semnale clare de la Banca Japoniei.

Yenul japonez se vinde cel mai activ, după cum reiese din ultimul raport CFTC. În săptămâna raportată, poziția scurtă netă a crescut cu 1,2 miliarde și a ajuns la -8,2 miliarde, prețul calculat crește nu atât de intens, dar rămâne peste media pe termen lung și are o tendință de creștere continuă.

USD/JPY a stabilit un nou maxim local de 147.40 și există toate motivele să se presupună că creșterea va continua. Până la nivelul record de lungă durată de 151.96 mai este puțin timp, acesta fiind obiectivul principal pe termen scurt. Situația politică internă în Japonia și intervențiile valutare asociate cu aceasta din partea Băncii Japoniei ar putea împiedica o creștere ulterioară. Nivelul de suport este de 145.10 sau, în cazul unor acțiuni active ale BoJ, mijlocul canalului 143.20/40. Să contezi pe o inversare completă în situația actuală este cu siguranță prematur.