Victoria într-un singur război nu înseamnă victorie în întregul război. Chiar dacă EUR/USD ar putea crește în urma unei majorări a ratei de depozit a BCE la 4%, perechea totuși are un viitor sumbru. Slăbiciunea economiei zonei euro este înrăutățită de venirea iernii și noile temeri referitoare la reluarea crizei energetice. Diferența dintre ratele piețelor obligațiunilor SUA și Germaniei este atât de mare încât este puțin probabil ca cineva să vrea să-și înapoieze banii din America de Nou în Vechea Europă. Și asta nu sunt decât niște avantaje "medved" ale perechii valutare principale.

Bank of America rămâne în tabăra vânzătorilor de euro, chiar dacă BCE, prin majorarea ratelor, ar provoca o creștere pe termen scurt a cotațiilor EUR/USD. Prima pe piețele obligațiunilor din SUA, perspectivele mai optimiste ale economiei americane în comparație cu cea europeană și creșterea prețurilor pe piețele materiilor prime, care nu sunt favorabile pentru o importator de materii prime ca zona euro, permit băncii să aibă o perspectivă "medved" asupra perechii valutare principale.

Nomura consideră că continuarea creșterii activelor materiale poate duce perechea EUR/USD la nivelul de 1,04, în timp ce Citigroup a redus previziunea sa pentru euro de la 1,14 la 1,06 pentru următoarele 12 luni. Compania este convinsă că recesiunea va lovi zona euro mai devreme decât Statele Unite. Având în vedere faptul că economia americană continuă să ignore semnalele de inversare a curbei randamentelor, este de așteptat să se întâmple așa cum arată.

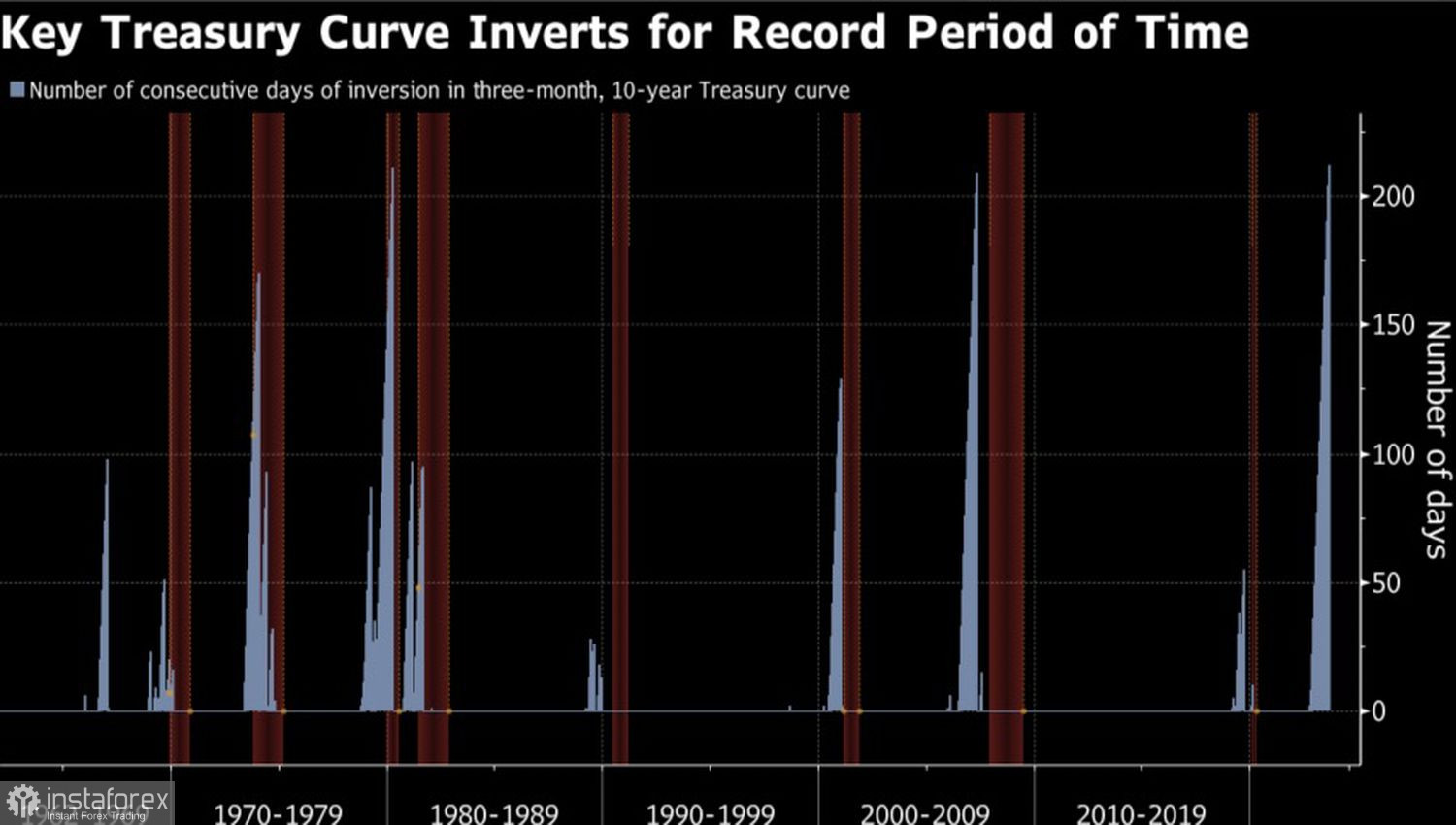

Ca o informație suplimentară, diferența dintre ratele la obligațiuni pe 10 ani și biletele de trezorerie pe 3 luni ale SUA a atins un record de durată în zona roșie. Acesta a fost înregistrat în anii 1980. Inversarea indicatorului în 2022 a permis experților Bloomberg să previzioneze o scădere în 2023. Până acum, aceasta nu s-a întâmplat, dar asta nu înseamnă că recesiunea nu va veni mai târziu. De exemplu, în 2024. Nu degeaba s-a întors curba randamentelor? A anticipat corect toate cele 8 recesiuni anterioare din economia SUA.

Durata inversării curbei randamentelor în SUA

TS Lombard consideră că factorul de exceționalitate americană va continua să susțină dolarul american și în 2024.

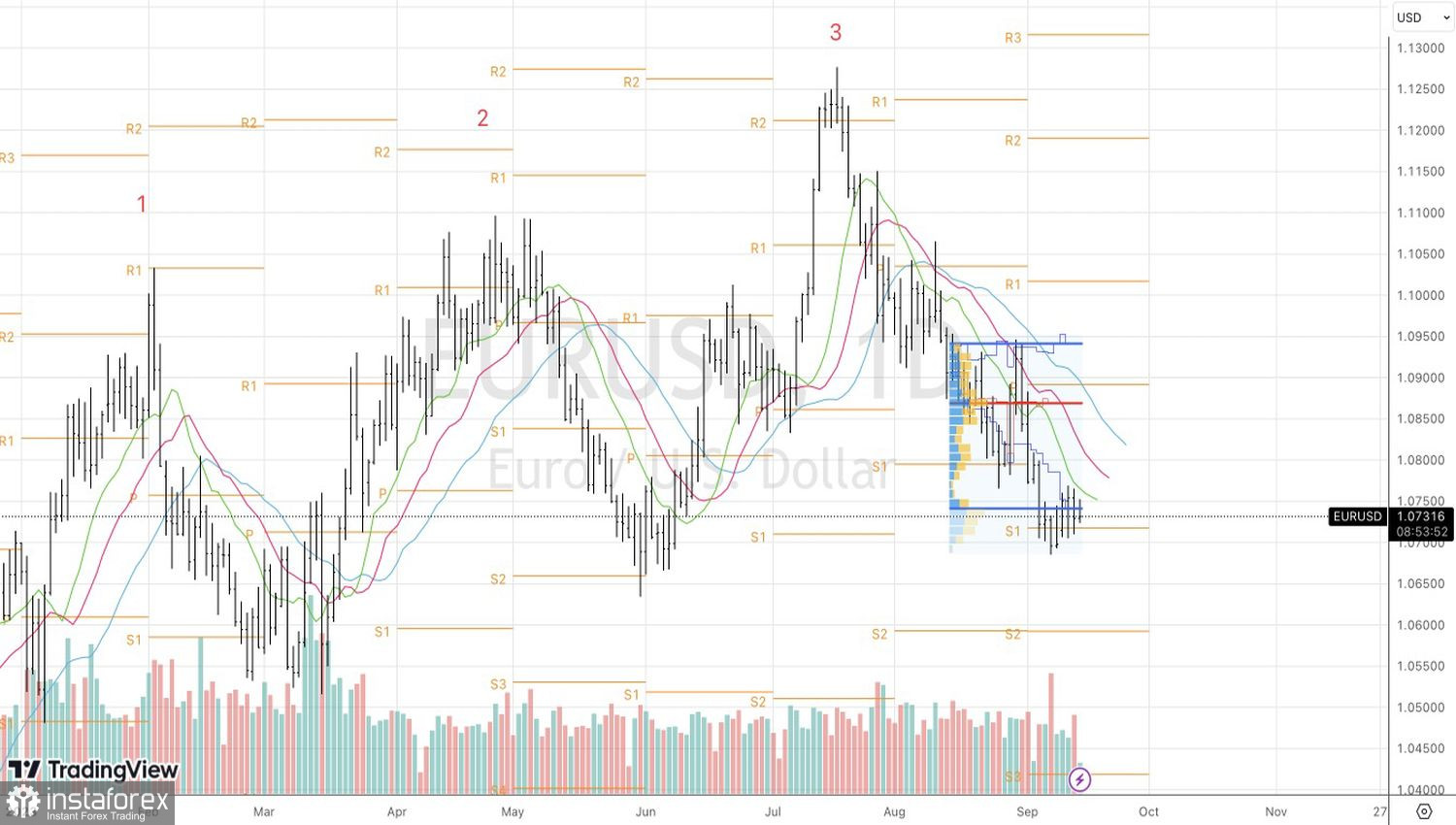

Oricum ar fi, acum perechea EUR/USD trebuie să treacă testul ședinței BCE. Banca Centrală Europeană a decis să crească rata depozitelor de la 3,75% la 4%, ceea ce era așteptat de 32 din cei 34 de experți Bloomberg. Piața evalua șansele unui astfel de rezultat la 70%. Creșterea acestora a susținut euro înaintea întâlnirii Consiliului de Conducere. Cu toate acestea, deoarece decizia regulatorului nu a fost o surpriză, principala pereche valutară a scăzut sub 1,07.

Investitorii se tem că strângerea politicii monetar-creditare va necesita o atitudine neutră sau "dovăduitoare" de la Christine Lagarde. Franceza ar putea pune o barieră insurmontabilă în calea creșterii costului împrumuturilor sau să discute prea mult despre slăbiciunea economiei zonei euro.

Tehnic, pe graficul zilnic, incapacitatea "tăurilor" de a atinge limita inferioară a intervalului valorii corecte în apropiere de 1,0765 și pivotul de la nivelul 1,072 denotă slăbiciunea lor. Scăderea perechii sub minimul local de 1,0685 poate constitui baza pentru vânzări în direcția 1,059.