Principalii indici ai Wall Street-ului au închis în creștere vineri, pe măsură ce investitorii și-au concentrat din nou atenția asupra companiilor Big Tech. Aceasta a urmat unei vânzări masive mai devreme în săptămână, iar datele pozitive privind inflația au sporit încrederea că Federal Reserve ar putea începe în curând să reducă ratele dobânzii.

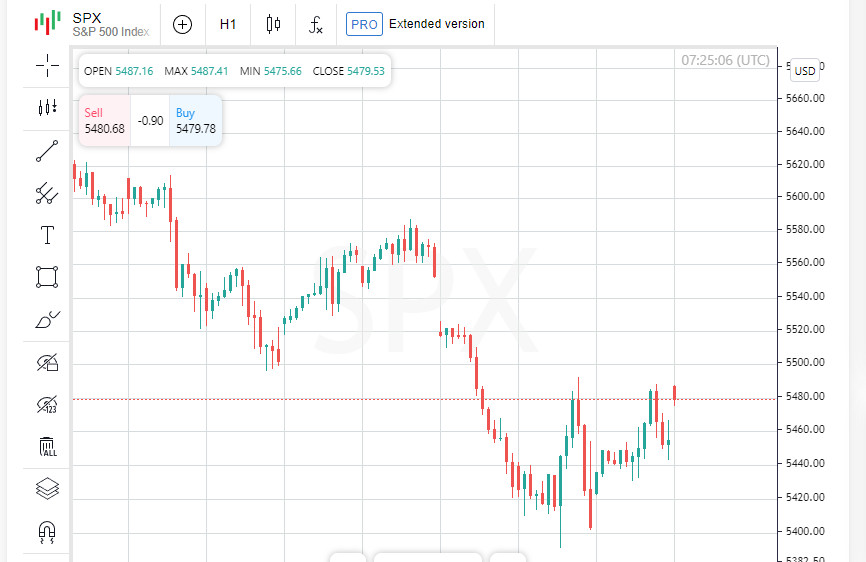

Deși atât S&P 500 (.SPX), cât și Nasdaq Composite (.IXIC) au înregistrat câștiguri, nu au reușit să-și recupereze complet pierderile din cele două sesiuni anterioare. Ambii indici au încheiat săptămâna în scădere, marcând a doua lor săptămână consecutivă de declin.

Dow Jones Industrial Average (.DJI) a încheiat săptămâna în creștere, susținut de câștigurile conglomeratului industrial 3M (MMM.N). Acțiunile companiei au explodat cu 23%, cea mai mare creștere procentuală zilnică din ultimele decenii, după ce compania a ridicat limita inferioară a previziunii de profit anual ajustat.

Investitorii, speriați de volatilitatea recentă, se pregătesc pentru veniturile marilor companii tehnologice, o reuniune a Federal Reserve și datele despre ocuparea forței de muncă, care vor fi urmărite cu atenție săptămâna viitoare. Aceste evenimente ar putea determina traiectoria pe termen scurt a acțiunilor americane după o perioadă de oscilații sălbatice.

Un raliu de mai multe luni al acțiunilor Big Tech s-a oprit în a doua jumătate a lunii iulie, declanșând o vânzare masivă. Indicii S&P 500 și Nasdaq Composite au înregistrat miercuri cele mai mari pierderi zilnice din 2022, în urma unor rapoarte de câștiguri dezamăgitoare de la Tesla (TSLA.O) și Alphabet, compania mamă a Google (GOOGL.O).

Cinci din cele șapte acțiuni din așa-numita "Magnificent Seven" au crescut cu 2,7% vineri. Excepțiile au fost Tesla (TSLA.O) și Alphabet (GOOGL.O), ale căror rezultate slabe de miercuri au declanșat o vânzare masivă pe piață. Ambele companii au scăzut cu 0,2%, acțiunile Alphabet atingând cel mai scăzut nivel de închidere din 2 mai.

Publicarea mai multor rapoarte de câștiguri de la "Magnificent Seven" săptămâna viitoare ar putea avea un impact semnificativ asupra perspectivei pe termen scurt a pieței, deoarece acestea vor determina direcția viitoare a acesteia.

„Ceea ce vedem de la Apple, Microsoft și Amazon.com săptămâna viitoare va determina cu adevărat dacă rotația actuală a acțiunilor continuă și în ce direcție merge piața”, a spus Greg Bootle, șeful strategiei de acțiuni și derivate din SUA la BNP Paribas.

Rotația pieței se referă la mutarea investitorilor de la acțiuni cu creștere mare și evaluări ridicate către sectoare mai puțin valoroase, cum ar fi acțiunile de talie medie și mică.

Acest proces pare să se fi accelerat în ultimele săptămâni, deoarece indicii de small-cap, cum ar fi Russell 2000 (.RUT) și S&P Small Cap 600 (.SPCY), au atins cele mai mari închideri săptămânale pentru a patra săptămână consecutivă.

Russell 2000 (.RUT) a înregistrat al treilea câștig săptămânal consecutiv, cea mai bună performanță pe trei săptămâni din august 2022.

Aceste companii de small-cap, sensibile din punct de vedere economic, au fost susținute vineri de o creștere modestă a prețurilor din SUA în iunie, subliniind slăbirea inflației și deschizând posibilitatea ca Fed să înceapă să relaxeze politica încă din septembrie.

Probabilitatea unei reduceri a ratei dobânzii de 25 puncte de bază la reuniunea Fed din septembrie a rămas neschimbată la aproximativ 88% după publicarea datelor privind inflația PCE, potrivit datelor CME FedWatch. Traderii continuă să se aștepte la două reduceri ale ratei până în decembrie, arată datele LSEG.

„Credem că datele economice robuste susțin o tranzacționare mai amplă”, a spus Adam Hetts, șeful global al activelor multiple la Janus Henderson, menționând că acțiunile de small-cap au depășit performanța S&P 500 cu peste 10% în ultima lună.

Creșterea activității de tranzacționare a contribuit, de asemenea, la ridicarea sectoarelor ciclice. Toate cele 11 sectoare ale indicelui S&P 500 au crescut vineri, conduse de industriași (.SPLRCI) și materiale (.SPLRCM).

Vineri, S&P 500 (.SPX) a crescut cu 59,88 puncte, sau 1,11%, la 5.459,10, în timp ce Nasdaq Composite (.IXIC) a crescut cu 176,16 puncte, sau 1,03%, la 17.357,88. Dow Jones Industrial Average (.DJI) a crescut cu 654,27 puncte, sau 1,64%, la 40.589,34.

În ultima săptămână, Dow a câștigat 0,75%, în timp ce S&P 500 a scăzut cu 0,82%, iar Nasdaq a scăzut cu 2,08%.

Printre companiile care au văzut creșteri ale acțiunilor lor datorită rapoartelor de câștiguri pozitive se numără Deckers Outdoor (DECK.N), care a sărit cu 6,3% după ce și-a ridicat prognoza de profit pentru întregul an, și compania de servicii pentru câmpuri petroliere Baker Hughes (BKR.O), care a crescut cu 5,8% după ce a depășit estimările de profit pentru al doilea trimestru.

Acțiunile Norfolk Southern (NSC.N) au crescut cu 10,9%, cel mai mare câștig într-o zi din martie 2020, după ce operatorul de căi ferate a raportat un profit trimestrial care a depășit așteptările de pe Wall Street, datorită prețurilor puternice pentru serviciile sale.

Între timp, acțiunile producătorului de echipamente medicale Dexcom (DXCM.O) au scăzut cu 40,6% după ce și-a redus prognoza de venituri pentru întregul an, cauzând o dezamăgire semnificativă printre investitori.

Volumul tranzacțiilor la bursele din Statele Unite a totalizat 10,92 miliarde de acțiuni, sub media de 20 de zile de 11,61 miliarde de acțiuni.

În timp ce S&P 500 este încă cu doar 5% sub maximul său istoric și a câștigat aproape 14% în acest an, unii investitori încep să-și facă griji că optimismul de pe Wall Street cu privire la creșterea câștigurilor viitoare ar putea fi excesiv. Acest lucru ar putea lăsa acțiunile vulnerabile dacă companiile nu reușesc să îndeplinească așteptările în lunile următoare.

Investitorii așteaptă de asemenea comentariile din cadrul ședinței Federal Reserve de miercuri pentru a vedea dacă factorii de decizie intenționează să reducă ratele dobânzilor, ceva ce mulți participanți la piață așteaptă în septembrie. Datele privind ocuparea forței de muncă care urmează să fie publicate mai târziu în săptămână, inclusiv raportul lunar din piața muncii, ar putea oferi o imagine mai clară a severității declinului pieței muncii.

Aceste evenimente ar putea avea un impact semnificativ asupra direcției viitoare a pieței, iar investitorii vor urmări îndeaproape pentru a-și ajusta strategiile și a mitiga riscul.

"Acesta este un moment critic pentru piețe," a spus Bryant VanCronkhite, manager de portofoliu senior la Allspring. "Investitorii încep să se întrebe de ce plătesc prețuri atât de mari pentru companiile legate de AI, în timp ce piața este îngrijorată că Fed ar putea rata o aterizare lină, cauzând o volatilitate semnificativă."

Săptămânile recente au arătat o schimbare departe de giganții tehnologiei dominante și spre sectoare care au fost mult timp neglijate, inclusiv acțiunile mici și valorile instituțiilor financiare.

Indicele Russell 1000 Value a câștigat peste 3% în ultima lună, în timp ce Indicele Russell 1000 Growth a scăzut aproape 3%. Indicele Russell 2000 Small Cap a câștigat aproape 9% în această perioadă, în timp ce S&P 500 a pierdut mai mult de 1%.

Piețele sunt în prezent destul de sigure că Fed va începe să reducă ratele dobânzilor la ședința sa din septembrie, cu o reducere de 66 de puncte de bază prognozată până la sfârșitul anului, conform instrumentului CME FedWatch.

Datele așteptate privind ocuparea forței de muncă care urmează să fie publicate mai târziu în această săptămână ar putea schimba aceste prognoze. Dacă datele arată că economia încetinește mai repede, șansele unei reduceri a ratei dobânzii ar putea crește. În schimb, dacă ocuparea forței de muncă crește, ar putea semnaliza o recuperare economică, ceea ce, la rândul său, ar putea influența deciziile Fed.