Acțiuni americane sub presiune: Ce se întâmplă?

Piețele de acțiuni din SUA au avut o joi dificilă, pe măsură ce investitorii au digerat noile date economice și așteptau cu nerăbdare noi acțiuni din partea Federal Reserve. Așteptările erau concentrate pe o posibilă reducere a ratei dobânzii, pe care reglementatorul ar putea să o anunțe încă de vineri.

Sectorul tehnologic scade

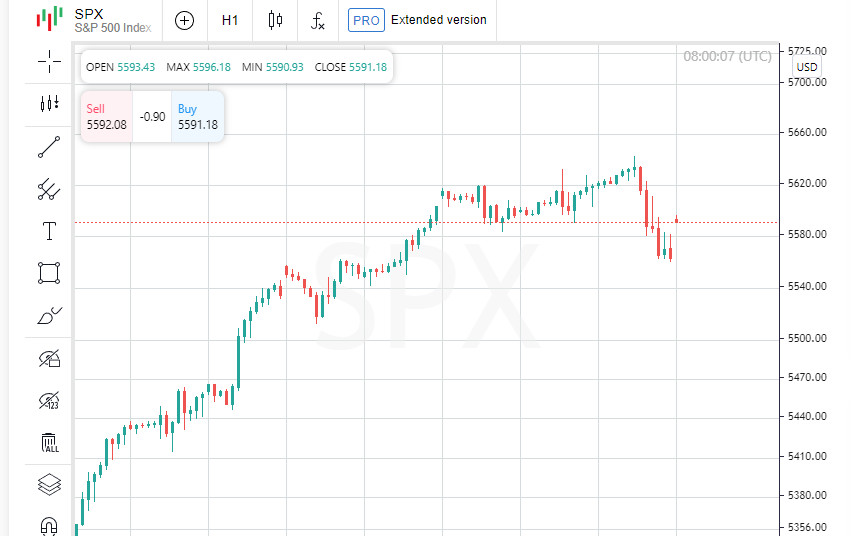

Cele trei mari indici bursieri americani au încheiat ziua cu pierderi semnificative. Sectorul tehnologic a fost în mod special sub presiune, ceea ce s-a reflectat în scăderea tuturor indicilor. Dow Jones Industrial Average (.DJI) a pierdut 0,43%, ajungând la 40,712 puncte. S&P 500 (.SPX) a scăzut cu 0,89% la 5,570, în timp ce Nasdaq Composite (.IXIC) a scăzut cu 1,67% pentru a încheia ziua la 17,619.

Sentimentul pieței: Fed și perspectivele ratei dobânzii

Sentimentul pieței a fost complicat și de datele din minuta ședinței Federal Reserve publicată miercuri. Conform documentului, majoritatea membrilor comitetului Fed consideră că, sub rezerva datelor așteptate, o reducere a ratei dobânzii în septembrie va fi un pas probabil. Această declarație a întărit așteptările pieței privind viitoarea politică a reglementatorului.

Datele privind piața muncii și activitatea economică

Joi au adus și statistici proaspete despre piața muncii, care au arătat o creștere a numărului de aplicații pentru ajutor de șomaj în SUA în ultima săptămână. Acest lucru indică o încetinire treptată a pieței muncii. În același timp, există o scădere a activității economice, ceea ce poate indica o încetinire generală a creșterii economice. Aceste semne de relaxare a inflației ar putea oferi Fed mai multă flexibilitate pentru a se concentra pe crearea de locuri de muncă.

Ratele ipotecare și redresarea pieței imobiliare

Cu economia în încetinire, ratele ipotecare au început deja să scadă. Acest lucru a stimulat o revenire neașteptat de puternică a vânzărilor de locuințe existente luna trecută, unul dintre puținele semne pozitive în mediul actual.

Previziunile experților

Conform lui Steve Englander, strateg de piață la Standard Chartered Bank, minuta Fed arată că Fed este aproape de a-și atinge ținta de inflație. În același timp, creșterea șomajului crește probabilitatea ca Fed să reducă ratele cu 50 de puncte de bază în viitorul apropiat.

Astfel, piețele așteaptă cu nerăbdare declarațiile privind politica Fed de vineri, care ar putea modela viitorul economiei și piețelor financiare americane.

Așteptări de victorie asupra inflației

Steve Englander de la Standard Chartered Bank a remarcat în scrisoarea sa că, deși Fed nu declară încă o victorie completă asupra inflației, arată clar încredere că acest moment este aproape. Astfel de declarații cresc atenția investitorilor asupra viitoarelor mișcări ale Federal Reserve și impactul lor potențial asupra piețelor.

Piețele globale: O inversare puternică

Piețele de acțiuni globale, care au arătat recent câștiguri impresionante după oscilări volatile, sunt din nou sub presiune. Indicele global (.MIWD00000PUS) a scăzut cu 0,6%, reflectând preocupările crescânde ale investitorilor cu privire la viitoarele evoluții ale piețelor financiare.

Europa: Creștere împotriva tendinței

În ciuda nervozității generale de pe piețele globale, acțiunile europene (.STOXX) au reușit să arate o dinamică pozitivă, crescând cu 0,35%. Liderii creșterii au fost companii din sectoarele de retail și sănătate, care au profitat de situația favorabilă de pe piață. Acțiunile au fost susținute și de datele din zona euro, care au arătat un nivel neașteptat de puternic al activității economice în luna august.

Piețele asiatice în creștere

Piețele de acțiuni asiatice au arătat de asemenea creșteri. Indicele MSCI al acțiunilor din Asia-Pacific, excluzând Japonia (.MIAPJ0000PUS), a crescut cu 0,3%. Acesta este un semn de optimism în regiune, în ciuda volatilității generale a piețelor globale.

Petrolul se recuperează

Prețurile petrolului, care au fost în scădere pe fondul temerilor legate de cererea globală, au început să crească din nou. Petrolul american și Brent au câștigat aproximativ 1,4% într-o zi, semnalând revenirea investitorilor către activele legate de energie.

Randamentele obligațiunilor și dolarul: noi tendințe

Randamentele obligațiunilor din zona euro au crescut după ce datele au arătat rezultate mai bune decât cele așteptate în sectorul serviciilor în august. Cu toate acestea, presiunile salariale în regiune s-au redus, adăugând nuanță imaginii economice generale.

Dolarul, care recent a atins un minim de 13 luni față de euro, a început să se recupereze. Indicele dolarului a crescut cu 0,4%, indicând o revenire a încrederii în moneda SUA înaintea unui discurs important al președintelui Fed, Jerome Powell, programat pentru vineri. Investitorii vor urmări cu atenție comentariile acestuia, care ar putea influența direcția viitoare a dolarului.

Ca rezultat, piețele globale continuă să arate dinamici mixte, cu așteptări de acțiuni suplimentare ale băncilor centrale și impactul datelor macroeconomice asupra sentimentului investitorilor devenind centrul atenției.

Impactul unei reduceri a ratei în SUA asupra economiei globale

O posibilă reducere a ratei dobânzii în Statele Unite ar putea crea un mediu mai favorabil pentru băncile centrale din alte țări, oferindu-le mai mult spațiu de manevră. Joi, Bank of Korea a sugerat posibilitatea unei reduceri a ratei dobânzii în octombrie, în timp ce Bank Indonesia a declarat că este pregătită să reducă ratele în ultimul trimestru al acestui an. Totuși, există o opinie pe piețele financiare că procesul de relaxare în SUA va dura mai mult decât în alte părți ale lumii, ceea ce ar putea avea un impact semnificativ asupra economiei globale.

Așteptările pieței: Perspective asupra ratelor

Futuresurile pentru ratele dobânzilor arată că investitorii se așteaptă ca Rezerva Federală a SUA să reducă ratele cu 25 de puncte de bază luna viitoare, cu o reducere de 50 de puncte de bază de asemenea posibilă. Previziunile indică faptul că ratele din SUA ar putea scădea cu aproximativ 213 puncte de bază până la aproximativ 3,2% până la sfârșitul lui 2025. În comparație, Europa este așteptată să reducă ratele cu o sumă mai mică, de aproximativ 157 puncte de bază, ceea ce ar duce rata la aproximativ 2,09%.

Randamentele Trezoreriei SUA se recuperează

Randamentele Trezoreriei SUA au început să se recupereze după ce au atins minimuri de două săptămâni în sesiunea de tranzacționare anterioară, susținute de o creștere a randamentelor pe piețele de obligațiuni europene. Randamentul obligațiunii americane pe 10 ani a crescut cu 8,6 puncte de bază până la 3,862% de la 3,776% cu o zi înainte. Randamentul obligațiunii pe 2 ani a arătat, de asemenea, câștiguri semnificative, crescând cu 9,4 puncte de bază până la 4,0161% de la 3,922% miercuri seara.

FX: Performanța Euro și Lira

Euro, care a crescut constant pe parcursul lunii, a scăzut brusc cu 0,4%. Între timp, lira sterlină a arătat dinamici interesante: a atins un nou maxim de 13 luni față de dolar mai devreme în zi și s-a întărit față de euro. Acest lucru s-a întâmplat pe fondul publicării datelor care au confirmat o creștere constantă a activității comerciale în Marea Britanie în a doua jumătate a anului 2024. Cu toate acestea, până la sfârșitul zilei, cursul lirei s-a corectat ușor și a atins valoarea de 1,3086 dolari.

Așadar, piețele financiare globale continuă să reacționeze la acțiunile băncilor centrale, precum și la datele macroeconomice, ceea ce implică schimbări în randamentele obligațiunilor și ratele de schimb. Atenția investitorilor rămâne concentrată pe deciziile viitoare ale Fed și pe posibilele consecințe asupra economiei globale.

Aurul sub presiune: ce se află în spatele scăderii prețului?

Prețurile aurului au scăzut brusc cu peste 1%, asociate cu un dolar mai puternic și creșterea randamentelor obligațiunilor Trezoreriei SUA. Acești factori exercită o presiune semnificativă asupra metalului prețios, care este văzut în mod tradițional ca un refugiu sigur pentru investitori în perioade de instabilitate economică.

Băncile centrale la Simpozionul Economic din Jackson Hole

Pe fondul acestor schimbări, reprezentanți cheie ai băncilor centrale din întreaga lume s-au adunat la Jackson Hole pentru simpozionul economic anual. Toate privirile sunt ațintite asupra președintelui Fed, Jerome Powell, vineri, când cuvintele sale vor determina cât de rapid și de decisiv va începe ciclul de relaxare al Fed.

Anticiparea deciziei Fed: previziuni prudente

Potrivit analistului Ladner, Powell este probabil să calmeze piețele semnalând o reducere a ratei dobânzii în septembrie. Cu toate acestea, el a spus că președintele Fed va fi precaut în comentariile sale, neprezentând declarații ferme despre mărimea reducerii — 25 sau 50 de puncte de bază. Se așteaptă ca acesta să pregătească piața pentru o reducere mai modestă de 25 de puncte de bază.

Așteptările acestea au fost consolidate de declarațiile altor figuri de bază ale Fed. Joi, președintele Fed din Kansas City, Frank Schmidt, președintele Fed din Boston, Susan Collins și președintele Fed din Philadelphia, Patrick Harker, toți au spus că credeau că o reducere a ratei dobânzilor era iminentă și ar putea începe în curând.

Investitori neliniștiți: Creșterea indexului de volatilitate

Indicele de Volatilitate CBOE (.VIX), adesea utilizat ca un etalon al anxietății de pe piață, a crescut brusc la 18, cel mai ridicat nivel intraday din ultima săptămână. Cu toate acestea, indicele a scăzut ușor ulterior, stabilindu-se la 17,56.

Sectore tehnologic sub atac

Dintre cele 11 sectoare principale ale S&P 500, tehnologia (.SPLRCT) a fost cel mai mare pierzător, scăzând cu 2,1%. În același timp, sectorul imobiliar (.SPLRCR) a fost printre liderii în creștere, ceea ce indică o schimbare a intereselor investitorilor în contextul incertitudinii actuale de pe piață.

Snowflake: Prognoză optimistă și scădere neașteptată

În contextul instabilității generale, merită menționată fluctuația individuală a acțiunilor companiilor. De exemplu, Snowflake (SNOW.N) și-a îmbunătățit prognoza pentru veniturile anuale din produse, dar acest lucru nu a ajutat la menținerea acțiunilor companiei. În ciuda prognozei pozitive, acțiunile companiei de date cloud au scăzut cu 14,7%, deoarece prognoza de marjă a rămas neschimbată, ceea ce a dezamăgit investitorii.

Astfel, în contextul așteptărilor privind deciziile Fed și a turbulenței generale de pe piață, investitorii continuă să caute poziții stabile, ceea ce se reflectă atât în mișcările marilor indici, cât și ale acțiunilor individuale.

Zoom câștigă încredere

Acțiunile Zoom Video Communications (ZM.O) au înregistrat un salt impresionant, crescând cu 13,0%. Creșterea puternică a venit după ce compania și-a îmbunătățit prognoza pentru veniturile anuale. Într-un moment în care multe companii se confruntă cu dificultăți, Zoom demonstrează că nu numai că își păstrează poziția, dar și crește, ceea ce a captat atenția investitorilor.

Scădere pentru Advance Auto Parts: Prognoză negativă

În contrast cu succesul Zoom, acțiunile Advance Auto Parts (AAP.N) au suferit o scădere abruptă, pierzând 17,5% din valoarea lor. Aceasta s-a întâmplat după ce compania și-a revizuit în scădere prognoza profitului anual. Această mișcare a dezamăgit investitorii, ceea ce a condus la o scădere semnificativă a cotațiilor.

Piața în roșu: Sentimentul pe burse

Sentimentul pe bursele de valori nu a fost clar optimist joi. Acțiunile în scădere le-au depășit numeric pe cele în avans pe Bursa de Valori din New York (NYSE) cu un raport de 2,16 la 1. La fel a fost și pe Nasdaq, unde pentru fiecare acțiune în avans, 2,25 au scăzut.

Noi maxime și minime în contextul volatilității

S&P 500 a înregistrat 58 de noi maxime pe 52 de săptămâni în acea zi, în ciuda trendului general descendent. În același timp, a avut doar un nou minim. Compusul Nasdaq a înregistrat, de asemenea, activitate, cu 83 de noi maxime, dar și un număr mare de noi minime, 68.

Activitate de tranzacționare în contextul scăderii volumului

Activitatea de tranzacționare pe bursele din SUA a scăzut, volumul total al tranzacțiilor fiind de 9,79 miliarde de acțiuni, sub media de 20 de zile de 11,89 miliarde de acțiuni. Scăderea volumului poate indica incertitudinea investitorilor și așteptarea de noi semnale din partea pieței.

Așadar, fluctuațiile actuale de pe piață continuă să demonstreze sentimente complexe printre investitori, unde fricile și precauția domină pe fundalul succesului individual al unor companii.