Economia SUA a generat cea mai mare creștere (+353.000) de locuri de muncă non-agricole începând de la creșterea bruscă în ianuarie 2023. În plus, câștigurile din locurile de muncă din decembrie au fost revizuite în sus cu 117.000 de poziții, totalizând 333.000 pentru luna respectivă. Creșterea salarială s-a accelerat la +0,6% lunar.

Desigur, un singur raport puternic nu este încă o dovadă concludentă, dar în orice caz, contradictează în mod semnificativ declarația șefului Rezervei Federale, Jerome Powell, conform căreia piața muncii se reechilibrează sau că crearea de locuri de muncă s-a încetinit. Dacă exprimăm mandatul Fed în cele mai simple termeni, sună cam așa: "trebuie să strângem condițiile financiare pentru a reduce cererea consumatorilor și, în consecință, inflația." Ei bine, Fed a crescut rata la 5,5%, și după toate criteriile, acest lucru ar fi trebuit să ducă la încetinirea economică și scăderea cererii consumatorilor, dar ceva nu a mers bine.

Ultimele date privind PIB-ul pentru al patrulea trimestru nu indică o încetinire economică, iar piața muncii creează la fel de multe sau chiar mai multe locuri de muncă. Cheltuielile consumatorilor rămân ridicate și, dacă condițiile financiare se relaxează, așa cum se așteaptă piața, este posibil ca în loc de reducerea ratei să fie nevoie să o creștem din nou.

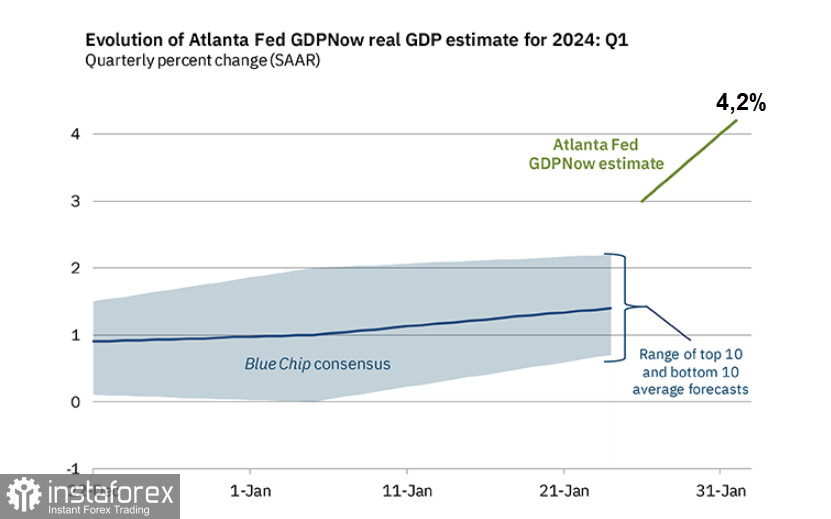

Această concluzie surprinzătoare rezultă direct din cele mai recente rapoarte. PIB-ul SUA a crescut cu un ritm anual de 3.3% în al patrulea trimestru. Estimarea modelului GDPNow pentru creșterea reală a PIB-ului (la ajustare sezonieră și la ritm anual) în primul trimestru al anului 2024 este de 4.2% pe 1 februarie. Prognozele pentru creșterea cheltuielilor reale de consum personal și a investițiilor domestice brute private reale în primul trimestru au crescut de la 3.6%, respectiv -0.3%, la 4.9% și 1.7%.

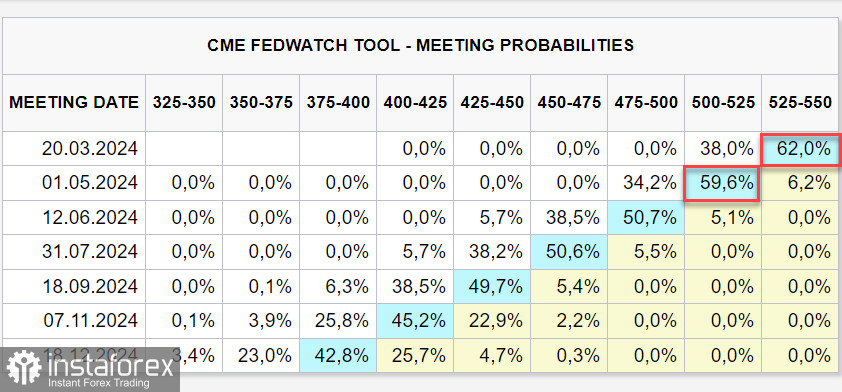

Dinamica creșterii locurilor de muncă, a salariilor și a PIB-ului sugerează că riscul de inflație nu este doar de a nu încetini, ci de a accelera. Având în vedere aceste riscuri și luând în considerare declarația mai fermă a lui Powell la conferința de presă după ședința FOMC de miercurea trecută, se aștepta ca anticipațiile privind prima scădere a ratei să fie amânate de la martie până în mai sau chiar iunie. Lucrul acesta s-a întâmplat, acum viitoarele rate indică o probabilitate de 38% pentru prima tăiere în martie și de 60% în mai.

Se pare că scenariul unei slăbiri treptate a dolarului american în prima jumătate a anului 2024, care era aproape considerat o certitudine în decembrie, este acum pus sub semnul îndoielii. Raportul privind inflația pentru decembrie va fi publicat pe 13 februarie și, dacă acesta se dovedește a fi mai mare decât cel din noiembrie, ceea ce este o posibilitate distinctă, piața ar putea reacționa cu o reducere suplimentară a probabilității unei tăieri a ratei în martie și mai, și cu o creștere a randamentelor UST.

Pe de altă parte, randamentul este criteriul principal pentru cererea de valută. Dacă randamentele obligațiunilor arată chiar și o creștere mică, dar constantă, acest lucru ar semnifica o reevaluare semnificativă a riscului, determinând creșterea indicelui dolarului american.

Reevaluarea riscului luni dimineață pare amenințătoare pentru activele cu risc. Burselor canadiene au închis în scădere vineri, iar luni, indicii din Noua Zeelandă, Australia și China au înregistrat de asemenea o scădere, în timp ce Nikkei-ul japonez se află aproape de nivelurile maxime. Pe piața de acțiuni din SUA, avem parte de o creștere semnificativă comparabilă cu înregistrările istorice.

Raportul ISM pentru sectorul serviciilor din luna ianuarie urmează să fie publicat luni. Experții se așteaptă ca acesta să crească de la 50.6 la 52, ceea ce ar putea susține dolarul. Cu toate acestea, investitorii ar trebui să se concentreze asupra sub-indicelui ocupării forței de muncă, mai ales asupra componentelor precum creșterea salarială. Dacă creșterea salarială se dovedește a fi pozitivă, probabilitatea ca inflația din luna ianuarie să depășească prognozele, în special partea sa centrală, va crește. În acest caz, expectațiile privind o reducere a ratei de către Rezerva Federală în martie vor trebui amânate.

Ce ar putea împiedica creșterea dolarului? Poate deficitul bugetar, pentru care servirea datoriei naționale devine din ce în ce mai grea la rate de dobândă ridicate. Cu toate acestea, acest factor va deveni mai puțin semnificativ odată cu creșterea economică, deoarece se poate aștepta o creștere a veniturilor. S-ar putea ivi o situație în care guvernul să fie de acord cu o perioadă extinsă de rate ridicate de dobândă și o creștere a deficitului bugetar, cu condiția ca inflația să rămână sub control. Acest lucru ar putea reprezenta un argument decisiv în legătură cu alegerile prezidențiale din SUA în noiembrie.

Prin urmare, scenariul unei slăbiri treptate a dolarului american în prima jumătate a anului 2024 este pus sub semnul întrebării. Raportul privind inflația pentru luna decembrie ar putea arăta o creștere a prețurilor dincolo de prognoze, iar în cazul în care acest lucru se întâmplă, proiecțiile privind rata Fed vor fi modificate, randamentele UST vor crește și dolarul va primi un impuls puternic de creștere.