Principalul paradox al pieței la începutul anului 2024 este creșterea simultană a dolarului american cu indicii bursieri. În mod obișnuit, dolarul american este perceput ca un activ de refugiu în perioade de turbulențe, recesiuni sau dezastre naturale. Cu toate acestea, economia puternică a SUA, indicată de scăderea indicelui de volatilitate VIX, reflectă lipsa de teamă printre investitori. Chiar și cutremurul din Japonia a avut un impact mai mare asupra yenului decât asupra indicelui USD. În astfel de condiții, este posibil ca EUR/USD să sufere o scădere?

Credit Agricole consideră că dolarul american este, în prezent, văzut de piață nu ca un activ de refugiu, ci ca o monedă cu randament. Apetitul pentru risc este în creștere, iar surprizele pozitive ale economiei americane cresc cererea pentru tranzacționarea pe divergențe. Spre deosebire de alte bănci centrale majore din întreaga lume, Rezerva Federală poate nu numai să reducă, ci și să crească rata dobânzii pentru fondurile federale în caz de accelerare a inflației. Ca rezultat, atractivitatea activelor denominate în dolari crește, iar intrările de capital în America de Nord contribuie la apogeul EUR/USD. Dolarul american este preferat în special în fața valutelor cu randamente scăzute, precum francul, yenul și euro.

În acest context, eforturile Băncii Centrale Europene (BCE) de a se opune așteptărilor pieței privind reducerea ratei dobânzii cu 150 de puncte de bază la 2,5% în 2024 au o importanță secundară. Potrivit membrului Comitetului Executiv al BCE, Isabel Schnabel, ultima etapă a combaterii inflației ridicate va fi cea mai dificilă.

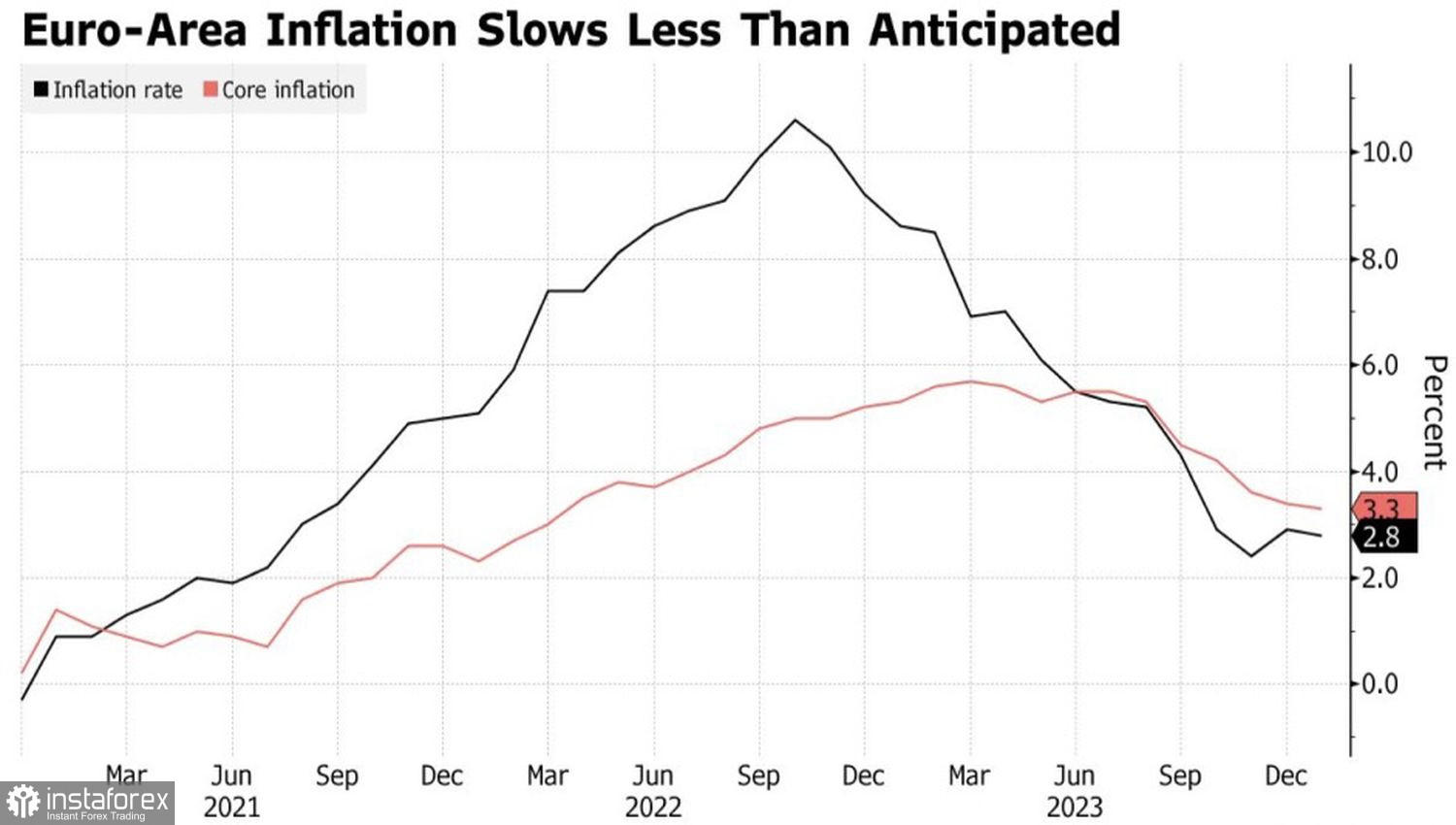

Dinamica inflației europene

Funcționarul oficial consideră că prețurile ridicate din sectorul serviciilor, piața muncii puternică, condițiile financiare mai ușoare în comparație cu anteriorul, pe măsură ce piețele evaluează o extindere monetară mai mare decât s-a așteptat de către BCE, și conflictul din Marea Roșie pot accelera inflația. În cele din urmă, problemele de lanț de aprovizionare pot reapărea, crescând Indicele Prețurilor de Consum (IPC). Într-o astfel de situație, BCE ar trebui să fie răbdătoare și precaută, deoarece experiența istorică arată că prețurile pot atinge un nou vârf.

O retorică "belicoasă" similară și creșterea neașteptată lunară de 8,9% a comenzilor de producție germane în decembrie au dat o mână de ajutor euroului în scădere. Dacă economia germană începe să se redreseze și BCE nu se grăbește să reducă ratele de depozit, de ce nu ar începe EUR/USD să formeze o bază?

În realitate, soarta principalei perechi valutare depinde mai mult de forța economiei SUA, randamentele obligațiunilor Trezoreriei SUA și de momentul și amploarea relaxării monetare a Fed. Deși piețele au spus adio ideii de început în martie, toate punctele deasupra literei "i" sunt menite să fie plasate de datele privind inflația SUA pentru luna ianuarie.

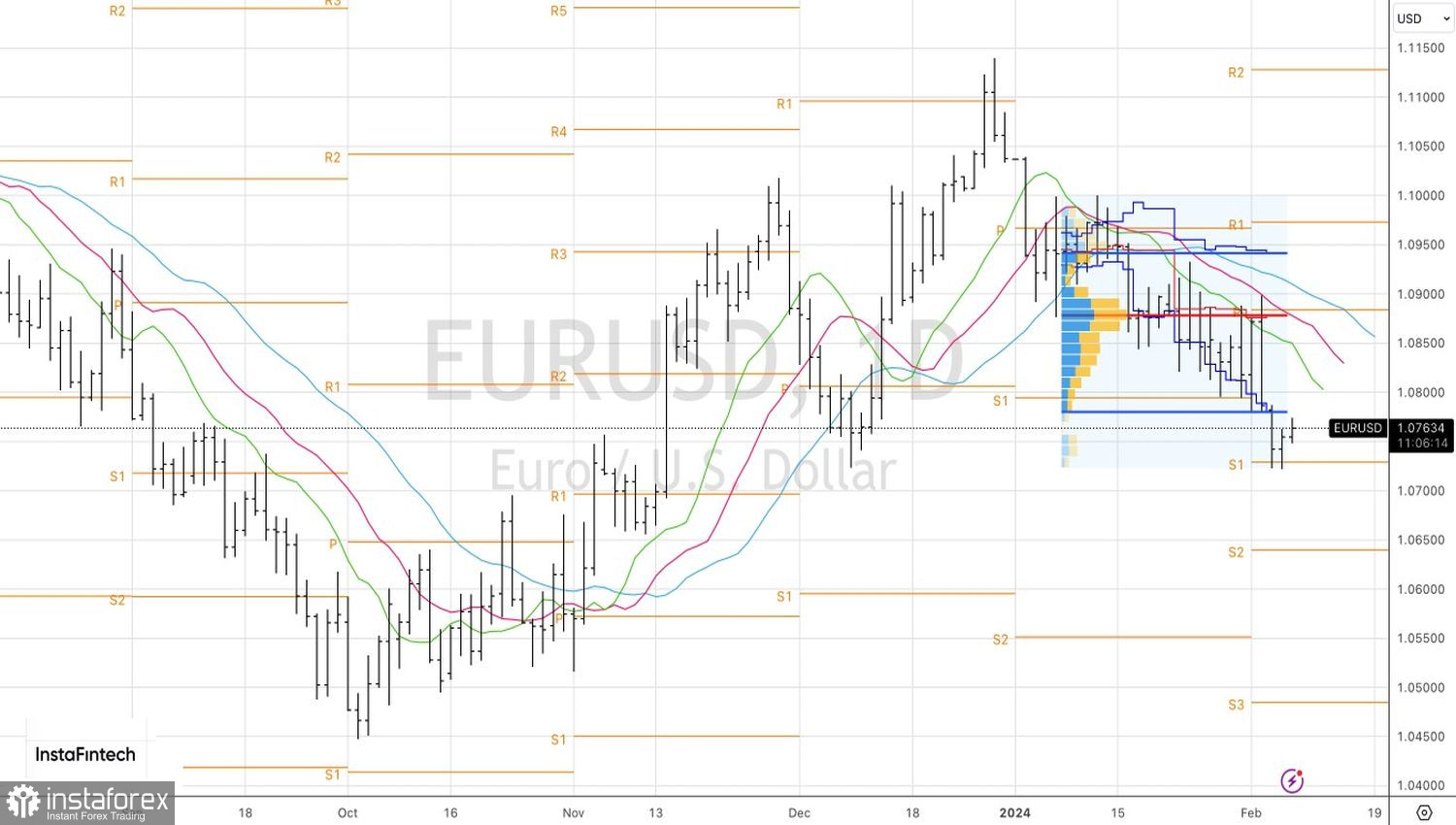

Din punct de vedere tehnic, după ce au atins primul dintre cele două niveluri țintă stabilite anterior la 1.073 și 1.064, EUR/USD a avut o revenire previzibilă. Taurii au contraatacat, dar este puțin probabil ca forța lor să fie suficientă pentru a schimba echilibrul de putere existent. Prin urmare, corecțiile de la limita inferioară a intervalului de valoare corectă la 1.078 și nivelul pivot la 1.081 au sens să fie utilizate pentru vânzare.