Perechea USD/JPY a reușit să se mențină deasupra nivelului de 150,00 pentru a doua săptămână consecutivă. Corecțiile sunt minime și mai degrabă de natură formală. Perechea este blocată în intervalul 150,30 - 150,70, iar acest lucru perturbă strategia clară de tranzacționare a cumpărătorilor de USD/JPY (poziții lungi în retragerile descendente).

Deschiderea pozițiilor lungi de la nivelurile actuale este extrem de risculată, deoarece pe piață se discută tot mai mult despre riscurile intervenției valutare. Prin urmare, obiectivul ascendent condiționat de 151.50 pare sinucigaș, fără a mai menționa nivelurile de preț mai mari. Traderii au fost nevoiți să "stea pe mal" și să aștepte vremea liniștită, care a durat a doua săptămână. Cu toate acestea, aceasta probabil este "liniștea dinaintea furtunii", deoarece datele cheie privind creșterea inflației vor fi publicate în Japonia mâine. Acest lucru este în stare să declanșeze o volatilitate sporită în cuplu.

Rețineți că după ultima întâlnire (ianuarie) a Băncii Japoniei, șeful băncii centrale, Kazuo Ueda, a declarat că probabilitatea atingerii obiectivului de inflație crește treptat, dar este dificil de evaluat cantitativ "cât de aproape am ajuns."

N desigur, publicarea de mâine nu va fi decisivă – va juca rolul doar a unei piese din puzzle care va completa imaginea de ansamblu. Rolul decisiv în ceea ce privește ieșirea de la politicile ultra-laxiste va fi jucat de "ofensiva de primăvară", adică negocierile anuale între sindicate și angajatori privind creșterile salariale.

Anul trecut, ca rezultat al "ofensivelor", salariile au crescut în medie cu 3.65%. Cu toate că Banca Japoniei nu anunță rezultatul pe care îl consideră "acceptabil" (care va deschide calea către normalizarea politicii monetare), mulți experți sunt de acord că acest rezultat ar trebui să fie de minimum 3.75% (potrivit altor estimări – 4%).

Eliberarea datelor de inflație a Indicelui Prețurilor de Consum de marți este așteptată să arate că inflația se încadrează în obiectivul anual al Băncii Japoniei. Acest fapt va reduce stimulentul pentru strângerea agresivă a politicii. Dacă eliberarea se încadrează în "zona verde", yenul va primi un sprijin substanțial: conform unor analiști, regulatorul japonez ar putea elimina ratele negative încă din primăvară dacă consideră că presiunile inflaționiste se intensifică (dar doar dacă negocierile salariale anuale sunt de succes).

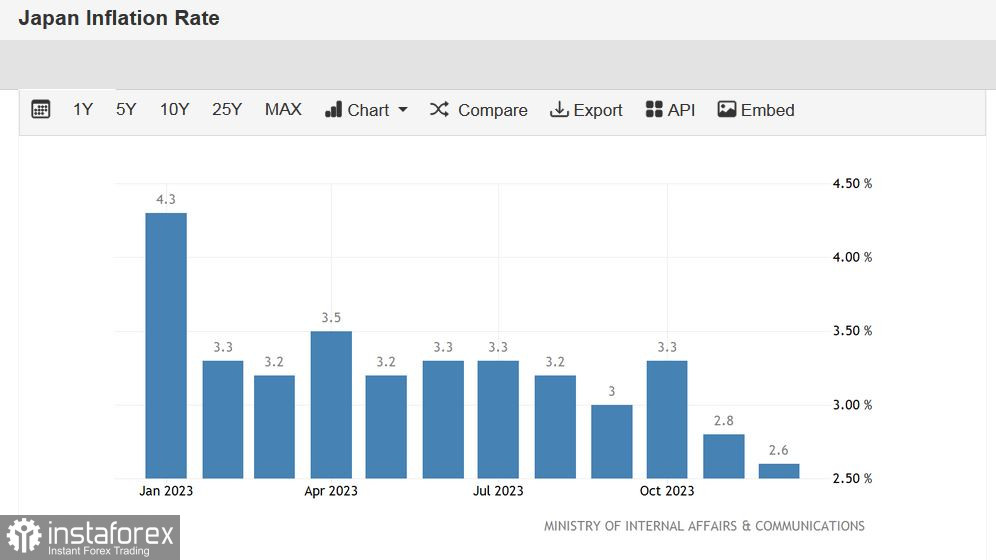

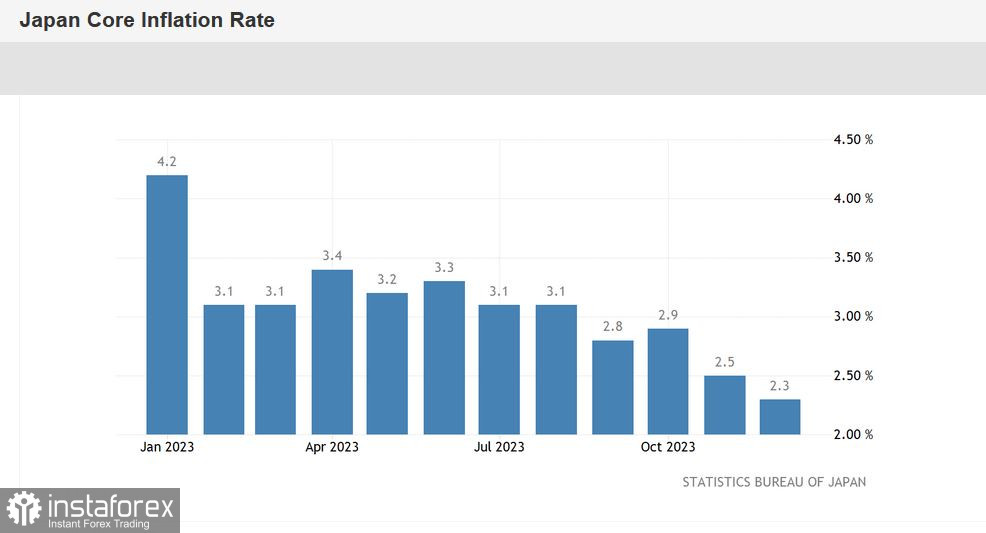

Potrivit estimărilor preliminare, Indicele Prețurilor de Consum global al Japoniei va scădea la 2.1%. Indicatorul a scăzut constant timp de două luni consecutive, iar luna ianuarie este așteptată să fie a treia lună din această serie. IPC-ul, excluzând prețurile la produsele alimentare proaspete, este de asemenea așteptat să demonstreze o tendință descendentă, coborând imediat la 1.9% (cea mai mică valoare din aprilie 2022). Pentru comparație, acest indicator era de 2.9% în octombrie, dar a scăzut abrupt în noiembrie (2.5%) și decembrie (2.3%).

Mentinem că indicele prețurilor de consum (CPI) din Tokyo a fost publicat anterior, fiind considerat un indicator principal pentru a determina dinamica prețurilor în întreaga țară. Bazându-ne pe cifrele publicate, putem concluziona că publicarea de marți nu va favoriza moneda japoneză. În ansamblu, indicele prețurilor de consum din capitala Japoniei a scăzut la 1,6%, în timp ce majoritatea experților se așteptau să fie mai mare - la 2,2%. Indicatorul demonstrează o tendință constant descendentă pentru a treia lună consecutivă.

Pentru prima dată în ultimele 20 de luni, CPI-ul din Tokyo a scăzut sub pragul de două procente. Excludând prețurile alimentelor proaspete, indicele a intrat, de asemenea, în "zona roșie," ajungând la 1,6% față de o prognoză de 1,9% (indicatorul a scăzut similar pentru a treia lună consecutivă).

Prin urmare, cu un grad ridicat de probabilitate, raportul de creștere a inflației de marți din Japonia va pune presiune pe yen. Logic, ar fi recomandat să mergeți pe pozitiv pe perechea USD/JPY. Dar - nu!

Perechea se află la niveluri de preț extreme, așa că pentru poziții lungi relativ sigure, este necesară o retragere a prețului în zona 149. Dar în prezent, perechea se menține în mijlocul cifrei de 150, iar o creștere ulterioară ar putea avea consecințe serioase.

De când perechea a atins obiectivul de 150.00, au existat tot mai multe avertismente mascate privind intervenția valutară din partea Ministerului de Finanțe japonez. Până acum, astfel de considerații sună ca "gânduri exprimate cu voce tare". De exemplu, oficialul Ministerului de Finanțe japonez, Atsushi Mimura, a declarat brusc săptămâna trecută că ministerul sprijină întotdeauna comunicarea și își coordonează acțiunile cu alte țări în caz de intervenție valutară. Așadar, încă nu există o avertizare directă, dar sugestia este destul de clară. Este de asemenea clar că, dacă perechea se apropie și (cel mai important) se consolidează în jurul cifrei de 151, amenințarea intervenției va deveni reală.

Toate acestea sugerează că este recomandabil să menținem o poziție de așteptare cu privire la pereche până când există "spațiu de manevră", adică până când prețul se retrage în zona cifrei 149 (ideal până la nivelul de suport 149.30, care corespunde liniei mijlocii a indicatorului Benzilor Bollinger pe graficul zilnic). În această plajă de prețuri, pot fi luate în considerare poziții lungi cu țintele anterioare: 150.00 și 150.50-150.70. "Jocul" cu cifra 151 nu este deloc recomandat.