Здравствуйте, уважаемые коллеги. Ровно месяц прошел с момента моей статьи, где я усомнился в возможности продолжения роста цены золота, предположив, что текущая ситуация в позициях трейдеров фьючерсного рынка предполагает как минимум консолидацию и как максимум снижение. Сегодня, когда Комитет по открытым рынкам озвучит свое решение, а председатель ФРС США Джером Пауэлл прокомментирует ситуацию в мировой экономике, я вновь хочу рассмотреть перспективы драгоценного металла в контексте текущей ситуации.

Несмотря на то что спрос на золото состоит из потребления ювелирных изделий, технологий, инвестиций и покупок центральных банков, по моему глубокому убеждению, наибольшее влияние на цену драгоценного металла оказывает инвестиционный спрос и позиционирование трейдеров фьючерсного рынка, так называемый ценовой тренд.

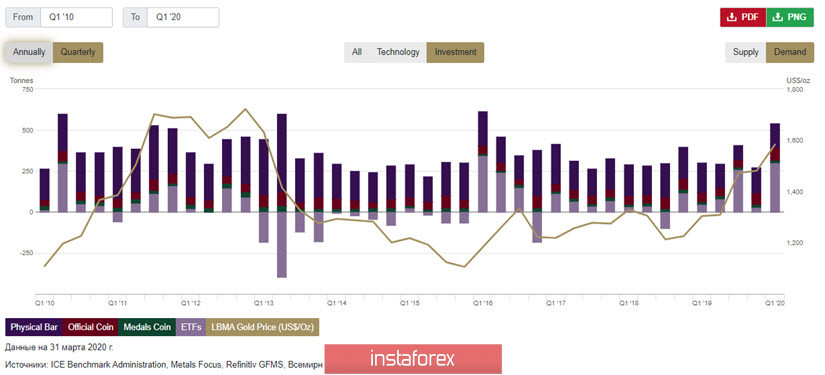

Почему именно инвестиционный спрос, а не спрос на ювелирные изделия влияет на цену? Однозначного ответа у меня нет, но можно предположить, что основной спрос на ювелирные изделия сосредоточен в Азии - в Индии и Китае, в то время как цена золота номинирована в долларах США. Кроме этого, спрос со стороны ювелирной промышленности растянут во времени и связан с экономическими циклами, в то время как спрос со стороны инвесторов имеет более краткосрочный вектор и подвержен влиянию таких факторов, как альтернативная стоимость, склонность к рискам и предполагаемый прогноз цен. При этом в структуре инвестиционного спроса преобладает спрос со стороны биржевых торговых фондов (ETF), инвестирующих в золото и его производные инструменты (рис.1).

Рис.1: Инвестиционный спрос на золото.

Из диаграммы 1, динамики золота и инвестиционного спроса, хорошо видно, что инвестиции ETF и цена движутся скоординировано. Растет цена, растет спрос со стороны ETF и наоборот. Чего нельзя сказать, например, о покупках физического и монетарного золота. Однако в этой схеме есть определенные недостатки. Поскольку данные о спросе со стороны биржевых фондов публикуются с опозданием, мы не можем сказать, что первично, - спрос со стороны инвесторов или рост цены под влиянием других факторов приводит к инвестиционному спросу со стороны ETF.

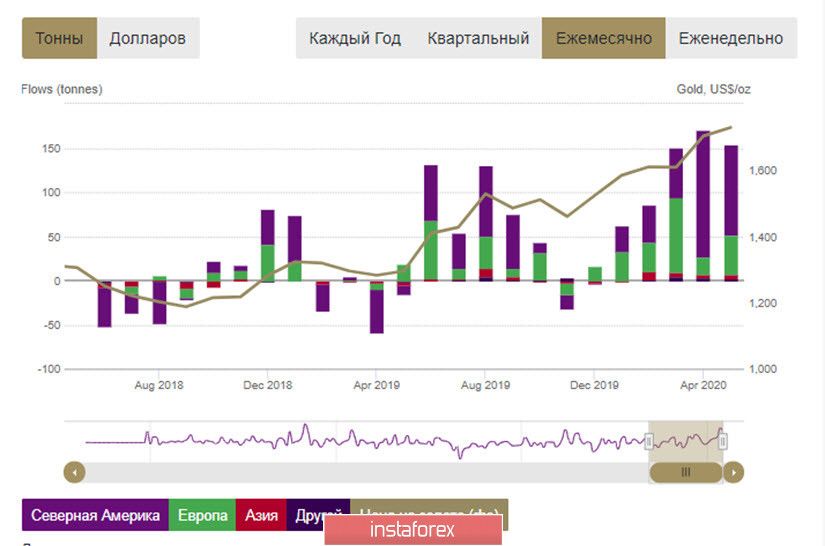

Как следует из последних данных опубликованных World Gold Council, в мае инвестиции биржевых торговых фондов составили 154 тонны, или 8.5 млрд долларов. При этом совокупный объем вложений в биржевые торговые фонды достиг нового исторического максимума 3510 тонн, что больше, чем у любой отдельно взятой страны, кроме США (рис.2).

Рис.2: Приобретения биржевых фондов ETF и цена золота взаимодействуют между собой

Однако с точки зрения оценки краткосрочных перспектив цены, а именно они больше всего интересуют трейдеров, торгующих в терминалах компании InstaForex, наиболее продуктивным и ценным для анализа является Отчет по обязательствам трейдеров - COT Report, публикуемый комиссией по товарным фьючерсам США - CFTC. Где перспективы роста фьючерсной цены золота определяются притоком новых денег на рынок и поведением группы трейдеров под названием Money Manager, также называемых спекулянтами.

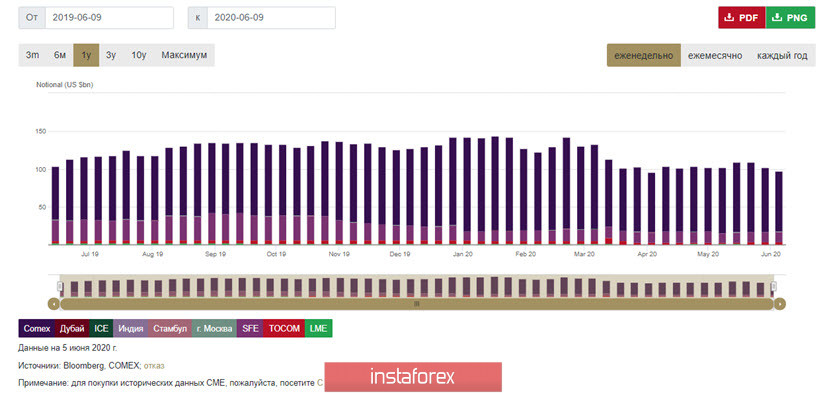

Биржа COMEX-CME является крупнейшим торговцем фьючерсными контрактами, и именно ее показатели определяют текущий спрос на золото в мире. Причем в последние несколько лет в вопросе определения цен эта биржа даже опередила Лондон, считающийся эталоном ценообразования. Совокупный открытый интерес всех других бирж в мире едва дотягивает до 1/3, от открытого интереса COMEX-CME, но если предоставляется такая возможность, то почему бы не учесть все данные, ни пренебрегая ни одним из них (рис.3).

Как следует из диаграммы 3, с марта 2020 года Открытый Интерес во фьючерсах золота неуклонно снижается. Небольшой рост ОИ наблюдался в апреле и мае, но затем ОИ опустился фактически до минимальных значений с июня 2019 года. Меньше было только в апреле 2020 года, что входит в противоречие с инвестиционным спросом на золото со стороны ETF, который, как мы уже знаем, очень высок и находится на максимальных значениях. Так много золота инвесторы не покупали еще никогда. Другими словами, в то время когда спекулянты избавляются от золота, инвесторы продолжают его покупать.

Рис.3: Открытый интерес фьючерсного рынка

Физический смысл показателя Открытого Интереса заключается в том, что он указывает на приток новых денег, что является отражением спроса и предложения. Таким образом, анализируя данный показатель, в его текущем состоянии можно сделать вывод о том, что деньги покидают фьючерсный рынок, причем покидают довольно стабильно, на протяжении всего второго квартала. Налицо явное противоречие между показателями фьючерсного рынка и биржевыми торговыми фондами, что, впрочем, неудивительно. На фьючерсном рынке работают профессионалы, а инвестиции в ETF в основном совершает публика и фонды, следующие за рынком и выполняющие распоряжения своих клиентов.

Еще одним доказательством того, что золото не хочет расти в цене, будет поведение группы трейдеров Money Manager на бирже СМЕ. Согласно данным отчета СОТ Report, c 21 февраля длинные позиции спекулянтов, являющихся основными покупателями золота, сократились с 320 тыс. контрактов до 169 тыс. контрактов, т.е. практически в два раза. При этом их короткие позиции, наоборот, увеличились от 0 до 32 тысяч контрактов. Такой низкий спрос данной группы трейдеров, зарабатывающих на рынке золота, не наблюдался с июня 2019 года, и перспектив его восстановления пока не видно. Из этого факта можно сделать вывод, что инвесторы в биржевые торговые фонды запаздывают в своем восприятии ситуации, мы также не знаем их текущие настроения.

Как еще один сигнал, говорящий о возможном снижении золота, можно рассматривать ситуацию на рынке акций золотодобывающих компаний. В конце мая и начале июня без видимых причин акции майнеров вдруг начали резко снижаться. Общее падение происходило на фоне роста фондовых индексов. Инвесторы выходили из акций золотодобытчиков на фоне снижения страхов от последствий пандемии и восстановлении фондовых рынков. В этой связи возникает закономерный вопрос: зачем инвесторам продавать акции золотодобывающих компаний, если они предполагают рост цены золота?

Будущего не знает никто, и я в том числе, но, анализируя позиции трейдеров и сложившуюся ситуацию, сегодня можно с определенной уверенностью сказать, что в июне и июле текущего года шансы на снижение цены золота значительно выше шансов на ее рост. По крайней мере так выглядит ситуация при взгляде на нее из сегодняшнего дня. Противоположный сценарий, когда золото продолжит повышение, по моему мнению, возможен, но только в случае снижения фондовых рынков, когда золото вновь начнет выполнять свою функцию как актива убежища.

Сегодня Комитет по открытым рынкам обнародует свое решение, а глава ФРС поделится видением перспектив развития американской и мировой экономики. Такие события часто становятся поворотным моментом в динамике рынков. Будьте внимательны и осторожны, соблюдайте правила управления капиталом.