Золото, ставшее разочарованием 2021 года, может остаться таковым и в текущем году. Так ли печальны перспективы драгоценного метала и какие факторы влияют сейчас на цену золота - разбираем в этой статье.

Здравствуйте, уважаемые коллеги! Пожалуй, ни один актив не вызывает столько споров среди инвесторов и трейдеров, как золото, и прошлый год добавил аргументов скептикам вечного металла. Действительно, 2021 год золото, что называется, начало за упокой, но и закончило его не лучше, а даже хуже, потеряв в долларах 4,30% своей стоимости. Казалось бы, вот он - железный аргумент против инвестиций и торговли драгоценным металлом, но в других валютах ситуация не была столь печальной. В европейской валюте золото выросло на 3,30%, в иенах добавило 6,70%, в южноафриканских рандах прибавило 4,10%, но больше всего драгоценный металл порадовал граждан Турции, когда всего за один год вырос на 67,70%, что было связано с обвалом турецкой лиры.

Таким образом, первый вывод, который мы можем сделать, заключается в том, что для инвестора в слабых валютах, таких как рубль, теньге или гривна, золото остаётся активом, помогающим сбалансировать риски девальвации. Однако в долларах все несколько сложнее. Противники золота любят сравнивать его доходность с доходностью американских фондовых рынков, указывая на то, что инвестиции в драгоценный металл значительно отстают от инвестиций в акции американских компаний. При этом временной период для сравнения выбирается произвольно, но обычно так, чтобы доказать правильность своей точки зрения. Но мы не будем идти по такому пути и сравним доходность золота и американских акций на временном промежутке, равном периоду жизни человека, вышедшего на пенсию.

Для наглядности сравним доходность золота против промышленного индекса ДоуДжонса. С 1961 года по текущий момент рост цены золота составил 5000%, в свою очередь доходность индекса DJIA тоже была 5000%. C 1970 года золото прибавило 4200%, а индекс DJIA также вырос на 4200%. Однако затем золото начинает проигрывать индексу. C 1980 года по январь 2022 года золото выросло на 626%, при этом DJIA взлетел аж на 4400%, с 1990 золото прибавило 400%, в свою очередь индекс DJIA вырос на 1200%. Однако в новую эру золото обгоняет фондовый рынок, и с 2000 года рост цены золота составил 500%, в то время как DJIA вырос «всего» на 280%. С 2010 года золото прибавило скромные 72%, в то время как DJIA вырос на 260%, что в три с половиной раза выше роста вечного металла.

Учитывая, что период активного инвестирования у среднестатистического человека составляет 15-25 лет, а до 1971 года доллар был жестко привязан к золоту, показатели с 90-х годов прошлого столетия по текущий момент являются для нас более статистически подходящими. Таким образом, для инвесторов использование золота в качестве инструмента диверсификации портфелей в любом случае имеет смысл. При этом разумная доля золота в активах составляет до одной пятой части от суммы ликвидного капитала.

Другой вопрос - использование золота в качестве самостоятельного актива для получения прибыли. Статистически доказано, что в условиях низкой инфляции золото в среднем добавляет до 8% в год в долларах США и 14% в год в случае высокой инфляции. Как известно, инфляционное давление по всему миру сейчас зашкаливает, и в этом смысле мы можем предположить, что золото выйдет из текущего диапазона и продолжит свой рост к новым максимумам. При этом, как показывает исследование World Gold Council, золото также активно растёт в случае нестабильности на финансовых рынках и в периоды рецессий. В общем, всех тех явлений, которых мы можем ожидать в течение 2022 года.

Однако, предполагая инвестиции или торговлю, следует рассматривать не только возможности роста, но и негативные сценарии развития ситуации. Среди сложностей, которые золото может встретить на своем пути, главными являются более высокие процентные ставки и укрепление доллара США.

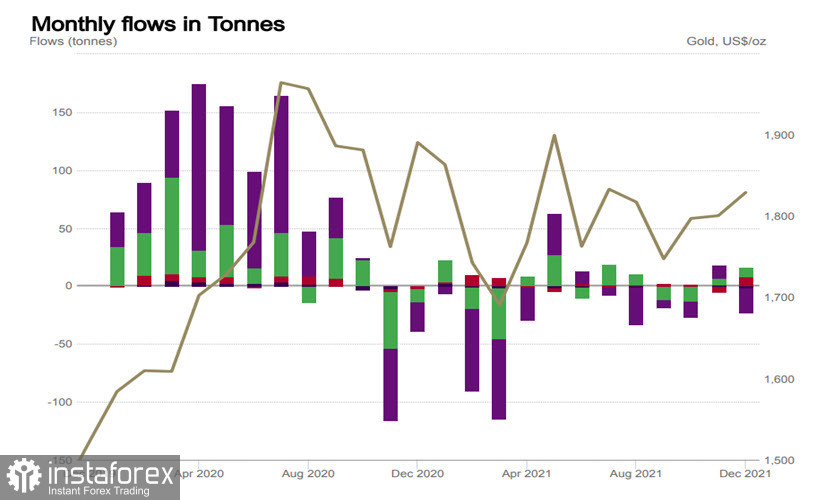

Рис.1: Потоки золота в биржевые торговые фонды, инвестирующие в золото.

Есть ещё один значимый момент - это спрос со стороны американских трейдеров и инвесторов как необходимый элемент первичного импульса роста. Несмотря на то что спрос на драгоценный металл формируется под воздействием ряда факторов, таких как потребности ювелирной промышленности и технологий, покупки центральных банков и инвестиции, ключевую роль для цены играет ценовой момент формируемый на фьючерсных биржах и приток денег инвесторов в биржевые торговые фонды, и, к сожалению для драгоценного метала, ценовой момент сейчас несколько ослаб. Как следует из диаграммы 1, в декабре 2021 года инвесторы из США продолжали выходить из золота (фиолетовая гистограмма), в результате чего в декабре было потеряно 21,6 тонны золота.

Всего же в прошлом году, фонды из США потеряли 200 тонн золота на сумму 11 млрд долларов, а общий отток из фондов по всему миру составил 173 тонны. В свою очередь фонды из Европы и Азии по итогам года зафиксировали общий положительный баланс, но, в силу своего размера не смогли противостоять глобальным ETF из США, переживающим отток инвестиций.

Впрочем, из положительных моментов следует отметить оживление трейдеров фьючерсного рынка, которые за 4 недели с декабря 2021 по январь 2022 года увеличили открытые позиции с 650 до 723 тысяч контрактов. При этом основные покупатели из группы Money Manager наращивали покупки, увеличив их со 140 до 158 тысяч контрактов и сократили продажи с 45 до 41 тысячи контрактов. Такая положительная динамика позиций трейдеров говорит о возможном накоплении длинной позиции ключевыми игроками фьючерсного рынка, а значит о потенциальном росте цены.

Рис.2: Техническая картина золота

После заседания ФРС США и объявлении о скором повышении ставок золото предприняло попытку снижения и опустилось до уровня $1780, где нашло поддержку и остановилось. При этом техническая картина пока выглядит для золота негативно. Поэтому в краткосрочной перспективе можно ожидать дальнейших попыток преодолеть диапазон 1780-1760, и если такой прорыв свершится, то золото попадет в очень сложную ситуацию, выбраться из которой ему будет довольно проблематично. В свою очередь рост золота выше уровня $1850, особенно если такой рост будет сопровождаться значительным импульсом, будет говорить о восстановлении движения цены к новым максимумам. В этой связи трейдерам, рассматривающим продажи золота, следует дождаться закрытия недели за уровнем поддержки 1760-1780 и только потом открывать короткие позиции

В пятницу, 4 февраля, будут опубликованы данные по безработице в США. По традиции, этот отчёт может значительно повлиять на финансовые рынки в общем и в частности на цену золота. Поэтому будем внимательны и осторожны, соблюдайте правила управления капиталом! Золото любит терпеливых.