Опубликованные сегодня данные по росту инфляции в еврозоне не смогли оказать поддержку европейской валюте. Обзор банковского кредитования ЕЦБ лишь подлил масла в огонь, оказав дополнительное давление на eur/usd. В паре с долларом евро ослабил свои позиции, снизившись к уровню поддержки 1,0960 (средняя линия индикатора Bollinger Bands на дневном графике). Гринбек, в свою очередь, демонстрирует боевой настрой: индекс доллара США дрейфует у границ 102-й фигуры, в области трёхнедельных максимумов.

Трейдеры явно нервничают в преддверии ключевых событий текущей недели: Федрезерв подведёт итоги майского заседания уже завтра, Европейский Центробанк – послезавтра. Говорить об устойчивой ценовой динамике в таких условиях не приходится, так как Центробанки могут существенным образом «перерисовать» фундаментальную картину по паре. Ведь, несмотря на то что эксперты выкристаллизовали общее мнение относительно возможных итогов предстоящих заседаний ФРС и ЕЦБ, интрига всё равно сохраняется. И как наглядно сегодня продемонстрировал Резервный банк Австралии, Центробанки ещё «умеют удивлять» своими неожиданными решениями.

Отчёт по росту европейской инфляции

Сегодня в Европе были обнародованы два важных релиза. Евростат опубликовал данные по росту инфляции в странах еврозоны за апрель, ЕЦБ – Обзор банковского кредитования.

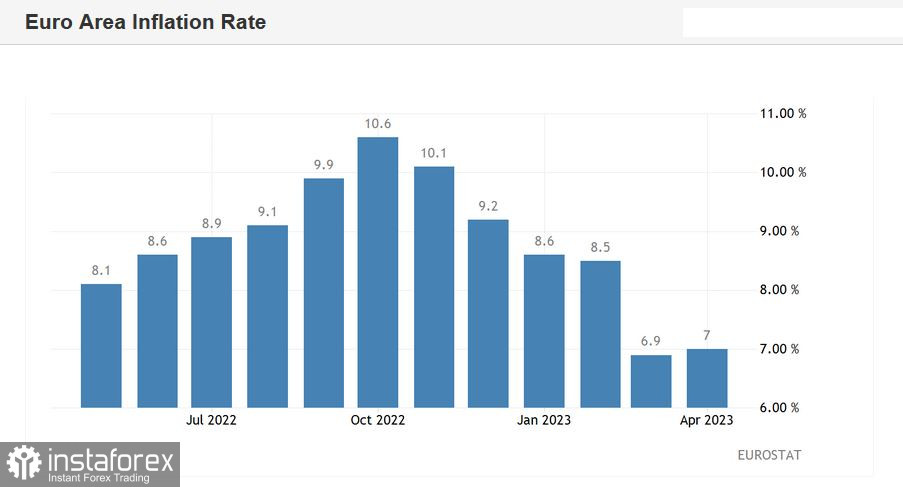

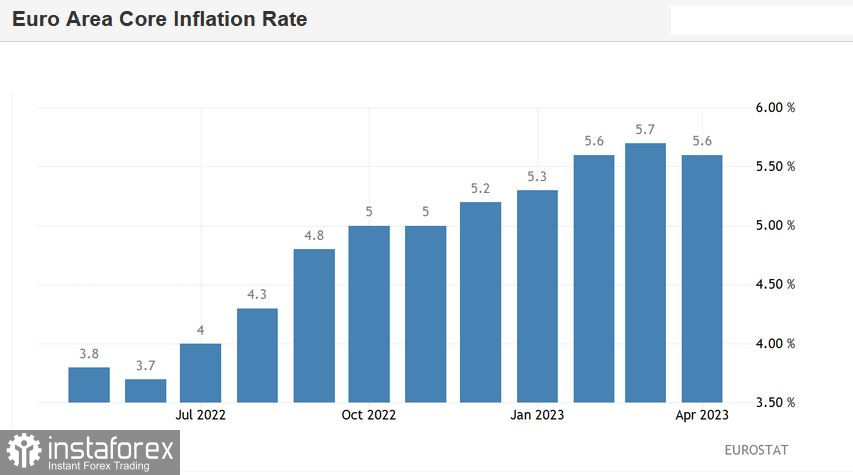

Выяснилось, что общий индекс потребительских цен после 5-месячного активного снижения, в апреле снова развернулся на север, поднявшись до отметки 7,0% (в марте показатель обновил годовой минимум, достигнув таргета 6,9%). А вот стержневой ИПЦ, без учёта цен на энергию и продукты питания, продемонстрировал минимальную, но всё же нисходящую динамику. После 9-месячного последовательного роста (в марте показатель достиг отметки 5,7%) индекс оказался на отметке 5,6%. Все результаты совпали с прогнозными оценками.

Структура релиза говорит о том, что стоимость энергоносителей в еврозоне в апреле увеличилась на 2,5% после мартовского снижения на 0,9%. Рост цен на услуги ускорился до 5,2% (в марте – +5,1%). Повышение цен на продукты питания, алкоголь и табачную продукцию замедлилось до 13,6% (март – 15,5%), на промышленные товары – до 6,2% (6,6%). Самая высокая годовая инфляция в апреле была зафиксирована в Латвии (15%), Словакии (14%) и Литве (13,3%). Самые низкие темпы роста – в Люксембурге (2,7%), Бельгии (3,3%) и Испании (3,8%).

Здесь необходимо напомнить, что ранее представители ЕЦБ заявляли о том, что на майском заседании регулятор будет выбирать из двух вариантов: повышение ставки на 25 пунктов или же на 50 базисных пунктов. При этом многие из членов ЦБ уточняли, что размер шага будет «в значительной степени зависеть от апрельской базовой инфляции». Об этом, в частности, заявляли глава ЦБ Австрии Роберт Хольцман и председатель ЦБ Бельгии Пьер Вунш. Глава ЕЦБ Кристин Лагард в ходе своих выступлений также неоднократно высказывала обеспокоенность динамикой именно базовой инфляции.

Поэтому тот факт, что стержневой ИПЦ замедлился до 5,6% с рекордных 5,7%, может удержать Европейский Центробанк от очередного повышения ставки сразу на 50 базисных пунктов. Здесь необходимо также напомнить, что опубликованный на прошлой неделе отчёт по росту немецкого индекса потребительских цен вышел в «красной зоне», отражая замедление инфляции в Германии. В частности, годовой HICP, который ЕЦБ предпочитает использовать для измерения инфляции, в апреле вышел на отметке до 7,6%, тогда как большинство экспертов прогнозировало рост до 7,8%.

Обзор банковского кредитования

Европейский Центробанк сегодня также опубликовал важнейший отчёт: обзор банковского кредитования (BLS). Согласно выводам релиза, 38% банков Еврозоны сообщили о падении спроса на кредиты со стороны компаний в первом квартале этого года.

ЕЦБ зафиксировал, что доступ к розничному и оптовому финансированию «в значительной степени» ухудшился. Количество заявок на получение кредита, отклоненных банками, достигло самого высокого уровня, с тех пор как регулятор начал вести соответствующую статистику (то есть с 2015 года). В обзоре указывается, что общий уровень процентных ставок «был основным фактором снижения спроса на кредиты в условиях ужесточения монетарной политики».

Напомню, что в конце апреля главный экономист Европейского Центробанка Филип Лейн заявил о том, что темпы и масштабы повышения будут зависеть от поступающих данных – в частности, от динамики инфляционного роста и результатов обзора банковского кредитования.

Выводы

Как видим, оба опубликованных сегодня отчёта оказались не на стороне евро. Пара eur/usd просела к отметке 1,0943, а индекс Euro Stoxx 50 после развернулся в южном направлении, отражая негативное влияние на тягу к риску.

И всё же, несмотря на такое сочетание фундаментальных факторов, продажи по паре по-прежнему выглядят рискованно. На мой взгляд, в краткосрочной перспективе (до объявления итогов майского заседания ФРС) пара не покинет диапазон 1,0960-1,1070, в рамках которого она торгуется уже вторую неделю. Поэтому на данный момент по паре целесообразно занять выжидательную позицию: по итогам ближайших двух дней маятник может качнуться как в сторону гринбека, так и в сторону евро.