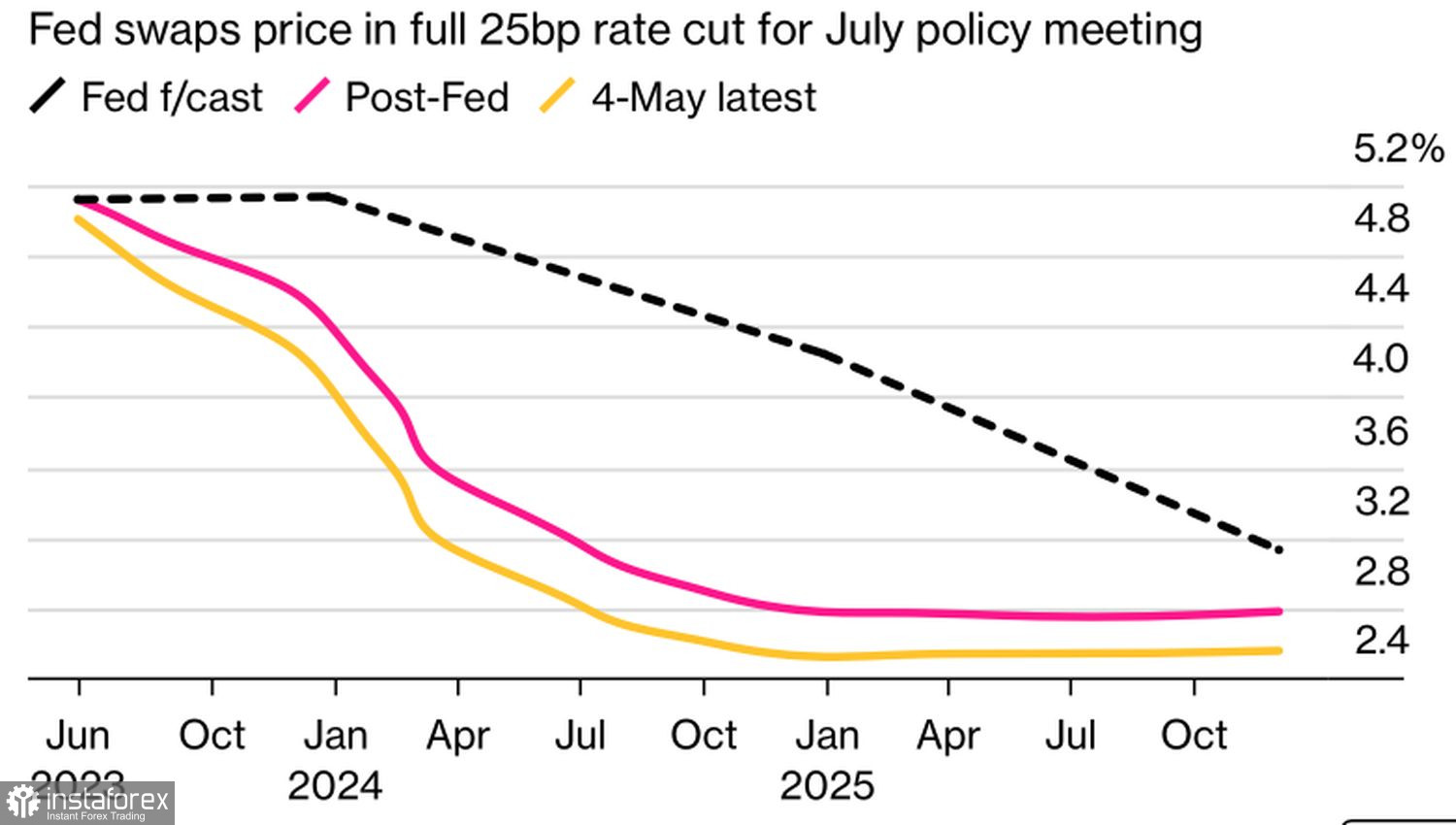

Что и требовалось доказать! Рынок был чересчур самоуверен по поводу «голубиного» разворота ФРС в 2023, когда Джером Пауэлл позволил ему иметь собственное мнение. Деривативы выдавали чуть ли не 90%-ю вероятность снижения ставки по федеральным фондам на июльском заседании FOMC. Шансы на то, что она упадет с 5,25% до 5% в июне, составляли 50 на 50. Это оказывало серьезное давление на доллар США. Однако отчет по американскому рынку труда показал EUR/USD, где раки зимуют.

Рост занятости вне сельскохозяйственного сектора на 230 тыс., что существенно выше ожидаемых экспертами Bloomberg 160 тыс., снижение безработицы с 3,5% до 3,4% и ускорение средних зарплат с 4,3% до 4,4% убеждает, что рынок труда твердо стоит на ногах. Если так, то у инфляции больше шансов разогнаться, чем замедлиться. ФРС, вероятнее всего, сохранит ставку по федеральным фондам на уровне 5,25% до конца 2023, как и прогнозировала. А срочный рынок ошибся.

Динамика рыночных ожиданий по ставке ФРС

Такого мнения придерживался Danske Bank еще до выхода в свет отчета о занятости за апрель. Он прогнозировал падение EUR/USD к 1,06 через 6 месяцев. И теперь это предположение не выглядит чем-то фантастическим. Nordea считает, что Федрезерв впервые понизит стоимость заимствований только в июне 2024. Из-за масштабных фискальных и монетарных стимулов 2020-2021 экономика США очень устойчива и способна выдержать даже самое агрессивное ужесточение денежно-кредитной политики ФРС за десятилетия.

Единственное, что может изменить правила игры – серьезное потрясение в экономике. Возможно, это будет дефолт из-за нежелания Конгресса поднять потолок госдолга. Но наиболее вероятным очагом возгорания представляется банковская система. Пусть после поглощения проблемного First Republic гигантом JP Morgan показалось, что кризис в ней закончился, на самом деле это не так. Обвал акций региональных кредитных учреждений PacWest, First Horizon и Western Alliance на торгах 4 мая убеждает, что проблема не решена.

Ситуация все больше напоминает 2008, когда массовое банкротство американских банков спровоцировало мировой экономический кризис. Правда, тогда речь шла о проблемных кредитах. Сейчас же на повестке дня стоит отток депозитов. Пытаясь сохранить деньги, банки поднимают ставки по вкладам. Это снижает прибыльность кредитных учреждений и способствует падению котировок акций. В результате эмитентам становится сложнее привлекать акционерный капитал.

Как бы ни развивались события, отчет о рынке труда доказал, что доллар США слишком рано сбрасывать со счетов. Он еще повоюет. Особенно если американская инфляция неожиданно разгонится в апреле. Отчет о потребительских ценах станет ключевым событием недели к 12 мая.

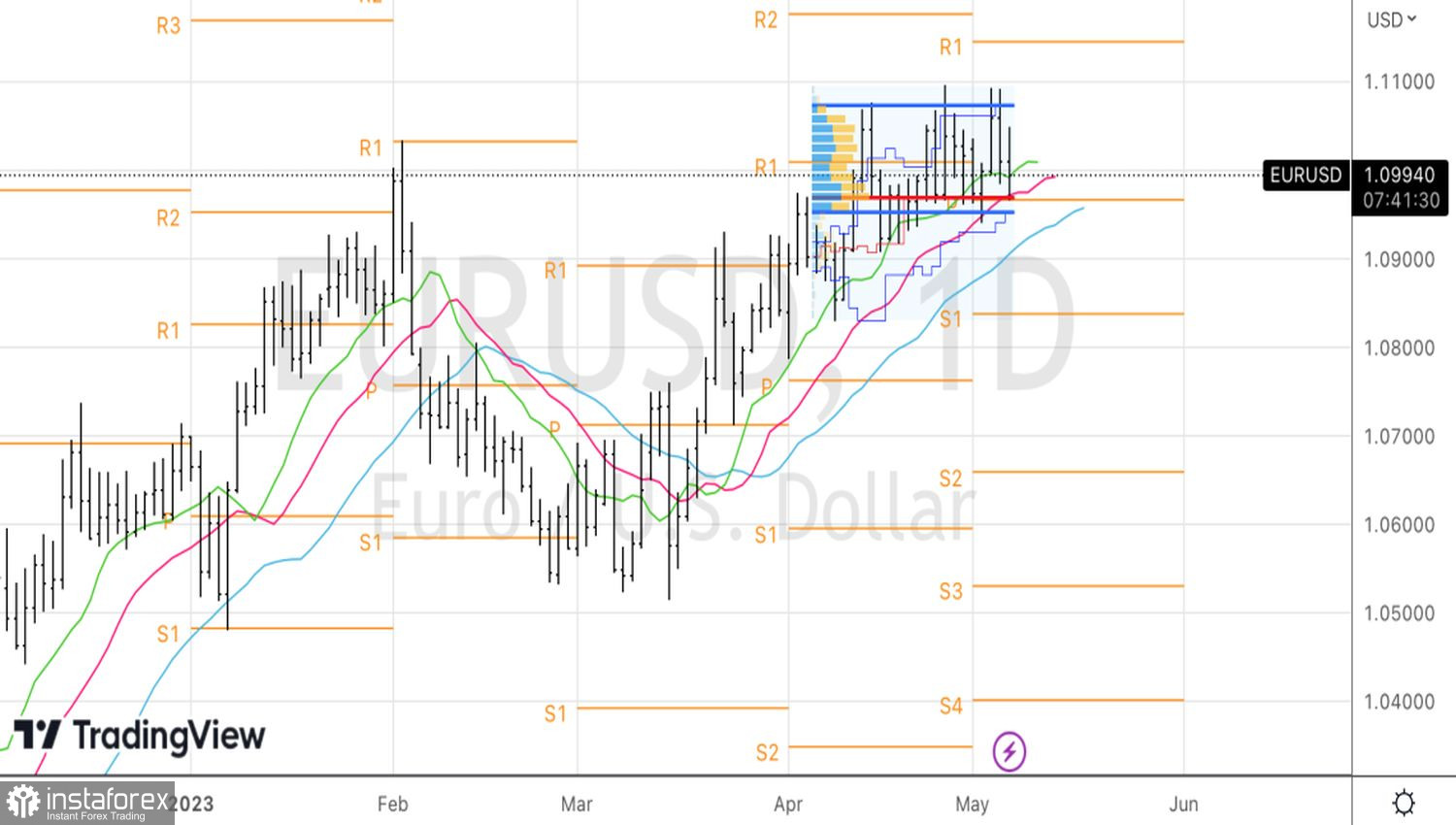

Технически на дневном графике EUR/USD «медведи» отыгрывают паттерн Двойная вершина. Прорыв справедливой стоимости на 1,097 позволит нарастить сформированные днем ранее шорты от уровня 1,1. В качестве таргета выступают отметки 1,089 и 1,084.