Если на динамику биткойна в первом квартале было любо-дорого посмотреть, то в апреле он потерял часть своего блеска, а в мае и вовсе превратился в скучный актив. Лидер сектора криптовалют проигрывает индексу технологических компаний. Nasdaq Composite растет благодаря успехам в области внедрения искусственного интеллекта в деятельность корпораций. У BTC/USD такого драйвера, увы, нет. Впрочем, на шатание токена вблизи отметки 27000 можно посмотреть и с другой стороны. Если несмотря на негатив, биткойн все еще держат, значит, у него есть потенциал роста.

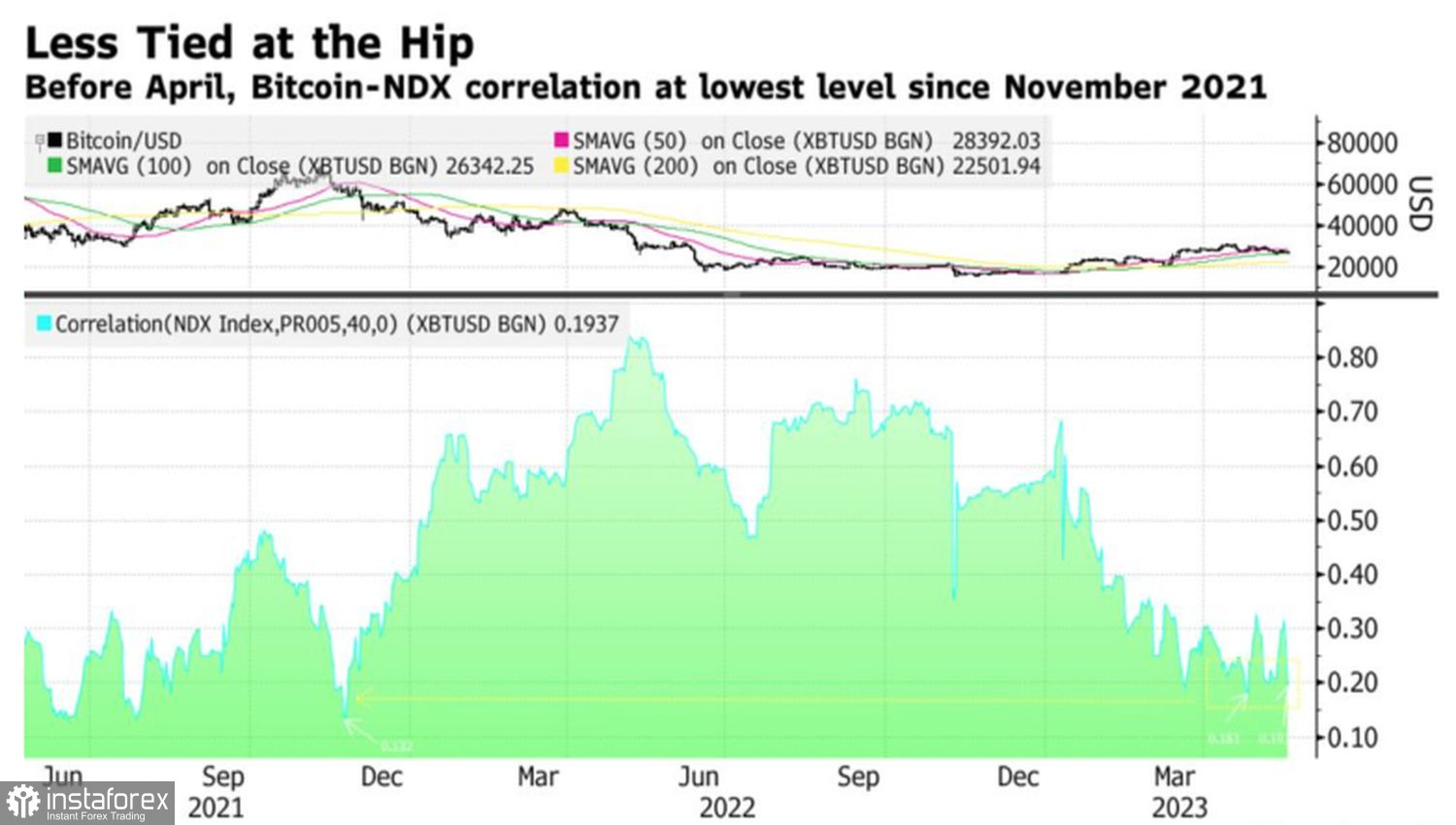

Визитной карточкой текущего года является снижение корреляции крипто-валют с американскими фондовыми индексами. На исходе мая она упала до самого дна с 25 апреля. До этого показатель опускался еще ниже только в ноябре 2021. Долгое время биткойн считался более рискованным активом, чем акции, однако банковский кризис все изменил.

Динамика корреляции биткойна с Nasdaq Composite

В отличие от рынка акций США, криптовалюты выиграли от серии банкротств кредитных учреждений. Они изначально начинали функционировать как альтернатива бумажным деньгам. Как альтернатива централизованной банковской системе. Поэтому проблемы банков стали катализатором ралли BTC/USD. Фондовые индексы, наоборот, снизились из-за опасений замедления объемов кредитования и рецессии в американской экономике.

В мае ситуация стабилизировалась. Такого сильного козыря, как крах банков, у биткойна уже нет. С другой стороны, он получает поддержку благодаря опасениям по поводу дефолта. Если правительство США не сможет погасить долги к середине июня, Fitch и Moody's, вероятнее всего, объявят о снижение кредитного рейтинга. По аналогии с 2011 это вызовет переполох на финансовых рынках и заставит скупать активы-убежища. Согласно опросу профессиональных инвесторов MLIV Pulse, главными бенефициарами станут золото и его цифровой аналог – биткойн. Необходимость держать этот актив в качестве страховки заставляет BTC/USD стабилизироваться.

Сделка между демократами и республиканцами еще не заключена, однако ее контуры постепенно проясняются. Согласно инсайду Wall Street Journal, речь идет о повышении потолка госдолга с текущих $31,4 трлн на $3,5-4 трлн на период около двух лет. Камнем преткновения является величина сокращения государственных расходов.

Давление на лидера сектора криптовалют создают падение ежедневных объемов торгов до минимальных уровней за последние два года, а также снижение волатильности до самого дна с января. Не будет забывать и про стремительное укрепление доллара США против основных мировых валют на фоне отказа рынка от идеи «голубиного» разворота ФРС в 2023. В настоящее время деривативы CME выдают 66%-ю вероятность повышения ставки по федеральным фондам в июле.

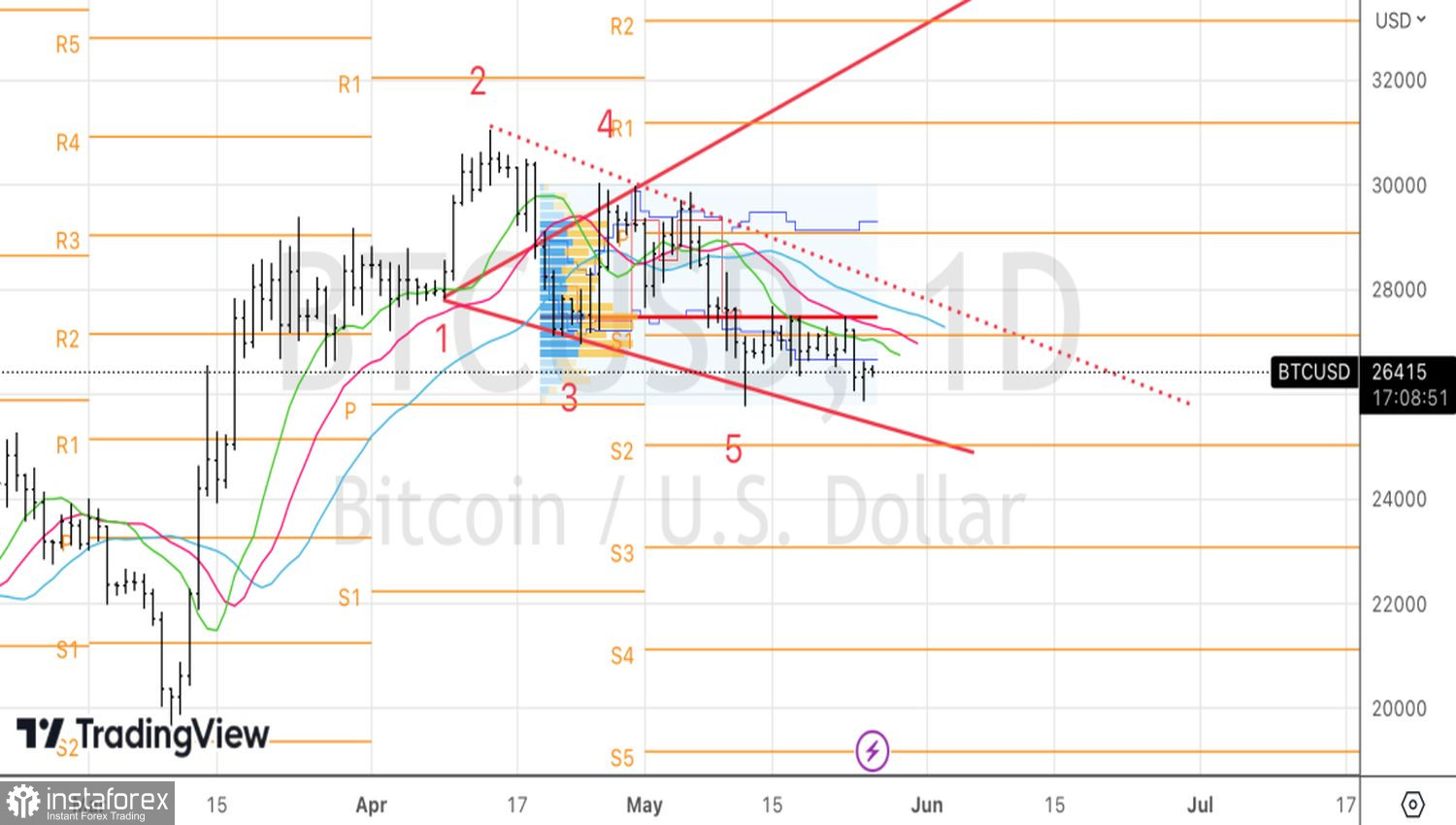

Технически на дневном графике BTC/USD имеет место сразу три разворотных паттерна – Волны Вульфа, Двойное основание и пин-бар. Для входа в лонг требуется прорыв сопротивления на 26650.